La entidad que lidera Ana Patricia Botín apunta que esta ruptura de la alianza que mantenía Banco Popular contempla la recompra por parte de Banco Santander de la participación del 60% de Grupo Allianz en Allianz Popular, que a su vez es titular del 100% del capital social de Allianz Popular Vida, Compañía de Seguros y Reaseguros, Allianz Popular Asset Management y Allianz Popular Pensiones y la terminación por Santander Mediación del acuerdo de distribución en exclusiva de determinados seguros generales de Allianz Compañía de Seguros y Reaseguros a través de la red de Banco Popular.

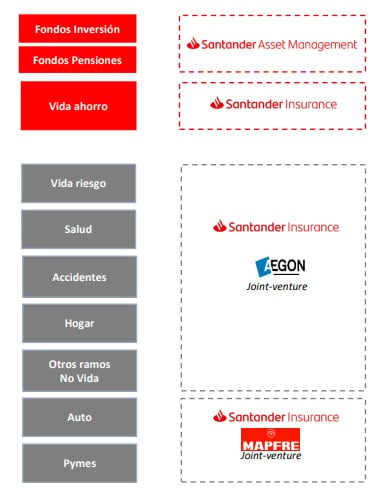

Está previsto que, una vez se consume esta ruptura de la alianza, el 51% del negocio de seguros de vida-riesgo vinculado a AP Vida y el 51% del nuevo Negocio de Seguros Generales procedente de la red de Banco Popular no transmitido a Mapfre conforme al acuerdo indicado a continuación sea adquirido por Aegon. Esa adquisición se produciría en virtud del cual Aegon se consolida como el futuro socio asegurador de Banco Santander en España para los negocios de seguros vida-riesgo, y de varios ramos de seguros generales tras la integración de Banco Popular.

Adicionalmente, el 50,01% del negocio de seguros de automóviles, multirriesgo comercio, multirriesgo pymes y de responsabilidad civil para empresas en toda la red de Banco Santander en España será, sujeto al cumplimiento de determinadas condiciones suspensivas, adquirido por Mapfre conforme al acuerdo alcanzado entre Banco Santander y Mapfre el 21 de enero de 2019. Como consecuencia, Mapfre será el futuro socio asegurador de Banco Santander en España en esos ramos y productos.

Adicionalmente, está previsto que los negocios de AP Gestión de Activos y de vida ahorro se integren en Santander Asset Management y Santander Seguros, respectivamente.

Banco Santander estima que el impacto combinado de las operaciones derivadas de la ruptura con Allianz y de los acuerdos con Aegon y Mapfre, antes señalados, en el capital CET1 fully loaded del grupo será de aproximadamente -8 puntos básicos.

Se estima que la contribución conjunta de estas transacciones al beneficio por acción será ligeramente positiva y que generarán un rendimiento sobre el capital (ROIC) por encima del 10%.

El acuerdo alcanzado culmina la reordenación del negocio de bancaseguros, gestión de activos y planes de pensiones en España iniciado tras la adquisición de Banco Popular en 2017. Santander espera que la separación definitiva con Allianz está prevista que se produzca en el primer trimestre del ejercicio 2020, sujeta a la obtención de las correspondientes autorizaciones regulatorias y de las autoridades de competencia.