Melia Hotels tiene claro que quiere seguir creciendo al ritmo que marca el mercado. Y lo hace a través de su modelo franquiciador, el denominado asset light basado en un crecimiento muy enfocado en fórmulas que sean poco intensivas de capital, ante la recuperación de la pandemia. Así espera sumar 55 nuevos hoteles hasta dentro de 2 años, en 2023, todas ellas bajo la fórmula anunciada.

Y es que, desde este mes de junio, el CEO Gabriel Escarrer ha anunciado que el grupo va a pasar de consumir a generar caja, también con la idea de plantearse la venta de activos para ampliar tesorería y para poder reducir su actual nivel de deuda.Ya con ebitda positivo anunciado al final de este mes, algo que no se genera en la compañía desde el primer trimestre del pasado año, aunque Banco Sabadell considera que se cerrará 2021 todavía con destrucción de caja. La entidad considera que, con su consumo de liquidez, en torno a los 47 millones mes, tiene 9 meses adicionales si se retrasa la recuperación. Su recomendación, sin embargo, sigue siendo vender el valor con precio objetivo en la mitad de lo que cotiza, 3,5 euros por acción.

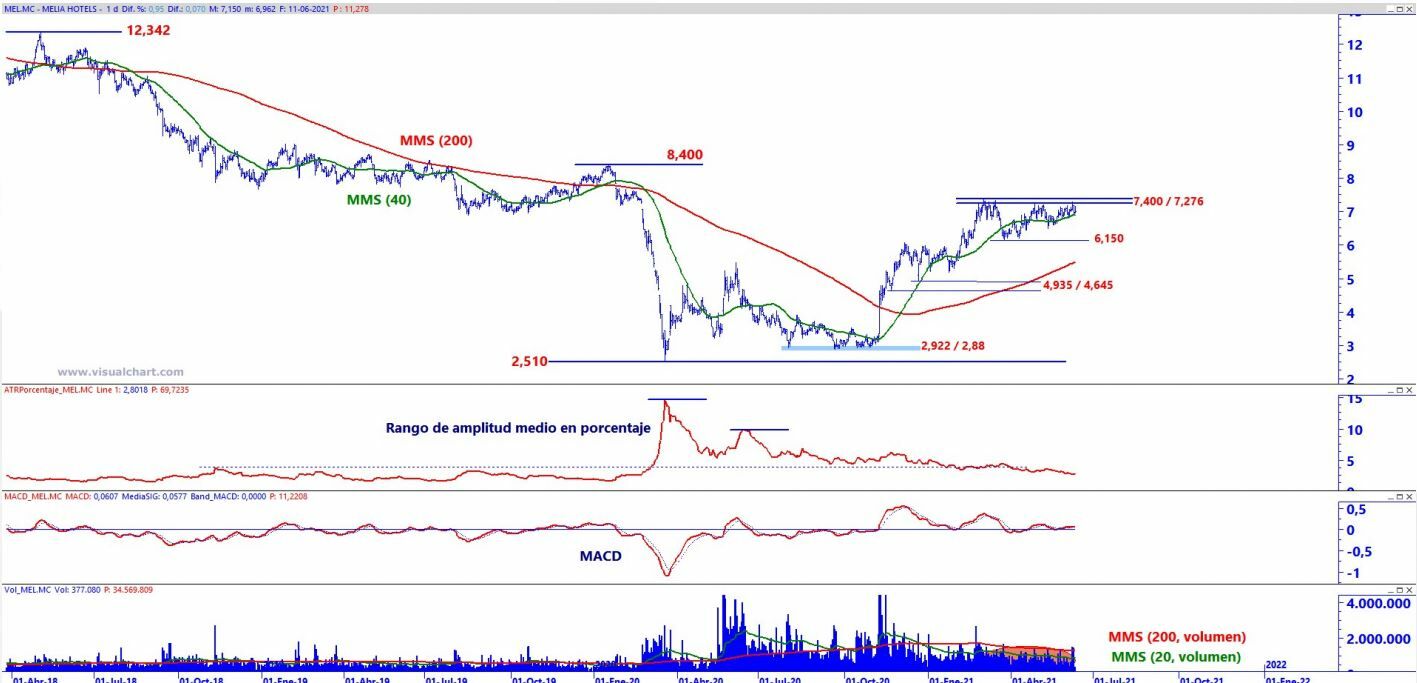

En su gráfica de cotización vemos como el valor se ha tomado un descanso en las últimas dos sesiones, del 2,32% acumulado, aunque no pone en peligro sus posibles avances. Sube ligeramente en junio y un 2,85% se revaloriza en el último mes, mientras en lo que va de ejercicio bursátil desde el pasado 4 de enero avanza por encima del 21%.

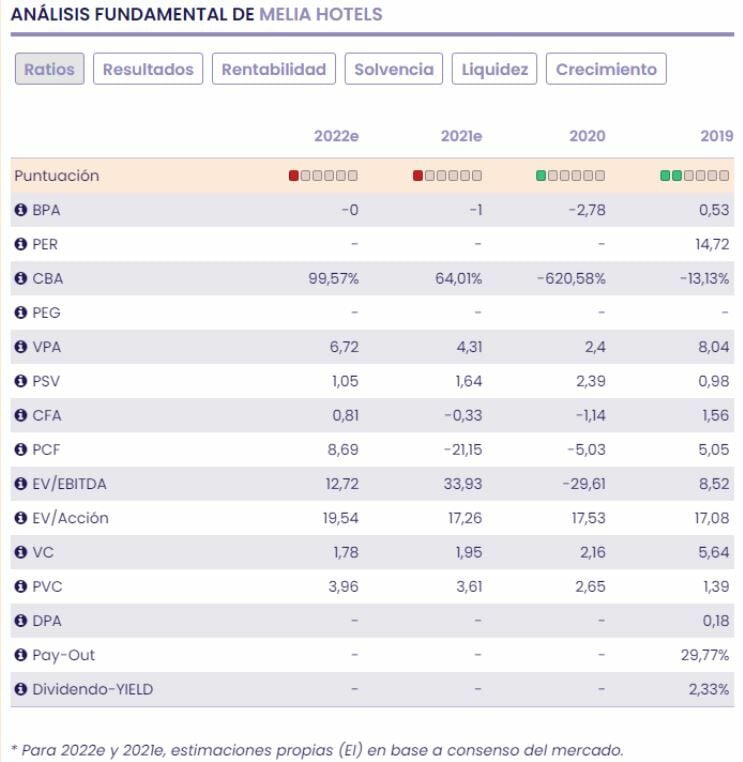

“En una valoración por múltiplos sobre estimación de resultados para el cierre de 2021 y tras la recuperación desde los mínimos del inicio de la pandemia, nos dice María Mira analista fundamental de Ei, el valor cotiza con múltiplos ajustados frente a sus iguales y frente a sus niveles históricos. El resultado será negativo previsiblemente en 2021 de hasta -1€/acción y todo apunta que también cerrará en rojo en 2022. Con un múltiplo sobre ventas 2021e superior a 1,5v y un EV/EBITDA muy elevado, en torno a las 34v. También por valor en libros el mercado paga ya más de 3,6v, sin dividendo y con un balance muy estresado (DFN/EBITDA >20v, desde las 4,6v de 2019)”.

Además, la experta fundamental destaca que “el negocio previsiblemente ha iniciado ya una senda de recuperación y las peores cifras se irán dejando atrás. El riesgo viene por un apalancamiento muy elevado que deberá gestionar con prudencia, pero sin limitar las inversiones y el crecimiento. No se descarta la necesidad de una ampliación de capital”.

Y señala también que “en base a nuestra valoración fundamental mantenemos la recomendación negativa a la espera de que se supere la pandemia, se alcance la inmunización internacional de la población y la compañía confirme su capacidad de financiación y continuidad de crecimiento”.

Meliá Hotels “logra consolidar en el corto plazo en torno a su media móvil simple de 40 periodos o de medio plazo, aproximándose a la resistencia de los 7,40 / 7,276 euros por acción, actuales máximos anuales y, cuya superación, habilitaría a las compras a actualizar objetivos al alza rumbo a la zona de los 8,40 euros por acción. Con el paso de las sesiones, se afianza el proceso lateral que presenta su soporte a la altura de los 6,15 euros por acción”, según nos indica José Antonio González, analista técnico de Estrategias de Inversión.

Meliá Hotels en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Y establecemos otro punto de vista técnico, el que nos aportan los indicadores premium de Estrategias de Inversión, que señalan una puntuación total para Meliá Hotels de 8,5 puntos, revisada al alza, de los 10 posibles para el valor. En el lado más favorable encontramos la tendencia alcista de Meliá a medio y largo plazo, el momento total, lento y rápido positivo para el valor, el volumen de negocio que es creciente, a largo lazo y la volatilidad a medio plazo que es decreciente. En el lado negativo, nos encontramos con el decreciente volumen a medio plazo y el rango de amplitud a largo plazo que es creciente.

Desde Renta 4, Eduardo Faus señala que Meliá Hotels “rompe al alza la consolidación desde marzo, despejando el camino al alza hacia los máximos de enero del año pasado en 8,40 euros. El soporte inmediato se localiza en 6,80 euros, nivel que precede a la zona de 6,50 euros, con recomendación de compra a corto plazo”.