Iberdrola México y Mexico Infrastructure Partners (MIP) han suscrito hoy un acuerdo de intenciones por el que el fideicomiso liderado y gestionado por MIP adquirirá, 8.539 MW de capacidad instalada: 8.436 MW corresponden a ciclos combinados de gas y 103 MW, a eólicos.

En concreto, serán ciclos combinados de gas, que operan bajo régimen de Productores Independientes de Energía contratados con la Comisión Federal de Electricidad (CFE) en Monterrey I y II, Altamira III y IV, Altamira V, Escobedo, La Laguna, Tamazunchale I, Baja California, Topolobampo II y Topolobampo III, junto con el activo eólico La Venta III, que suponen un 87% del total de la capacidad instalada a desinvertir, y los ciclos combinados de gas privados de Monterrey III y IV, Tamazunchale II y Enertek.

El valor acordado para la venta asciende a, aproximadamente, 6.000 millones de dólares, que podría modificarse en función de la fecha de cierre de la transacción y otros ajustes.

La transacción está sujeta al acuerdo y a la firma de los contratos definitivos por las partes, así como a la obtención de las aprobaciones regulatorias necesarias y al cumplimiento de determinadas condiciones habituales en este tipo de operaciones.

La operación cuenta con el apoyo financiero del Fondo Nacional de Infraestructura de México (Fonadin) y otras entidades financieras públicas vinculadas al Gobierno de México.

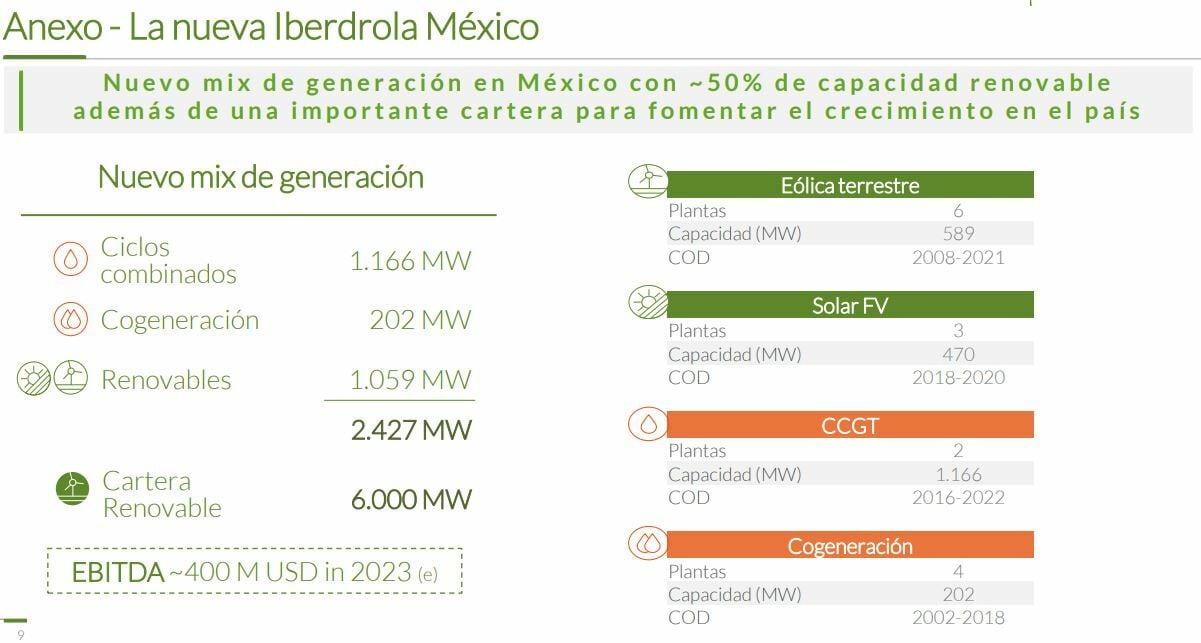

El grupo Iberdrola, a través de las nuevas inversiones que llevará a cabo en México, reafirmará su liderazgo en el desarrollo de energías renovables en el país.

La compañía ha anunciado que el impacto financiero esperado tras esta desinversión será de 550 millones de dólares en el Ebitda, pendiente todavía del análisis contable. En el beneficio neto será de unos 90 millones de dólares para el ejercicio 2024.

No obstante, la compañía española espera una contribución de la nueva Iberdrola México de 400 millones de dólares en el Ebitda de 2023. Asimismo, hay una mejora de 50 puntos básicos en la ratio FF/Deuda Neta para 2023. La ratio de Deuda Neta/Ebitda será de 0,20 veces.

“La operación tiene sentido estratégico”, señala Aránzazu Bueno, analista de Bankinter, en una nota. La experta destaca que se trata de “una operación de envergadura porque la valoración del negocio (EV) representa el ~4,7% del EV del grupo a los precios de cierre de ayer”.

Con esta operación, además, Iberdrola “evita potenciales conflictos con el Ejecutivo mexicano” al tiempo que “gana músculo financiero para reducir deuda y/o invertir en proyectos con mayor potencial”. Además, la compañía española “adelanta el cumplimiento de los objetivos del plan estratégico que pivota en la venta de activos no estratégicos y la entrada de socios externos en nuevos proyectos con alto potencial de crecimiento (renovables)”, destaca la experta de Bankinter.

En ese sentido, la compañía ha señalado em una conferencia con analistas su intención de buscar “nuevas oportunidades”, con el foco especialmente puesto en EEUU y Europa. “Obviamente hay nuevas oportunidades en otras partes del mundo, pero hasta ahora hemos dicho o pensamos que EEUU es probablemente el país que trae más oportunidades a medio y largo plazo”, han asegurado.

La compañía mantiene su apuesta por México, donde espera crecer en renovables y en su negocio como suministrador “con una relación mucho mejor con el Gobierno mexicano”.

Las acciones de Iberdrola suben un 2,14% a media sesión hasta marcar 11,67 euros.