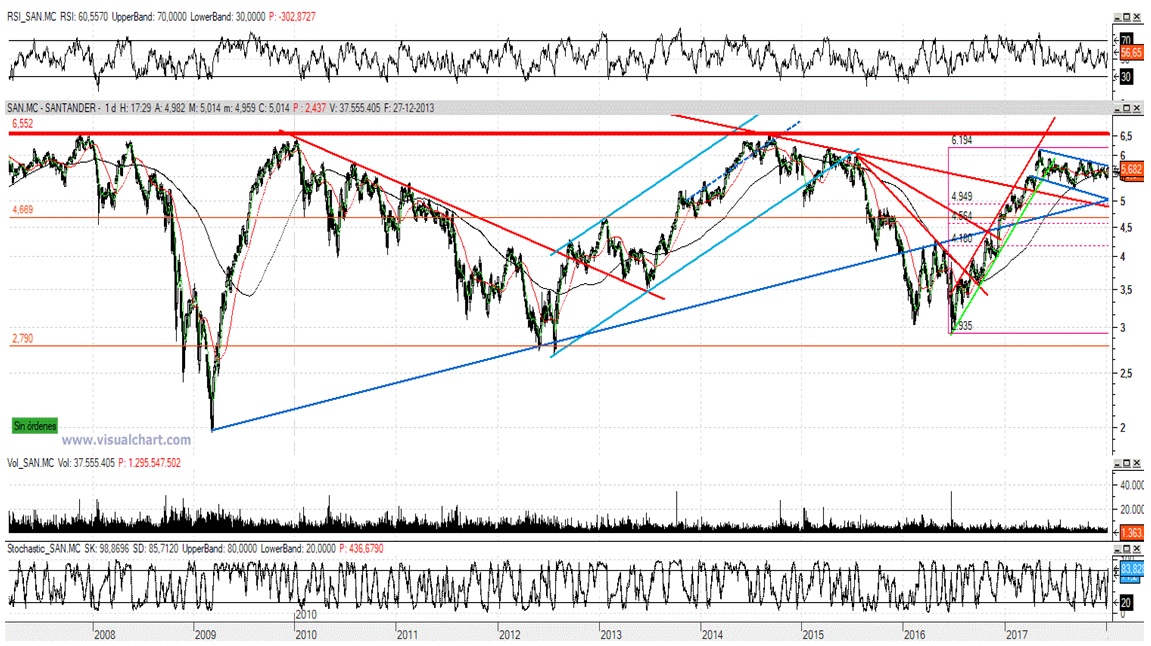

En el siguiente gráfico se puede observar como el valor sufrió un importante retroceso a consecuencia del estallido de la burbuja inmobiliaria a finales de 2007, marcando un mínimo en 1,95 euros en 2009 (ajustado por dividendos). Durante ese mismo año, la acción reaccionó para recuperar casi prácticamente la totalidad de la bajada precedente. Sin embargo, tras comenzar el año 2010, el valor reanudó la tendencia primaria bajista volviendo a marcar máximos y mínimos decrecientes hasta que en el verano del año 2012 logró formar una figura de doble suelo y consiguió perforar la tendencia bajista. Luego realizó un throw-back a dicha tendencia bajista y desde entonces comenzó de nuevo a marcar máximos y mínimos crecientes hasta que en septiembre de 2014 se encontró con la directriz bajista principal que pasaba por los 6,60 euros y ahí terminó dicha pauta agravándose los problemas al perder la media móvil de 200 sesiones. La cotización corrigió fuertemente, pero logró marcar un nuevo mínimo creciente en la zona de los 3 euros para volver a recuperar la tendencia de largo plazo primero y luego intentar testear la tendencia principal bajista. Sin embargo, este último hito le está costando mucho y se le ha complicado al meterse desde finales de la primavera del 2017 en un canal bajista.

Análisis

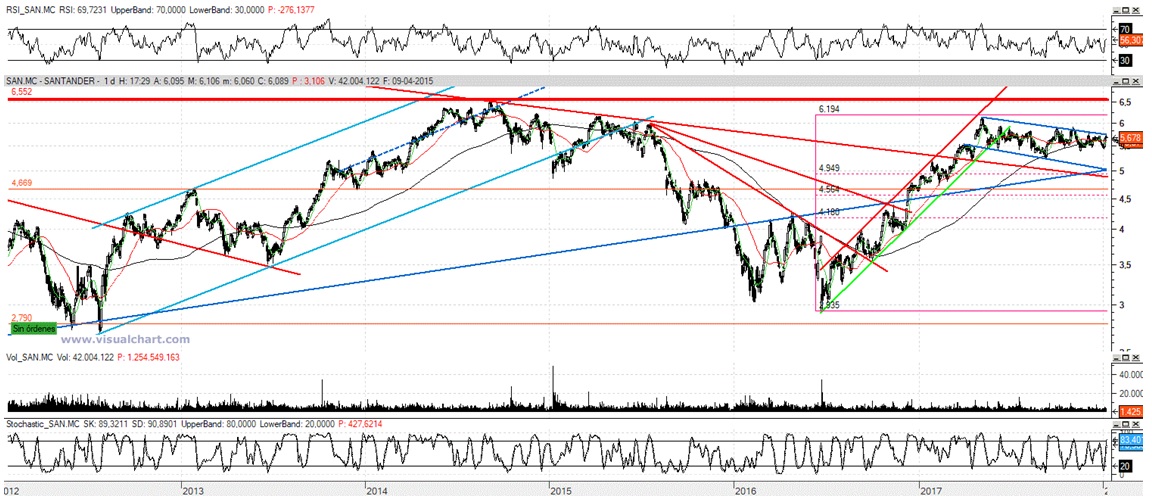

Como se puede observar en el siguiente gráfico, el valor consiguió construir una importante reacción tras el doble suelo del verano de 2012, pero no pudo colocarse en 5 euros al principio del año 2013, reanudó la pauta de máximos y mínimos decrecientes hasta la llegada del verano donde volvió a girarse al alza en la zona de los 3,50 euros y de esa forma dejó un nuevo mínimo creciente que configuró la nueva tendencia alcista. Sin embargo, esa tendencia fue rota a principios del año 2015 con el anuncio de la ampliación de capital y reducción del dividendo, llegando a marcar un nuevo mínimo por debajo del mínimo marcado en el verano del año 2014. El hueco producido tras ese anuncio fue cerrado a los pocos meses, pero sin embargo, no fue capaz de retomar la senda de máximos crecientes y por ello comenzamos a ver como se perdían de nuevo los mínimos y se continuaba con la pauta de máximos y mínimos decrecientes y que llevó a la cotización a perder el nivel psicológico de los cinco euros y solo pudo recuperarlos tras la reacción alcista ante la línea que une sus mínimos decrecientes. Esto le permitió recuperar los cinco euros, pero finalmente terminó cediendo el soporte de los 4,65 euros. De hecho, ha tenido que invertir prácticamente todo el año 2016 en poder recuperar este nivel y solo de cara al cierre del año, tras múltiples intentos fallidos, consiguió colocarse por encima. De hecho, tras un apoyo en ella, consiguió inclusive romper la tercera línea de velocidad bajista que he pintado de rojo, dejando claras las intenciones de querer seguir subiendo dentro de un canal alcista que acabó rompiéndose a la baja y que con el anuncio de la nueva ampliación de capital para absorber al Banco Popular cogió más velocidad correctiva. Ahora está claramente en un canal bajista y está decidiendo qué hacer con la media móvil de largo plazo que sigue subiendo y ofreciendo resistencia a la cotización mientras que la cotización no puede escapar del canal bajista cuya base y apunta de nuevo a los 5 euros.

Escenario

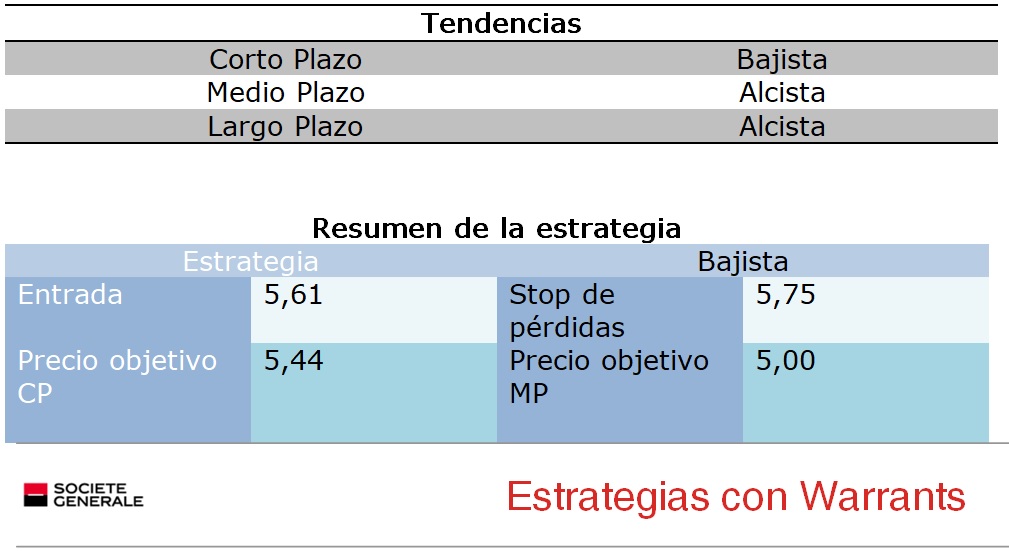

Por tanto, teniendo en cuenta la situación del valor, tomaré una estrategia dual:

Alcista: Compraré si el valor consigue recuperar los 5,75 euros con la intención que la cotización continúe escalando posiciones hasta los máximos de 6,10 euros. Para ello, colocaré un stop de pérdidas inicial en los 5,65 euros.

Bajista: Si el valor no puede con el techo del canal y termina perdiendo los 5,61 euros entonces venderé con la intención de ver una corrección que le lleve hasta el soporte de los 5,44 euros y si los pierde hasta la base del canal bajista que ahora se ya encuentra en los 5 euros. Para ello fijaré un stop loss inicial en los 5,75 euros.

En base al comentario técnico anterior, las estrategias a desarrollar con Warrants son:

Supuesto bajista: En este caso podría ser interesante comprar el Warrant PUT strike 5.9 de BANCO SANTANDER emitido por Société Générale (G3223) con fecha de vencimiento 16/03/2018 y una elasticidad de 9.09 para un perfil de riesgo alto, o la compra de un Warrant PUT strike 6 emitido por Société Générale (G5886) con fecha de vencimiento 15/06/2018 y una elasticidad de 5.71 para un perfil de inversión más conservador en plazo.

Supuesto alcista: En este caso podría ser interesante comprar el Warrant CALL strike 4.92 de BANCO SANTANDER emitido por Société Générale (G1786) con fecha de vencimiento 15/03/2018 y una elasticidad de 6.35 para un perfil de riesgo alto, o la compra del Warrant CALL strike 5 emitido por Société Générale (G5881) con fecha de vencimiento 15/06/2018 y una elasticidad de 5.63 para un perfil de inversión más conservador en plazo.

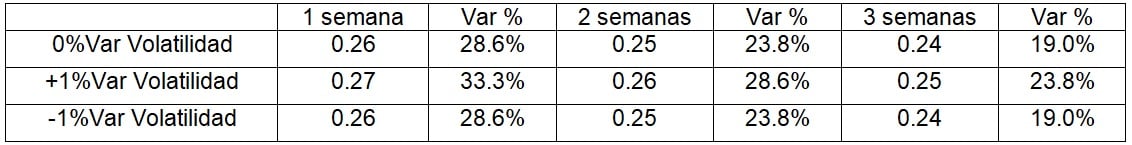

La evolución de la estrategia bajista con el Warrant PUT Strike 5.9 de BANCO SANTANDER emitido por Société Générale (G3223) con fecha de vencimiento en 16/03/2018, precio de compra de 0.23 euros para un Spot en 5.61 euros y objetivo de bajada hasta los 5.44 euros, sería:

La elasticidad de un Warrants representa, en términos porcentuales, lo que gana o pierde el Warrant por la variación de un 1% en el activo subyacente.

Nota: Para la simulación presentada en esta estrategia, se ha utilizado el Pricer, herramienta disponible en la página de Warrants de Société Générale http://es.warrants.com. Los datos son orientativos y en ningún caso suponen una oferta en firme de Société Générale.

Aviso Legal

Análisis del activo subyacente elaborado por Eduardo Bolinches, director de Bolsacash.com. Selección del Warrant adecuado elaborado por el departamento de Warrants de Société Générale.

El presente documento es de carácter comercial y no de carácter legal. Todos los productos presentados en este documento son objeto de un folleto registrado en la CNMV; dicho folleto está disponible en la página web de la CNMV y en la página web es.warrants.com. Los inversores deben consultar el folleto antes de invertir y en particular la sección “Factores de riesgo”. Determinada información en este documento puede provenir de fuentes externas a Société Générale. No se garantiza la exactitud, la exhaustividad o la pertinencia de la información establecida a partir de fuentes externas aunque éstas estén consideradas como fiables. La información de mercado aquí contenida se basa en información constatada en un momento dado y que puede variar con posterioridad a su publicación. Antes de invertir en estos productos, usted debe hacer su propia valoración del riesgo desde un punto de vista legal, fiscal y contable, sin depender exclusivamente de la información que le proporcionamos y consultando, si lo estima necesario, sus propios asesores en la materia o cualquier otro asesor independiente. En la medida que cumpla con la legislación aplicable, Société Générale no acepta responsabilidad alguna por las consecuencias financieras o de cualquier otra naturaleza que resulten de la inversión en estos productos. El producto puede ser objeto de restricciones en lo que respecta a determinadas personas o en determinados países en virtud de las distintas regulaciones nacionales aplicables a dichas personas o en dichos países. Por consiguiente, le corresponde al inversor asegurarse de que está autorizado a invertir en este producto. El producto es susceptible de sufrir variaciones considerables pudiendo en algunos casos desembocar en la pérdida total del valor del producto. El precio de estos productos puede fluctuar de manera significativa debido a la volatilidad de los parámetros de mercado. Estos productos pueden prever métodos de ajuste y sustitución para tener en cuenta que consecuencias tendría cualquier suceso extraordinario que afecte a uno o varios de los subyacentes del mismo o, en su caso, la cancelación anticipada del producto. Los resultados relativos a las rentabilidades futuras son previsiones y por tanto no constituyen una garantía de las mismas. A diferencia de los productos que presentan una protección contra el riesgo de cambio, la inversión en estos productos es igualmente sensible cuando el subyacente cotiza en una divisa diferente al euro, a las evoluciones de los tipos de cambio entre la divisa de cotización del subyacente y el euro. En determinados casos, cuando el activo subyacente incluye componentes cotizados en diferentes divisas distintas del euro, la inversión será también sensible a las evoluciones de los tipos de cambio entre las divisas de cotización de los componentes del subyacente y la divisa de cotización del subyacente. Los datos relativos a las rentabilidades pasadas hacen referencia a periodos anteriores y no son un indicador fiable de resultados futuros. Esto también aplica a datos históricos de mercado. El producto conlleva un efecto de apalancamiento lo que significa que el valor del producto amplificará la variación del valor de su(s) activo(s) subyacente(s) y el producto podría perder todo su valor. Todos los derechos de reproducción y de representación reservados a Société Générale y a Eduardo Bolinches, director de Bolsacash.com.

Please visit our disclosure and disclaimer website at http://email.sgmarkets.com/Content/resource/SGM_MAD2MAR_DISCLAIMER to find information as required by European Market Abuse Regulation