El Banco Central Europeo (BCE) seguirá efectuando compras netas de activos en el marco del programa de compras de emergencia frente a la pandemia (PEPP) con una dotación total de 1,85 billones de euros al menos hasta el final de marzo de 2022 "y, en todo caso, hasta que considere que la fase de crisis del coronavirus ha terminado", apunta el comunicado del organismo monetario. El consejo de gobierno espera que el ritmo de las compras en el marco del PEPP durante el próximo trimestre sea significativamente más elevado que en los primeros meses de este año.

La presidenta del BCE, Christine Lagarde, ha evitado dar una cifra concreta sobre el aumento de las compras antipandemia en la posterior rueda prensa del consejo de gobierno.

La reacción en los mercados no ha sido excesivamente acusada, con el euro al alza frente al dólar en un 0,24% en un contexto en el que el dólar cae por la relajación de los bonos tras el dato de inflación ayer en EEUU en línea con lo previsto. Los índices europeos continúan cotizando con subidas este jueves animados por la debilidad de la rentabilidad de la renta fija.

El bono alemán sí que ha notado la promesa del BCE de incrementar las compras antipandemia durante el próximo trimestre. El bono alemán a diez años cae este jueves un 6,9% hasta el -0,34%.

El Ibex 35 ha sufrido algo de volatilidad durante la rueda de prensa con caídas puntuales del 0,2% y subidas moderadas del 0,3%. Los bancos están corrigiendo con fuerza este jueves y se colocan como el 'farolillo rojo' de la bolsa española.

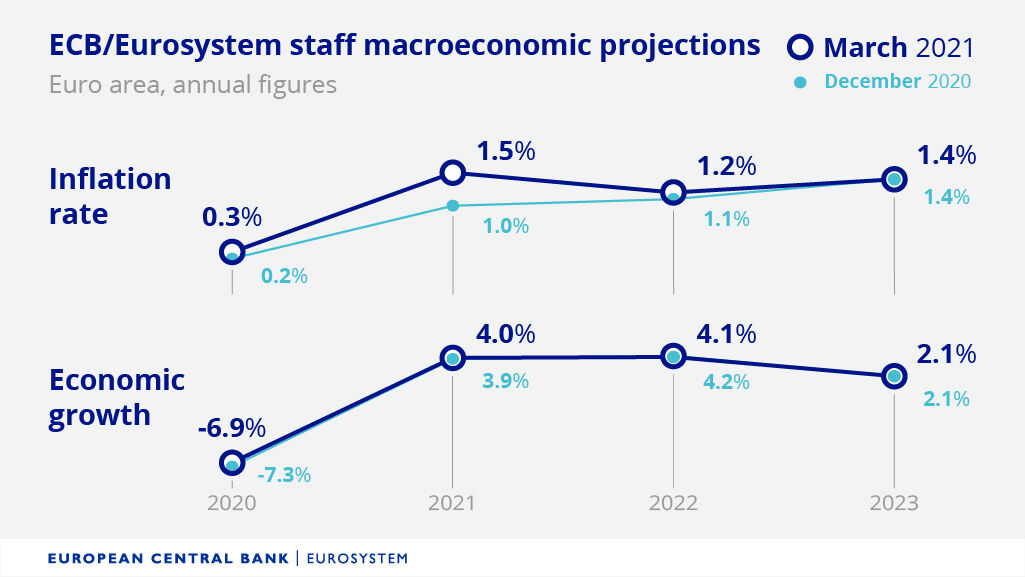

El banco central también ha ofrecido sus nuevas proyecciones tanto de crecimiento como de inflación este jueves. El Productor Interior Bruto (PIB) de la eurozona cerró 2020 con una caída del -6,9% frente a la previsión del -7,3%. Los economistas del organismo monetario han elevado la estimación de crecimiento para 2021 desde el 3,9% actual al 4%, ajustándolo del 4,2% al 4,1% en 2022.

En el caso de la inflación de la eurozona en 2020 cerró en el 0,3% desde el 0,2% previsto. Para 2021, los economistas del BCE ven el índice de precios al consumidor (IPC) en el 1,5% frente al 1% proyectado en diciembre. Para 2022 también lo han ajustado del 1,1% al 1,2%.

La presidenta del BCE, Christine Lagarde, ha afirmado que "el PIB real seguirá en contracción en el primer trimestre del año", al tiempo que ha reconocido "preocupación sobre las tensiones en los mercados de bonos" y también más riesgos para la eurozona concentrados en el corto plazo.

Lagarde ha llegado a contradecirse en público este mismo jueves después de afirmar que "el BCE no hace un control de la curva de rendimientos de los bonos" para apuntar minutos después que "el BCE observa toda la curva de rendimiento, no sólo el de los bonos a diez años".

Como anécdota, la conferencia de prensa de este jueves se ha desarrollado con atriles a diferencia de la mesa alargada que hasta ahora venía usando el banco central y donde se sientan habitualmente la presidenta del BCE, Christine Lagarde, el vicepresidente Luis de Guindos y el director de comunicación Wolfgang Proissl.

Los tipos de interés siguen igual

El BCE ha dejado el resto de medidas igual y seguirá realizando compras con flexibilidad de acuerdo con las condiciones de mercado y con vistas a evitar un endurecimiento de las condiciones de financiación incompatible con el objetivo de contrarrestar el impacto a la baja de la pandemia en la senda de inflación proyectada. Por otra parte, la flexibilidad de las compras a lo largo del tiempo, entre distintas clases de activos y entre jurisdicciones seguirá respaldando la transmisión fluida de la política monetaria.

"Si las condiciones de financiación favorables pueden mantenerse con unos flujos de compras de activos que no agoten la dotación del programa durante el horizonte de las compras netas del PEPP, no será necesario utilizar la dotación íntegramente. Asimismo, esta dotación puede recalibrarse si es necesario para mantener unas condiciones de financiación favorables que contribuyan a contrarrestar el impacto negativo de la pandemia en la senda de inflación", añade el BCE.

El instituto emisor continuará reinvirtiendo el principal de los valores adquiridos en el marco del PEPP que vayan venciendo al menos hasta el final de 2023. En todo caso, la futura extinción de la cartera del PEPP se gestionará de forma que se eviten interferencias con la orientación adecuada de la política monetaria.

Las compras netas en el marco del programa de compras de activos (APP) continuarán a un ritmo mensual de 20.000 millones de euros. El Consejo de Gobierno sigue esperando que las compras mensuales netas en el marco del APP prosigan durante el tiempo que sea necesario para reforzar el impacto acomodaticio de sus tipos oficiales y que finalicen poco antes de que comience a subir los tipos de interés oficiales del BCE.

El consejo de gobierno tiene también la intención de seguir reinvirtiendo íntegramente el principal de los valores adquiridos en el marco del APP que vayan venciendo durante un período prolongado tras la fecha en la que comience a subir los tipos de interés oficiales del BCE y, en todo caso, durante el tiempo que sea necesario para mantener unas condiciones de liquidez favorables y un amplio grado de acomodación monetaria.

Los tipos de interés continúan igual tras la reunión de este jueves. El tipo de interés de las operaciones principales de financiación y los tipos de interés de la facilidad marginal de crédito y de la facilidad de depósito se mantendrán sin variación en el 0%, 0,25% y -0,50%, respectivamente.

El banco central que lidera la francesa Christine Lagarde espera que los tipos de interés oficiales del BCE continúen en los niveles actuales, o en niveles inferiores, hasta que observe una convergencia sólida de las perspectivas de inflación hasta un nivel suficientemente próximo, aunque inferior, al 2% en su horizonte de proyección, y dicha convergencia se haya reflejado de forma consistente en la evolución de la inflación subyacente.

El consejo de gobierno apunta que continuará proporcionando liquidez abundante a través de sus operaciones de financiación y ajustando todos sus instrumentos según vea el contexto macroeconómico. En particular, la tercera serie de operaciones de financiación a plazo más largo con objetivo específico (TLTRO III) sigue siendo una atractiva fuente de financiación para las entidades de crédito, lo que apoya el crédito bancario a las empresas y a los hogares.