¿Existe algún ser vivo inmortal?

Pues igual sí, al menos inmortal biológicamente…

Por ejemplo una medusa. Pueden ver detalles en esta cita de la Wikipedia:

Turritopsis nutricula es una especie de hidrozoohidroideo de la familia Oceanidae con un ciclo de vida en el que se revierte a pólipo después de llegar a su maduración sexual. Es el único caso conocido de un metazoo capaz de volver a un estado de inmadurez sexual, colonial, después de haber alcanzado la madurez sexual como etapa solitaria.[2] Es capaz de realizarlo a través de un proceso celular de transdiferenciación. Teóricamente, este ciclo puede repetirse indefinidamente, presentándose como biológicamente inmortal.

Pues ya ven realmente la realidad es más increíble a veces que la ficción…

El problema de la Turritopsis nutricula, es que de vieja es imposible que se muera, pero…todos tenemos nuestros talón de Aquiles, y estos organismos acaban muriendo finalmente, porque atrapan alguna enfermedad, o la mayoría de las veces, porque se las come algún depredador…lo de la inmortalidad es complicado…siempre hay alguna pega J

Este es el bicho en cuestión:

En bolsa pasa igual…la inmortalidad teórica de las tendencias al final siempre se encuentra con alguna pega…y Europa parece que se la he encontrado: Grecia.

Todos estábamos convencidos de que EEUU se complicaría en su bolsa, por la subida de tipos, y que Europa tendría el camino despejado por la QE, pero ahora mismo las cosas está claro que están cambiando....

La lluvia de malos datos macro en EEUU, están convenciendo lentamente a los operadores, de que la posibilidad real de una subida de tipos medianamente significativa es muy reducida. Y ahí tenemos al nasdaq Composite rompiendo los 5.000...

Y mientras en Europa, la pesadilla de Syriza negociando el acuerdo, que está rompiendo todos los moldes, está lentamente cada día, empezando a tener más importancia.

Al mercado está volviéndole a importar cada día más. Tiene toda la pinta de que si al final se consigue, la bolsa europea podría dispararse. Pero el problema, y se lo digo sinceramente es: ¿Y cuándo la va a liar de nuevo Grecia con acuerdo o sin acuerdo? Porque dada su gravísima situación económica, con acuerdo o sin él, esto no va a ser nada fácil.

En todo caso, nunca hay que olvidar la capacidad del BCE de empapelar el mercado si las cosas se pusieran muy feas en Grecia.

A corto plazo, Grecia está en respiración asistida y el aparato es la ELA. Si se corta este respirador, Grecia, duran 48 horas. La ayuda de los rusos es una utopía absurda, que no va a ningún lado.

La lógica estaría en que Grecia acepte la renovación del rescate, pero hace ya tiempo que esta situación dejó de ser lógica.

La lluvia de malos datos macro en EEUU, están convenciendo lentamente a los operadores, de que la posibilidad real de una subida de tipos medianamente significativa es muy reducida. Y ahí tenemos al nasdaq Composite rompiendo los 5.000...

Y mientras en Europa, la pesadilla de Syriza negociando el acuerdo, que está rompiendo todos los moldes, está lentamente cada día, empezando a tener más importancia.

Al mercado está volviéndole a importar cada día más. Tiene toda la pinta de que si al final se consigue, la bolsa europea podría dispararse. Pero el problema, y se lo digo sinceramente es: ¿Y cuándo la va a liar de nuevo Grecia con acuerdo o sin acuerdo? Porque dada su gravísima situación económica, con acuerdo o sin él, esto no va a ser nada fácil.

En todo caso, nunca hay que olvidar la capacidad del BCE de empapelar el mercado si las cosas se pusieran muy feas en Grecia.

A corto plazo, Grecia está en respiración asistida y el aparato es la ELA. Si se corta este respirador, Grecia, duran 48 horas. La ayuda de los rusos es una utopía absurda, que no va a ningún lado.

La lógica estaría en que Grecia acepte la renovación del rescate, pero hace ya tiempo que esta situación dejó de ser lógica.

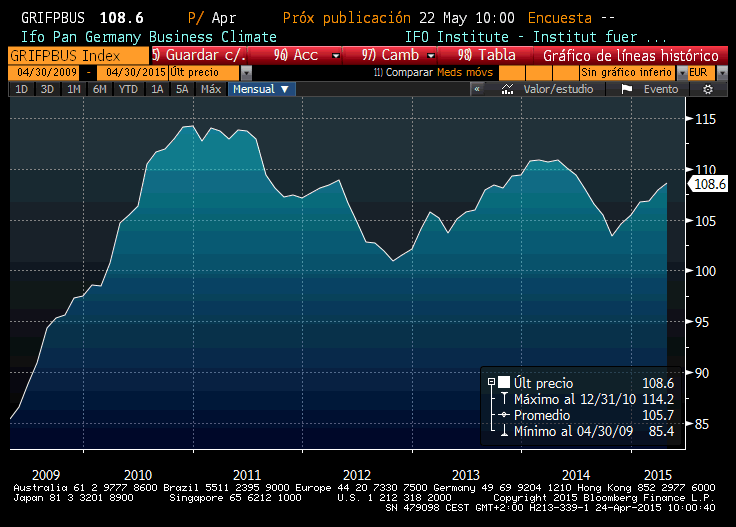

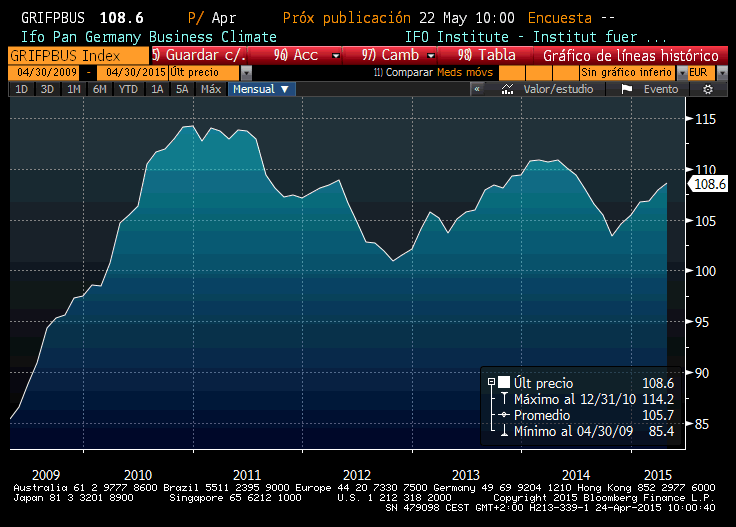

La sesión empezaba de maravilla, lluvia de buenos resultados empresariales en Europa, y en EEUU, y el Nasdaq rompiendo los 5.000 por fin. También ayudaba un buen dato de confianza empresarial del instituto alemán IFO que ha devuelto la confianza en un buen crecimiento alemán para este año.

Pero al final hemos cerrado lejos de máximos, tras saberse que en la reunión de Riga de hoy ha habido palabras muy duras para Varoufakis, a quien se ha causado de irresponsable por lo visto, y no hay posibilidad alguna de acuerdo por el momento.

Vamos con la crónica al completo de la sesión.

Se esperaba una apertura moderadamente alcista en Europa.

Sigue habiendo una lluvia de resultados en Europa, que pueden influir mucho en la sesión como ya pasó ayer. De momento tenemos los de Electrolux, Reanult y Astrazeneca, parece que todos buenos porque están los tres subiendo con fuerza en preapertura.

Ayer tras el cierre de mercado, Amazon, que sube más del 7%, Microsofot y Google, ambos subiendo más del 3% y son los tres valores de mucho peso.

Todos estos resultados favorables contribuyen a esta apertura alcista.

Ayer tras el cierre de mercado, Amazon, que sube más del 7%, Microsofot y Google, ambos subiendo más del 3% y son los tres valores de mucho peso.

Todos estos resultados favorables contribuyen a esta apertura alcista.

Además hoy todo el mundo pendiente de la tecnología, porque ayer la noticia del día fue que el Nasdaq Composite consiguió alejarse por fin, tras mil intentos de la resistencia psicológico de los 5.000 puntos. Muy importante ver si sigue rompiendo, porque tendría un tramo al alza interesante, y en el peor de los casos los 5.000 podrían empezar a servirle de soporte.

El Nikkei ha cerrado bajando 0,83%, y es que China le ha contagiado de sus fuertes bajadas. Se han aprobado 25 IPOs en un claro intento del gobierno de meter más papel, en mercado, y enfriar las bolsas. Está claro que no quiere hundir al mercado, pero no le gusta tanta euforia.

Hoy Grecia en boca de todos. Reunión en Riga. Ayer el gobierno griego salió diciendo tras una reunión con los alemanes que eran optimistas, pero la realidad es que varios miembros de la reunión, incluidos los alemanes han hecho las mismas declaraciones, que ven muy difícil que haya ninguna posibilidad de acuerdo en el día de hoy.

En cuanto a datos macro para hoy en Europa.

Tenemos a las 10h IFO de Alemania, una cifra importante que puede mover mercado, estemos atentos.

El Nikkei ha cerrado bajando 0,83%, y es que China le ha contagiado de sus fuertes bajadas. Se han aprobado 25 IPOs en un claro intento del gobierno de meter más papel, en mercado, y enfriar las bolsas. Está claro que no quiere hundir al mercado, pero no le gusta tanta euforia.

Hoy Grecia en boca de todos. Reunión en Riga. Ayer el gobierno griego salió diciendo tras una reunión con los alemanes que eran optimistas, pero la realidad es que varios miembros de la reunión, incluidos los alemanes han hecho las mismas declaraciones, que ven muy difícil que haya ninguna posibilidad de acuerdo en el día de hoy.

En cuanto a datos macro para hoy en Europa.

Tenemos a las 10h IFO de Alemania, una cifra importante que puede mover mercado, estemos atentos.

A estas horas subidas claras en las bolsas europeas

Varios factores positivos están influyendo.

1- Las subidas de ayer en las tecnológicas de EEUU con el Nasdaq Composite por fin alejándose de la cota de resistencia de los 5.000 puntos. Por si esto fuera poca buena noticia técnica, tenemos subiendo fuertemente en el fuera de horas, más tecnológicas importantes tras dar resultados ayer después del cierre. Es el caso de Google, Amazon y Microsoft.

2- Tenemos una buena tanda de buenos resultados en Europa.

Así Renault sube más del 4%, Electrolux 6,5%, Sabadell más del 4%, todos ellos poor resultados mejor de lo esperado. Parece que la campaña de resultados en Europa va bien. Según Reuters el 61% de las compañías del stoxx 600 que ya han publicado van mejor de lo esperado.

Hemos tenido un buen dato de IFO en Alemania que ha devuelto las esperanzas sobre que el crecimiento alemán sea fuerte este año. Ha sido el mejor nivel de IFO desde hace bastantes meses.

4- También está influyendo positivamente en el sector bancario la fuerte subida de HSBC tras decir que está estudiando buscar un sitio más barato para la sede social que tiene actualmente en UK.

5- Y por último al mercado le ha dado por estar más optimista sobre Grecia tras una reunión mantenida entre Grecia y Merkel, aunque en la reunión de hoy,todo el mundo descarta un acuerdo cercano. Pero el caso es que la bolsa de Grecia sube más del 3% y el sectorial bancario griego está disparado al alza, con ganancias de nada menos que el 8%.

Hablemos ahora de Wall Street, que recuerdo esta bajo vigilancia por intento de ruptura de resistencias importantes.

Muy interesantes los resultados de la encuesta de la Asociación Americana de Inversores individuales que se dio ayer en EEUU. Ya saben que esta es una encuesta que se hace entre gacelas, y por ello se le suele dar mucho valor como indicador de sentimiento contrario L

Pues bien, la lectura que está dando, es realmente extraña. Hacía mucho que no se veía algo así.

Y es que los pequeños inversores en Wall Street, ni son alcistas, ni son bajistas, ¡dan lectura extrema de neutrales! ¡Difícil de interpretar esto por ley de sentimiento contrario! J

De hecho se mantienen por tercera semana consecutiva por encima del 45% de neutrales, y esto no había pasado ¡desde 1989!

Los alcistas 31,5% están por debajo de su media histórica por séptima semana consecutiva. Desde los primeros días de agosto de 2014 (justo antes de un muy fuerte tirón alcista no se veía algo así), mientras que los bajistas en el 23% también siete puntos nada menos por debajo de la media histórica.

Fuente de todos los datos: Asociación Americana de Inversores Individuales.

¿Y cómo interpretar esto? Porque a mi se me escapa…

Pues la propia asociación lo explica diciendo que este tipo de lecturas un poco raras, suelen generar cuando aparecen mercados más bien alcistas en los siguientes 6 a 12 meses.

La última vez que esto pasó fue exactamente el 6 de enero de 1989.

Lo podemos ver en este gráfico del Dow Jones de la época

El día de lectura extrema de neutralidad fue donde se ve la línea vertical. Se venía como ahora de una larga subida, se bajó primero y luego se subió bastante en los siguientes 6 meses.

La anterior a esta fue en 16 de diciembre de 1988, sólo unos días antes.

No deja de ser algo curioso que habrá que seguir.

Realmente interesante el trabajo que publicó hace unos años el banco central de Suiza de la pluma de Angelo Ranaldo titulado: "Segmentation and Time-of-Day Patterns in Foreing Exchange Markets". No suele ser habitual que un banco central haga un informe que, en lugar de ser un ladrillo lleno de datos de contabiliad nacional, sea algo útil y que nos va a demostrar algo importante:

- Que las pautas estacionales existen incluso a nivel intradía.

- Que la teoría de la eficiencia es un error, por lo que si uno trabaja descubriendo anomalías del mercado tendría posibilidades teóricas de batirlo, lo cual evidentemente no quiere decir que vaya a ser tarea fácil.

Los investigadores del banco central suizo iban a la caza y captura de algún modelo intradía fiable en los mercados de Forex y está fuera de toda duda, como veremos más adelante, que lo han conseguido. Vaya por delante que éste es su descubrimiento:

1- LAS DIVISAS de cada país tienen una clara tendencia intradía a depreciarse en el horario laboral normal de su propio país.

2- LAS DIVISAS de cada país tienen una clara tendencia intradía a apreciarse en el horario laboral normal del país extranjero que da contrapartida.

Por ejemplo, el euro frente al dólar según esta teoría tendería a depreciarse en las horas normales matinales en que están las oficinas europeas abiertas y a apreciarse por la tarde cuando las que están abiertas son las oficinas de EEUU.

Las razones que justificarían este comportamiento, son de sentido común, los operadores necesitan manejar euros contra otros cruces, su divisa normal más a menudo cuando están en sus oficinas, cuando no, sucede justo al revés.

Para comprobar si eso sucedía así tomaron una década de los siguientes cruces:

Franco suizo/Dólar, Marco alemán/dólar, Euro/dólar, Yen/euro y yen/dólar.

Empiezan las pruebas en enero de1993 y las terminan en agosto de 2005, como vemos un período de tiempo amplio y representativo.

Las conclusiones son muy claras:

1- En el franco/dólar, el dólar se aprecia significativamente entre las 5 a.m. y las 13 p.m. GMT (ahora mismo serían las 6 de la mañana a 2 de la tarde hora española) y el franco entre las 17 a 23 horas GMT.

2- El euro frente al dólar, pierde claramente entre las 8 y las 12 GMT y gana el euro entre las 16 a 22 horas GMT (Siempre añadir una hora actualmente para hora española).

3- El yen frente al euro pierde claramente entre la 1 y 6 GMT y gana entre las 8 y 15 GMT.

4- El yen frente al dólar pierde claramente entre las 22 y las 4 GMT y gana entre las 12 y las 16h.

Como vemos en este estudio el axioma queda demostrado, las divisas tienden a estar más débiles de media y a largo plazo de manera significativa en los horarios normales en su país y suben en cambio cuando están abiertas las oficinas de su contrapartida.

Una forma muy gráfica de cuantificar esto, es lo que propone el banco central suizo en su informe, aplicar un sistema sencillo, que esté largo en un cruce en un período favorable y corto en el desfavorable. Los resultados son realmente sorprendentes, tras haber buscado las mejores combinaciones horarias.

Aplicando de forma constante una táctica de entrar largos y cortos en cada una de las franjas horarias mejores, se habrían conseguido estos resultados medios anuales:

- En el cruce franco dólar 7,21 % de ganancia en largos y 5,17% en cortos, es decir 12,38 % anualizado.

- En el cruce euro dólar 10,32 % de ganancia en largos y 6,39% en cortos, es decir 16,71 % anualizado.

Además, según se detecta en el informe, hay días de la semana donde la pauta es más fuerte, y por ejemplo en el euro-dólar, aplicando el horario más favorable pero solo los lunes, el beneficio anualizado es del ¡19,48%!,

Si quieren profundizar más en este interesante estudio que puede dar ideas de trading lo pueden encontrar en este enlace al completo (en inglés):

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=960209

1- LAS DIVISAS de cada país tienen una clara tendencia intradía a depreciarse en el horario laboral normal de su propio país.

2- LAS DIVISAS de cada país tienen una clara tendencia intradía a apreciarse en el horario laboral normal del país extranjero que da contrapartida.

Por ejemplo, el euro frente al dólar según esta teoría tendería a depreciarse en las horas normales matinales en que están las oficinas europeas abiertas y a apreciarse por la tarde cuando las que están abiertas son las oficinas de EEUU.

Las razones que justificarían este comportamiento, son de sentido común, los operadores necesitan manejar euros contra otros cruces, su divisa normal más a menudo cuando están en sus oficinas, cuando no, sucede justo al revés.

Para comprobar si eso sucedía así tomaron una década de los siguientes cruces:

Franco suizo/Dólar, Marco alemán/dólar, Euro/dólar, Yen/euro y yen/dólar.

Empiezan las pruebas en enero de1993 y las terminan en agosto de 2005, como vemos un período de tiempo amplio y representativo.

Las conclusiones son muy claras:

1- En el franco/dólar, el dólar se aprecia significativamente entre las 5 a.m. y las 13 p.m. GMT (ahora mismo serían las 6 de la mañana a 2 de la tarde hora española) y el franco entre las 17 a 23 horas GMT.

2- El euro frente al dólar, pierde claramente entre las 8 y las 12 GMT y gana el euro entre las 16 a 22 horas GMT (Siempre añadir una hora actualmente para hora española).

3- El yen frente al euro pierde claramente entre la 1 y 6 GMT y gana entre las 8 y 15 GMT.

4- El yen frente al dólar pierde claramente entre las 22 y las 4 GMT y gana entre las 12 y las 16h.

Como vemos en este estudio el axioma queda demostrado, las divisas tienden a estar más débiles de media y a largo plazo de manera significativa en los horarios normales en su país y suben en cambio cuando están abiertas las oficinas de su contrapartida.

Una forma muy gráfica de cuantificar esto, es lo que propone el banco central suizo en su informe, aplicar un sistema sencillo, que esté largo en un cruce en un período favorable y corto en el desfavorable. Los resultados son realmente sorprendentes, tras haber buscado las mejores combinaciones horarias.

Aplicando de forma constante una táctica de entrar largos y cortos en cada una de las franjas horarias mejores, se habrían conseguido estos resultados medios anuales:

- En el cruce franco dólar 7,21 % de ganancia en largos y 5,17% en cortos, es decir 12,38 % anualizado.

- En el cruce euro dólar 10,32 % de ganancia en largos y 6,39% en cortos, es decir 16,71 % anualizado.

Además, según se detecta en el informe, hay días de la semana donde la pauta es más fuerte, y por ejemplo en el euro-dólar, aplicando el horario más favorable pero solo los lunes, el beneficio anualizado es del ¡19,48%!,

Si quieren profundizar más en este interesante estudio que puede dar ideas de trading lo pueden encontrar en este enlace al completo (en inglés):

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=960209

El saldo de las instituciones al cierre de ayer sigue siendo comprador y vuelve a aumentar, así que se relaja un poco la tensión que han generado hace unos días al reducirse bastante. Sigue siendo positivo para el mercado.

La situación en los mercados europeos ha ido de más a menos de forma clarísima según se ha ido desarrollando la reunión de Grecia con el resto de acreedores.

El comportamiento del mercado secundario de deuda ha marcado perfectamente el ritmo de la situación, ya que en un principio teníamos bajadas generalizadas de tipos en Europa, para pasar a un aumento de los tipos en Europa central con bajada en la periferia, lo que favorecía al riesgo en la periferia, y eso se estaba notando en un apoyo en los bancos, que se combinaba con buenos resultados como por ejemplo el banco Sabadell y la buena acogida de los inversores al estudio que está realizando el HSBC para poder cambiar su sede social de Londres a cualquier otro sitio que en el futuro sea más barato.

Sin embargo, la alegría poco a poco empezó a tornarse en preocupación según iban apareciendo declaraciones de lo que estaba pasando en la reunión con Grecia, en donde el discurso se estaba calentando hasta llegar a ser un enfado y reprimenda bastante considerable al ministro de economía del país.

En cuanto se supo que la situación era tensa dentro de la reunión, la periferia en vez de bajar tipos empezó a subirlos de manera consistente y todo el mercado secundario se ha puesto a subir las rentabilidades, lo que se ha notado en un alejamiento de los máximos de la sesión no sólo en el mercado general europeo, sino también en la periferia y además en el euro dólar.

Simplemente hay que mirar un gráfico a días con nocturno del futuro del Ibex 35 para darse cuenta en cómo ha cambiado la situación, y cómo volvemos otra vez a estar pendientes de esa figura de hombro cabeza hombro que tiene como línea clavícular la zona de soporte que tiene como uno de los participantes los máximos de marzo.

Parecía que con el programa cuantitativo Europa iba a tenerlas de ganar con respecto a Wall Street que ha mostrado en sus resultados que el precio del dólar ha restado potencia a los beneficios, pero la situación con Grecia parece que está desviando atención de Europa a EEUU, en donde las tecnológicas están haciendo que el Nasdaq se mantenga ya cierto tiempo por encima de la resistencia de los 5.000 puntos aprovechando los resultados empresariales por ejemplo tanto de Google cómo de Amazon

La situación con Grecia es compleja y muy seria, ya que hoy hemos tenido unos datos de pedidos de bienes duraderos a los que si quitamos los transportes, quedan mucho peor de lo esperado, algo que es un nuevo dato de economía de EEUU peor de lo esperado y que debería servir para fortalecer al euro por medio de una debilidad del dólar al rebajar las perspectivas de subidas de tipos, pero es que en estos momentos el par está casi plano, porque la preocupación con Grecia compensa la situación.

El movimiento a la baja en la deuda de Grecia:

Pues este tramo de bajada desde máximos hay que anotarlo al debe de Grecia al 100%.

El mercado esta mañana consideraba que había más posibilidades de acuerdo tras una reunión bilateral entre Alemania y Grecia. Pero las noticias que llegan desde Riga apuntan en la dirección contraria.

Varias filtraciones dicen que se ha acusado a Varoufakis, de ser un jugador, que no hace más que perder tiempo, de ser muy irresponsable.

Y por otro lado hay comunicados oficiales como el que acaba de dar Dijsselbloem, afirmando que aunque se ha avanzado ligeramente las diferencias con Grecia siguen siendo muy grandes y no hay acuerdo cercano. Por lo que emplaza a la cita del 11 de mayo, para ver si es posible.

En esencia que seguimos igual, Syriza por la arriesgada táctica de seguir prolongando la agonía de su economía bastante tiempo más .

A la bolsa griega como se puede ver en este gráfico de Bloomberg, le está afectando especialmente todas estas noticias y del 4% que subía ya está solo en el 2%

Lo dicho hoy sobre Grecia:

El mercado esta mañana consideraba que había más posibilidades de acuerdo tras una reunión bilateral entre Alemania y Grecia. Pero las noticias que llegan desde Riga apuntan en la dirección contraria.

Varias filtraciones dicen que se ha acusado a Varoufakis, de ser un jugador, que no hace más que perder tiempo, de ser muy irresponsable.

Y por otro lado hay comunicados oficiales como el que acaba de dar Dijsselbloem, afirmando que aunque se ha avanzado ligeramente las diferencias con Grecia siguen siendo muy grandes y no hay acuerdo cercano. Por lo que emplaza a la cita del 11 de mayo, para ver si es posible.

En esencia que seguimos igual, Syriza por la arriesgada táctica de seguir prolongando la agonía de su economía bastante tiempo más .

A la bolsa griega como se puede ver en este gráfico de Bloomberg, le está afectando especialmente todas estas noticias y del 4% que subía ya está solo en el 2%

Lo dicho hoy sobre Grecia:

- Le han hecho una entrevista al líder del partido popular de Europa y dice que los comentarios acerca de la salida de Grecia hablan de forma cada vez más realista de esta opción y que cada día que pasa la situación es más seria sobre esa salida.

Dice que solamente Grecia obtendrá ayuda si realiza un esfuerzo y además es que Alemania no está sola sobre su comportamiento estricto sobre esta materia, haciendo ver que es Grecia la que está sola.

Sin embargo, siguen apareciendo señales que muestran que la situación sobre la aproximación de toda la zona euro al problema de Grecia no es unánime, ya que el ministro de economía austriaco dice que no hay salida de la zona euro, sólo de la unión europea.

- Las concesiones de Grecia:

Dice que solamente Grecia obtendrá ayuda si realiza un esfuerzo y además es que Alemania no está sola sobre su comportamiento estricto sobre esta materia, haciendo ver que es Grecia la que está sola.

Sin embargo, siguen apareciendo señales que muestran que la situación sobre la aproximación de toda la zona euro al problema de Grecia no es unánime, ya que el ministro de economía austriaco dice que no hay salida de la zona euro, sólo de la unión europea.

- Las concesiones de Grecia:

Hoy viernes ha ofrecido concesiones en algunos de los puntos que han pedido los acreedores internacionales para de esta manera así conseguir la financiación que les hace falta de forma tan desesperada.

Varoufakis sigue diciendo que las diferencias que quedan no son insalvables.

Algunas de las concesiones que se han realizado están en el sistema de pensiones, limitando por ejemplo la jubilación anticipada para poder hacer el sistema más sostenible e incluso la privatización parcial de algunos activos públicos, al igual que la creación de una comisión independiente sobre impuestos. Esto último es algo que al final se ha reconocido que necesita una mejora y reconstrucción, alejando esta actividad de las manos de los políticos y la influencia de las empresas

Sin embargo, sigue sin aceptar que se subordinen los objetivos de superávit primario para Grecia en los próximos años a predeterminados objetivos de alcanzar un ratio de deuda/PIB en el 2020 del 120%, porque considera que es una trampa de austeridad. El gobierno griego quiere crear un mapa que mire hacia delante y que se base en asunciones razonables sobre el superávit primario que sea consistente con el crecimiento de la producción, inversión neta y la expansión de las exportaciones que puedan estabilizar ese ratio, ya que asume que será superior al 120% en 2020.

Acaba diciendo que la aproximación de Grecia no solamente era la negociación de tácticas si no de una genuina visión de largo plazo, así que considera que su tarea es la de convencer a los socios de tratar el problema de esta manera.

Varoufakis sigue diciendo que las diferencias que quedan no son insalvables.

Algunas de las concesiones que se han realizado están en el sistema de pensiones, limitando por ejemplo la jubilación anticipada para poder hacer el sistema más sostenible e incluso la privatización parcial de algunos activos públicos, al igual que la creación de una comisión independiente sobre impuestos. Esto último es algo que al final se ha reconocido que necesita una mejora y reconstrucción, alejando esta actividad de las manos de los políticos y la influencia de las empresas

Sin embargo, sigue sin aceptar que se subordinen los objetivos de superávit primario para Grecia en los próximos años a predeterminados objetivos de alcanzar un ratio de deuda/PIB en el 2020 del 120%, porque considera que es una trampa de austeridad. El gobierno griego quiere crear un mapa que mire hacia delante y que se base en asunciones razonables sobre el superávit primario que sea consistente con el crecimiento de la producción, inversión neta y la expansión de las exportaciones que puedan estabilizar ese ratio, ya que asume que será superior al 120% en 2020.

Acaba diciendo que la aproximación de Grecia no solamente era la negociación de tácticas si no de una genuina visión de largo plazo, así que considera que su tarea es la de convencer a los socios de tratar el problema de esta manera.

-Suiza está preocupada por Grecia:

Tras el terremoto generado por la eliminación del suelo de cotización del euro con respecto al franco suizo, que causó una mejora brutal del franco suizo, ahora el banco nacional del país está mirando mucho lo que pueda pasar con Grecia, ya que las consecuencias de una salida de Grecia de Europa o de la zona euro podrían despertar un miedo que mandase todavía más dinero a Suiza

Por lo tanto, toman como seguro que si los acontecimientos discurren por el camino que parece más probable, el franco suizo podría tener una apreciación de corto plazo por la incertidumbre, así que insisten en que van a ser muy activos en el mercado de divisas para influenciar las condiciones monetarias.

Recordemos que fueron conscientes de que no podían mantener la barrera de cotización cuando el programa cuantitativo del Banco Central Europeo entrase en acción, porque necesitaban una cantidad ingente de dinero para poder parar los efectos secundarios en el mercado de divisas. Para ello, quitaron la barrera y lo que hicieron fue desincentivar el ingreso en los depósitos poniendo los tipos a negativo.

- Echando la bronca del siglo a Varoufakis:

Según informa Bloomberg que suele estar siempre muy bien informado de estas filtraciones, tiene noticias de que los ministros de finanzas estarían abroncando duramente al griego Vaorufakis. Según Bloomberg, se le habría llamado, jugador, novato, e irresponsable entre otras lindezas por la forma de llevar esta grave situación...Pues sí que empieza bien la reunión...

- Draghi sobre Grecia:

Acaba de decir que la ayuda ELA seguirá, pero solo mientras los bancos griegos sean solventes y tengan colaterales para ofrecer a cambio. Esto es una seria amenaza.

A continuación ha dicho que cuanto más suba la rentabilidad de los bonos griegos, más colaterales griegos serán destruidos...

Asegura que Grecia tiene que mentalizarse de que ciertas reformas estructurales son absolutamente esenciales.

La línea del discurso es claro. Syriza sigue dejando deteriorarse la situación y Grecia advierte de que cada día que pasa, es un día que hará más difícil solventar el desastre.

Realmente la resolución de este difícil rompecabezas está completamente en manos del BCE. Le basta con suspender la ELA mañana, y el plazo de negociación se reduce a pocos días, porque la situación financiera griega sería ya insostenible.

Tras el terremoto generado por la eliminación del suelo de cotización del euro con respecto al franco suizo, que causó una mejora brutal del franco suizo, ahora el banco nacional del país está mirando mucho lo que pueda pasar con Grecia, ya que las consecuencias de una salida de Grecia de Europa o de la zona euro podrían despertar un miedo que mandase todavía más dinero a Suiza

Por lo tanto, toman como seguro que si los acontecimientos discurren por el camino que parece más probable, el franco suizo podría tener una apreciación de corto plazo por la incertidumbre, así que insisten en que van a ser muy activos en el mercado de divisas para influenciar las condiciones monetarias.

Recordemos que fueron conscientes de que no podían mantener la barrera de cotización cuando el programa cuantitativo del Banco Central Europeo entrase en acción, porque necesitaban una cantidad ingente de dinero para poder parar los efectos secundarios en el mercado de divisas. Para ello, quitaron la barrera y lo que hicieron fue desincentivar el ingreso en los depósitos poniendo los tipos a negativo.

- Echando la bronca del siglo a Varoufakis:

Según informa Bloomberg que suele estar siempre muy bien informado de estas filtraciones, tiene noticias de que los ministros de finanzas estarían abroncando duramente al griego Vaorufakis. Según Bloomberg, se le habría llamado, jugador, novato, e irresponsable entre otras lindezas por la forma de llevar esta grave situación...Pues sí que empieza bien la reunión...

- Draghi sobre Grecia:

Acaba de decir que la ayuda ELA seguirá, pero solo mientras los bancos griegos sean solventes y tengan colaterales para ofrecer a cambio. Esto es una seria amenaza.

A continuación ha dicho que cuanto más suba la rentabilidad de los bonos griegos, más colaterales griegos serán destruidos...

Asegura que Grecia tiene que mentalizarse de que ciertas reformas estructurales son absolutamente esenciales.

La línea del discurso es claro. Syriza sigue dejando deteriorarse la situación y Grecia advierte de que cada día que pasa, es un día que hará más difícil solventar el desastre.

Realmente la resolución de este difícil rompecabezas está completamente en manos del BCE. Le basta con suspender la ELA mañana, y el plazo de negociación se reduce a pocos días, porque la situación financiera griega sería ya insostenible.

- Dijjsselbloem, sobre Grecia:

Dice que todavía hay diferencias amplias en las conversaciones sobre la lista de reformas de Grecia y que se necesita una lista clara de reformas para poder dar el dinero de la ayuda.

-Declaraciones de Varoufakis:

Dice que el acuerdo con los acreedores será difícil, pero que tiene que darse rápidamente porque no hay otra opción. Según él, Grecia está abierta a cualquier sugerencia para ver como se podrían acelerar las negociaciones.

Dice que todavía hay diferencias amplias en las conversaciones sobre la lista de reformas de Grecia y que se necesita una lista clara de reformas para poder dar el dinero de la ayuda.

-Declaraciones de Varoufakis:

Dice que el acuerdo con los acreedores será difícil, pero que tiene que darse rápidamente porque no hay otra opción. Según él, Grecia está abierta a cualquier sugerencia para ver como se podrían acelerar las negociaciones.

Asegura que la liquidez de su país es muy débil, porque el gobierno griego está financiando todas los pagos de deuda con sus propios recursos.

- Nuevas declaraciones de Varoufakis:

Comenta que se necesita un acuerdo y que se comprometen a conseguirlo. Opina que ha sido una reunión intensa la de hoy.

Eso sí, ve que el proceso para conseguir un nuevo acuerdo será muy difícil, pero cree que al final se va a encontrar una solución.

Y es que dice que el coste de no encontrar una solución podría ser muy grave para Grecia y la eurozona.

Francamente no tranquiliza nada oírle hablar así, lo de siempre, nada concreto, mucha retórica.

- El BCE y Grecia:

Cada vez más rumores dicen que dentro del BCE hay mucha gente que no está de acuerdo con que se mantenga la ayuda ELA a Grecia, ya que de esta manera el gobierno griego no se ve presionado para cerrar un acuerdo, y ante el peligro que puede suponer todo los colaterales de ínfima calidad que reciben a cambio.

Los resultados empresariales destacados hoy en Wall Street:

- Biogen Idec ha presentado resultados de 3,49$, mejores que los del año pasado que fueron +2,02$, peor de lo esperado que eran 3,92$.

Las ventas sube a 2.550 millones pero peores de lo esperado.

- Xerox presenta resultados de +0,19$, peores de lo esperado que eran +0,21$ y peores que los del año pasado que fueron +0,23$. Ajustados son +0,21$.

Las ventas bajan a 4.470 millones desde los 4.770 del año pasado, peores de lo esperado.

- Google presentó ayer tras el cierre resultados de 5,2 dólares, mejores que los del año pasado que fueron 5,04 dólares pero ajustados fueron 6,57 dólares, por debajo de los 6,61 dólares.

Las ventas suben +12% hasta situarse en 17.260 millones de dólares y si quitamos los efectos negativos de las divisas, el aumento es del 17%, que es bastante menor al aumento que presentó Facebook, así que muchos ya están estableciendo comparaciones de igual a igual.

- Microsoft presentó ayer tras el cierre del mercado resultados de beneficios de 0,61 dólares, bajando desde los 0,68 dólares del año pasado, pero mejores de lo esperado que eran 0,51 dólares.

Las ventas subieron a 21730 millones de dólares desde los 20400 del año pasado con ventas comerciales aumentando 5%, por encima de lo esperado.

Al igual que en muchas otras compañías, el dólar ha hecho daño en el crecimiento de las ventas.

- Amazon presentó ayer por la noche unos resultados en pérdidas a pesar de un aumento en las ventas, lo que se ve un lastre enorme en los nuevos segmentos y proyectos que está llevando adelante.

Las pérdidas fueron de -0,12 dólares cuando el año anterior tuvo beneficios de +0,23 dólares, justo lo esperado.

Las ventas aumentaron +15% hasta los 22720 millones de dólares, aunque por debajo de lo esperado.

Para intentar dar mejor forma todas las cifras, por primera vez ha dado cifras de su sección de computación en la nube que se creó en 2006, mostrando que tenido unas ventas de 1570 millones de dólares, lo que da una proyección para todo el año superior a los 6000 millones, ligeramente en la parte baja de las estimaciones.

Entre los proyectos y los costes, toda esa partir aumentado +15% con respecto al año pasado.

En general, todos los proyectos de muy largo plazo que está llevando a cabo pueden ser dañinos en el corto plazo, porque los inversores tienen resultados y muchas de las cosas que está haciendo son más visionarias que otra cosa.

Los datos de Europa de hoy:

Las ventas sube a 2.550 millones pero peores de lo esperado.

- Xerox presenta resultados de +0,19$, peores de lo esperado que eran +0,21$ y peores que los del año pasado que fueron +0,23$. Ajustados son +0,21$.

Las ventas bajan a 4.470 millones desde los 4.770 del año pasado, peores de lo esperado.

- Google presentó ayer tras el cierre resultados de 5,2 dólares, mejores que los del año pasado que fueron 5,04 dólares pero ajustados fueron 6,57 dólares, por debajo de los 6,61 dólares.

Las ventas suben +12% hasta situarse en 17.260 millones de dólares y si quitamos los efectos negativos de las divisas, el aumento es del 17%, que es bastante menor al aumento que presentó Facebook, así que muchos ya están estableciendo comparaciones de igual a igual.

- Microsoft presentó ayer tras el cierre del mercado resultados de beneficios de 0,61 dólares, bajando desde los 0,68 dólares del año pasado, pero mejores de lo esperado que eran 0,51 dólares.

Las ventas subieron a 21730 millones de dólares desde los 20400 del año pasado con ventas comerciales aumentando 5%, por encima de lo esperado.

Al igual que en muchas otras compañías, el dólar ha hecho daño en el crecimiento de las ventas.

- Amazon presentó ayer por la noche unos resultados en pérdidas a pesar de un aumento en las ventas, lo que se ve un lastre enorme en los nuevos segmentos y proyectos que está llevando adelante.

Las pérdidas fueron de -0,12 dólares cuando el año anterior tuvo beneficios de +0,23 dólares, justo lo esperado.

Las ventas aumentaron +15% hasta los 22720 millones de dólares, aunque por debajo de lo esperado.

Para intentar dar mejor forma todas las cifras, por primera vez ha dado cifras de su sección de computación en la nube que se creó en 2006, mostrando que tenido unas ventas de 1570 millones de dólares, lo que da una proyección para todo el año superior a los 6000 millones, ligeramente en la parte baja de las estimaciones.

Entre los proyectos y los costes, toda esa partir aumentado +15% con respecto al año pasado.

En general, todos los proyectos de muy largo plazo que está llevando a cabo pueden ser dañinos en el corto plazo, porque los inversores tienen resultados y muchas de las cosas que está haciendo son más visionarias que otra cosa.

Los datos de Europa de hoy:

Alemania:

Queda en 108,6 cuando se esperaba 108,4 y desde el anterior de 107,90.

Condiciones actuales 113,9 cuando se esperaba 112,4.

Expectativas 103,5 cuando se esperaba 104,5.

Dato ligeramente mejor de lo esperado, en principio bueno para el euro, no tanto para el bund y bueno para bolsas, pero es por poca cosa, puede que no mueva mucho mercado.

Condiciones actuales 113,9 cuando se esperaba 112,4.

Expectativas 103,5 cuando se esperaba 104,5.

Dato ligeramente mejor de lo esperado, en principio bueno para el euro, no tanto para el bund y bueno para bolsas, pero es por poca cosa, puede que no mueva mucho mercado.

Los datos de EEUU de hoy:

- Hace bastante tiempo cuando se hablaba de una economía de EEUU increíble, el ECRI daba enfriamiento. Luego dijeron que no hiciéramos caso, de los datos, que la economía iba muy bien, que era por la nieve, y el ECRI marcaba enfriamiento.

Y ahora que todo el mundo anda bajando las previsiones de crecimiento, el ECRI lleva bastantes semanas mejorando...y esto es bueno para la economía...

El indicador adelantado semanal sube 132,80 a 133,20. Y el indicador de crecimiento anualizado, sube de -1,30% a -0,7%.

Y ahora que todo el mundo anda bajando las previsiones de crecimiento, el ECRI lleva bastantes semanas mejorando...y esto es bueno para la economía...

El indicador adelantado semanal sube 132,80 a 133,20. Y el indicador de crecimiento anualizado, sube de -1,30% a -0,7%.

- Pedidos de bienes duraderos suben 4% cuando se esperaba 0,6%, pero cuidado, porque la cifra parece distorsionada por los aviones, cuyo valor unitario es muy alto.

Si quitamos la partida de transporte al completo para evitar la distorsión nos queda una bajada de 0,2% cuando se esperaba +0,3%.

Es decir más de lo mismo, debilidad en todos los datos, uno tras otro.

No obstante cifra difícil para estudiar la reacción del mercado, porque el titular que es lo que miran muchos es muy bueno, pero tarde o temprano harán caso de la partida sin transportes, por lo que sería malo para dólar, bueno para bonos y cualquier sabe para las bolsas, que últimamente está imprevisible con este tema.

Los flujos de fondos de inversión netos en Estados Unidos durante la semana que terminó el 15 de Abril fueron los siguientes:

Si quitamos la partida de transporte al completo para evitar la distorsión nos queda una bajada de 0,2% cuando se esperaba +0,3%.

Es decir más de lo mismo, debilidad en todos los datos, uno tras otro.

No obstante cifra difícil para estudiar la reacción del mercado, porque el titular que es lo que miran muchos es muy bueno, pero tarde o temprano harán caso de la partida sin transportes, por lo que sería malo para dólar, bueno para bonos y cualquier sabe para las bolsas, que últimamente está imprevisible con este tema.

Los flujos de fondos de inversión netos en Estados Unidos durante la semana que terminó el 15 de Abril fueron los siguientes:

Flujo de Fondos de Inversión (Millones de dólares) - Semana 16 | |||

Semanal | Media 4 semanas | Acumulado desde inicio año | |

- Acciones USA | -5,700 | -3,702 | -17,188 |

- Acciones Extranjero | 2,937 | 2,814 | 32,384 |

Acciones (Total) | -2,763 | -888 | 15,196 |

Bonos | -316 | 628 | 34,013 |

Monetarios | -38,551 | -17,359 | -112,355 |

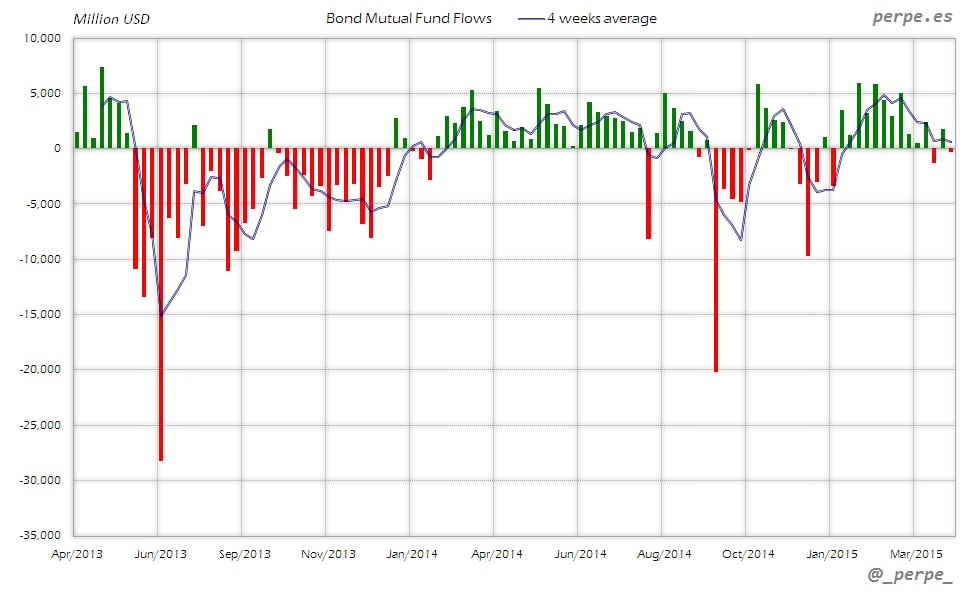

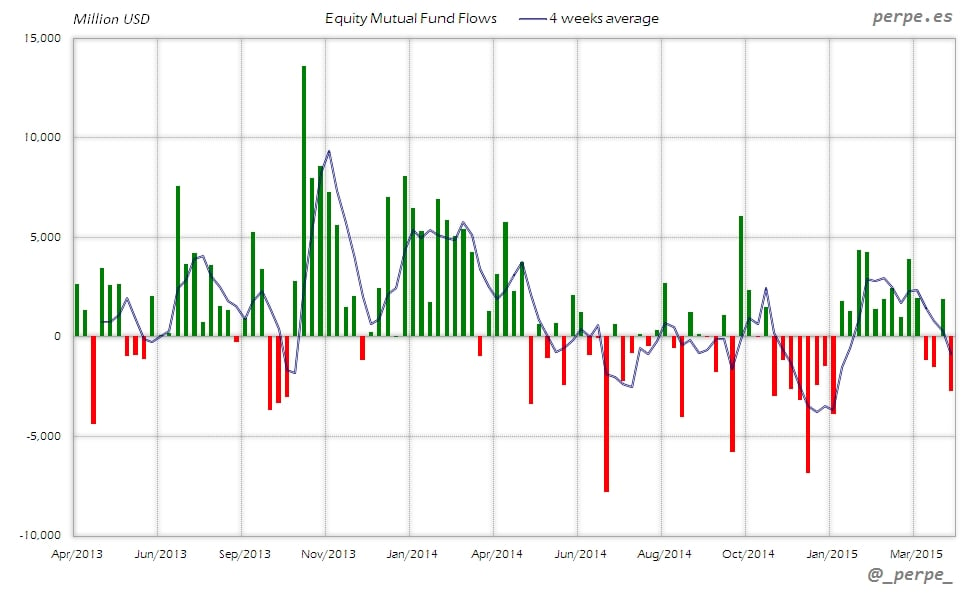

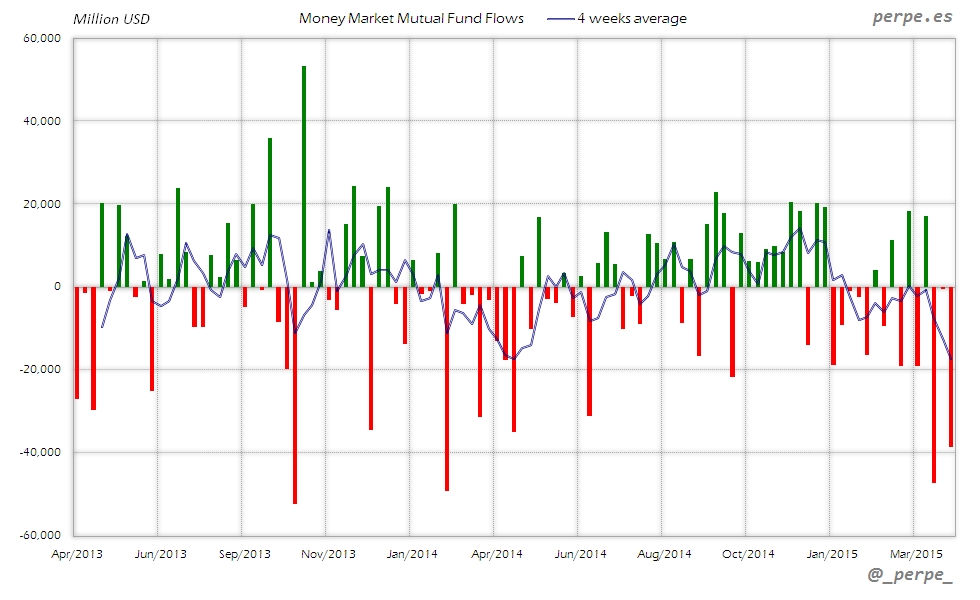

Adjunto los gráficos semanales con la evolución de las tres categorías principales en los dos últimos años y la media de 4 semanas.

Acciones

Reembolsos durante la semana en fondos de renta variable por las fuertes salidas que se producen en fondos domésticos, las mayores desde la semana del 2 de Julio. Sin embargo, en fondos extranjeros continúan las suscripciones durante 15 semanas consecutivas. La media de 4 semanas pasa a terreno negativo después de 11 semanas. En el acumulado anual las entradas se reducen hasta unos 15.000 millones de dólares frente a los 67.000 millones del año anterior en el mismo periodo.

Bonos

Salidas semanales también en fondos de renta fija, aunque en un importe relativamente bajo. En lo que va de año las entradas alcanzan los 34.000 millones de dólares, superiores a los 22.000 millones en las mismas fechas del año pasado.

Monetarios

Fuertes reembolsos en fondos de dinero, similares a los producidos hace un par de semanas, que aumentan las salidas acumuladas este año hasta los 112.000 millones de dólares, cifra similar a los 118.000 millones en 2014.

Perpe.

Twitter: @_perpe_

Gráfico de la semana: Quiebras de empresas en España desde 2000

Llega la hora del descanso, aunque personalmente voy a seguir en lo que les decía la semana pasada. Estoy estudiando la ralentización de mis estrategias habituales de scalping, para hacer también algo también de swing trading. Sé que puede no parecer un plan interesante para el fin de semana, pero sarna con gusto no pica J

Por lo demás semana de sustos en la familia. A mitad de semana, en donde vive mi hija en EEUU, en el estado de Pensilvania, alerta de tornado, en toda la zona de su residencia, y además justo en un día en que tenía que desplazarse 200 kilómetros, y justo en donde más peligro daban las alertas. Lo pasamos fatal. La pobre nos contaba por el whatsapp, que veía tormentas muy duras por el camino, pero al final hubo suerte y consiguió llegar a casa sin ningún tornado por el camino. Ya uno ha visto tantas películas con esto de los tornados, que ya no sé qué disparates me imaginaba. Y no se crean que acabó la cosa ahí, de repente ayer tras haber estado toda la semana a veintitantos grados se puso a nevar…tele marinera…la pobre tiene unas ganas de volver y dejarse de líos…J

Pero en fin, estoy deseando que llegue además este fin de semana ¡más fútbol! Tras los apasionantes partidos de Champions, este fin de semana, una liga que no está menos interesante.

Y cómo a sufrir con mi Hércules, que la semana pasada volvió a perder, para complicarse como siempre el play off de ascenso en segunda B, en fin…

Gracias a todos los lectores que han contestado al sondeo sobre el fondo bastante conservador que llevo en la cabeza. Ya veo que puede ser útil, y voy a darle una pensada, porque creo que podría ser un proyecto interesante, y algunas instituciones ya están dispuestas a facilitarme este asunto y a apoyarme. Ya les iré contando cómo va este tema. Tal y como están las cosas, yo es que lo veo, muy interesante, para la parte de ahorro, a no arriesgar demasiado, en un entorno de tipos cero, en la renta fija, y en los depósitos.

Ya saben que les espero el lunes, bien temprano como siempre, tras la pantalla de mi ordenador. Como cada lunes desde aquel lejano 1.998 en que empezamos esta aventura. Buen fin de semana a todos…y a Claudia en particular.