El mercado alcista está llegando a su fin y es bueno valerse de algunas herramientas para saber hacia dónde se dirige. Uno de ellos es el “indicador de ciclo de popularidad de la sincronización del mercado” creado por Mark Hulbert y que destaca en MarketWatch.

“He creado este indicador de manera informal en una serie de columnas hace dos décadas. Se centra en la popularidad relativa de la sincronización del mercado frente a la compra y la tenencia. Funciona porque su popularidad aumenta y disminuye de manera predecible según el lugar del ciclo del mercado en el que nos encontremos”, indica Hulbert.

Esta sincronización es más popular en la parte inferior de un mercado bajista y menos en las últimas etapas de un mercado alcista, como al que nos estamos enfrentando actualmente. Comprar y mantener ha sido más popular de lo que fue en al menos una década. Lo que nos sugiere que estamos ante el final del mercado alcista.

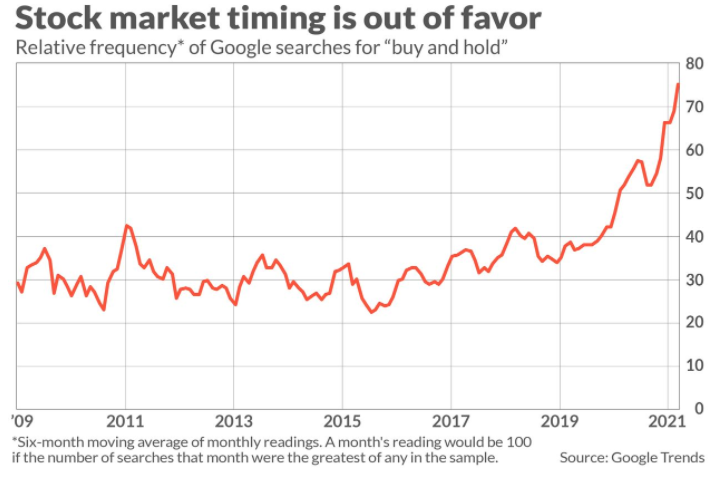

“Esto se muestra en el gráfico a continuación, que muestra la creciente frecuencia desde 2009 de búsquedas en Google de la frase "comprar y retener". Marzo de 2009 fue el punto más bajo del mercado bajista provocado por la Gran Crisis Financiera y, efectivamente, las búsquedas en Google de "comprar y mantener" eran relativamente raras en ese momento. Con 100 en el eje vertical del gráfico que indica el punto de mayor frecuencia mensual, las búsquedas fueron alrededor de 30 (sobre una base de promedio móvil de seis meses)”, señala Hulbert.

Desde entonces hubo una tendencia alcista constante y la lectura comparable actual para “comprar y mantener” es cercana a 80. La frecuencia de búsquedas de “comprar y mantener” en internet no es exactamente la misma que creer en él o seguir una estrategia. Pero las dos se relacionan y la falta de interés se correlaciona con menos búsquedas en Google.

¿Por qué funciona el ciclo de popularidad Market Timing?

Este funciona debido a la propia naturaleza humana y la creencia de los inversores en los picos de los mercados alcistas y en los mínimos del mercado bajista. A media que avanza el mercado bajista, los inversores que confiaban en comprar y mantener tiran la toalla y aparecen los titulares que “comprar y mantener está muerto”.

“Los inversores que compran y retienen tiran la toalla en esos momentos porque es casi seguro que perderán más dinero que los cronometradores del mercado, incluidos aquellos que no tienen capacidad. Incluso los monos que cambian al azar entre el mercado y el efectivo estarán ganando una compra y retener, ya que el tiempo gastado en efectivo será rentable cuando el mercado en sí esté bajando. Esta realidad se vuelve cada vez más difícil de aceptar para la compra y los tenedores”, destaca Hulbert.

Esto se invierte en un mercado alcista. Ahora es el turno de los cronometradores del mercado de retrasar una estrategia de comprar y retener, ya que cualquier tiempo invertido en efectivo perderá terreno en un mercado alcista. “Al final de un largo mercado alcista, muchos antiguos cronometradores del mercado tirarán la toalla y se convertirán a la religión de los últimos días de comprar y mantener. Ahora los titulares dirán: "La sincronización del mercado está muerta"”, afirma Hulbert.

Un indicador acientífico

Hulbert enfatiza que este indicador no tiene una precisión milimétrica, ni puede hacerlo. Incluso cuanto está en lo cierto, pueden pasar meses antes de que aparezcan señales de advertencia.

Además hay otros indicadores que sugieren que aún faltan meses para alcanzar la cima del mercado alcista. “Recientemente hablé de uno de esos indicadores, por ejemplo, cuando me concentré en los tres sectores del S&P 500 SPX, -0,29% que normalmente funcionan bien en los últimos tres meses de mercados alcistas. Dado que esos sectores actualmente no tienen los mejores rendimientos finales de tres meses, esta comparación sugiere que el máximo no es inminente de inmediato”, comenta Hulbert.

Hulbert tuvo suerte en ocasiones anteriores cuando usó el indicador para identificar cambios en la principal tendencia del mercado. Una semana antes del fondo del mercado bajista de 2007-2009, el 2 de marzo de 2009, escribí una columna sobre la popularidad recién descubierta de la sincronización del mercado en la que concluí que "el mínimo final puede estar más cerca de lo que pensamos".

"Seis meses antes, en octubre de 2008, utilicé este indicador para concluir que el fondo del mercado bajista aún no estaba cerca. Señalé que "todavía tenemos que ver que los partidarios de la compra y la tenencia se conviertan en conversos al momento del mercado".

"En marzo de 2003, dediqué una columna a la conversión de un destacado creyente en comprar y mantener en un temporizador de mercado. Escribí que "estamos más cerca que nunca del mínimo final del mercado bajista 2000-2003". Esa columna apareció el 11 de marzo de 2003, el día exacto de la nueva prueba exitosa de la baja del mercado bajista del mercado que se había alcanzado el octubre anterior. Estos ejemplos os sirven para tener en cuenta que es solo un indicador y, como tal, debemos analizar cuidadosamente el entorno y buscar otras opiniones al respecto", explica.