Estas frases nunca están de más, aunque hay motivos por los que deberíamos mantener la cautela con un “aire enrarecido” en los mercados, según William Watts en MarketWatch.

Cuando el índice de volatilidad VIX cotiza constantemente por debajo de 20, el S&P 500 ha tenido un buen desempeño y no ha sufrido reducciones anuales”, escribió Nicholas Colas, cofundador de DataTrek Research, en una nota del martes.

El VIX, una medida basada en opciones de la volatilidad esperada del S&P 500 durante los próximos 30 días, cotizaba a 16.79 el martes y no ha cotizado por encima de 20 desde el 24 de mayo.

Mientras tanto, el mercado de valores ha estado bastante adormecido, operando en gran medida de manera lateral en los últimos dos meses, aunque con el DOW JONES Ind Average y el S&P 500 cerca de máximos históricos.

El adagio parece particularmente oportuno, escribió Colas, “porque estamos viendo que el S&P 500 se acerca cada vez más de puntillas a nuevos máximos con pocos retrocesos negociables / acortables. Eso parece algo sorprendente, dado todo el parloteo sobre la inflación, la reducción, etc. "

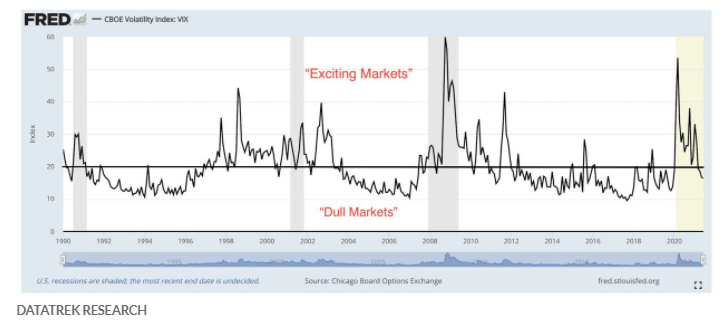

Entonces, ¿qué muestra la historia? Colas señaló el gráfico a continuación que rastrea el VIX desde principios de la década de 1990 y etiqueta los mercados cuando el VIX estaba constantemente por debajo de 20 como "aburrido" y aquellos consistentemente por encima de 20 como "emocionantes".

Y así es como lo hizo el S&P 500 durante el período aburrido, según Colas:

- 1992 - 1996: +15 por ciento de rendimiento total anual compuesto sin años de baja (aunque 1994, cuando la Fed comenzó a subir las tasas, estuvo cerca, con solo un rendimiento total de +1,3 por ciento)

- 2004 - 2006: +10,3 por ciento de rendimiento total anual compuesto, sin años de inactividad.

- 2013 - 2017: +15,6 por ciento de rendimiento total anual compuesto, y sin años de inactividad (le damos un pase gratuito a la caída repentina de ETF de agosto de 2015; ese es el pico que ve en el gráfico alrededor de 3 / 4s de la serie temporal )

Colas reconoció que los picos en el VIX por encima del nivel 40 también han sido históricamente buenas oportunidades de compra, y señaló que DataTrek tiene una recomendación permanente para comenzar a comprar acciones nacionales cuando el índice supera ese nivel.

Mientras tanto, hay preguntas legítimas sobre si el VIX se ha movido sólidamente hacia un territorio aburrido o simplemente está reflejando la "calma antes de la tormenta".

“Si uno puede crear una historia sobre un impacto específico e inminente listo para subir al escenario, entonces es razonable vender aquí incluso si la cinta es 'aburrida', escribió Colas.

El analista describió su opinión como "más cautelosa que abiertamente bajista", y señaló que la historia también muestra que el S&P 500 rara vez se recupera más del 10% tres años seguidos. Una ganancia del 12,5% en lo que va de año deja al mercado en un territorio "algo enrarecido".

“Nos gustaría ver un 'retroceso del 5% del mercado aburrido', incluso si no es una oportunidad corta negociable, para asignar capital a mejores niveles”, dijo Colas.