El segundo trimestre ha sido excelente para Berkshire Hath Rg-B, ya que fondos de cobertura como Renaissance Technologies, DE Shaw o Bridgewater ha comprado acciones de la firma por más de 900 millones de dólares según Eric Platt y Ortenca Aliaj en Financial Times.

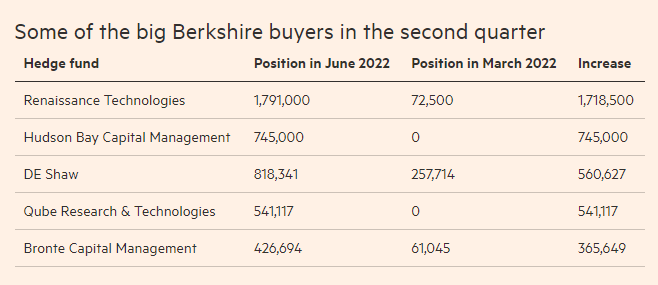

La lista de accionistas de Berkshire que se sumaron a sus posiciones durante el trimestre estuvo dominada por fondos de cobertura, con algunos de los nombres más conocidos de la industria que compraron colectivamente acciones que valían más de 900 millones de dólares a fines de junio, documentos de valores revisados ​​​​por Financial Times.

Estos grupos de inversión impulsados ​​por computadoras buscan factores o tendencias específicos para guiar sus apuestas, algunos esperan aprovechar el impulso de una acción cuando está subiendo y otros buscan acciones de compañías que son menos volátiles que el mercado en general.

Berkshire cumple con muchos de los criterios para tales fondos y se ha convertido en uno de los favoritos este año, en parte porque sus acciones son relativamente baratas en comparación con muchas otras compañías, según sus ganancias.

“Los factores principales que analizan los cuantitativos son el valor y el impulso, que es comprar ganadores y vender perdedores”, dijo Adam Gould, director de investigación cuantitativa de Fundstrat Global Advisors. "Berkshire se ha visto favorable en ambas métricas durante algún tiempo".

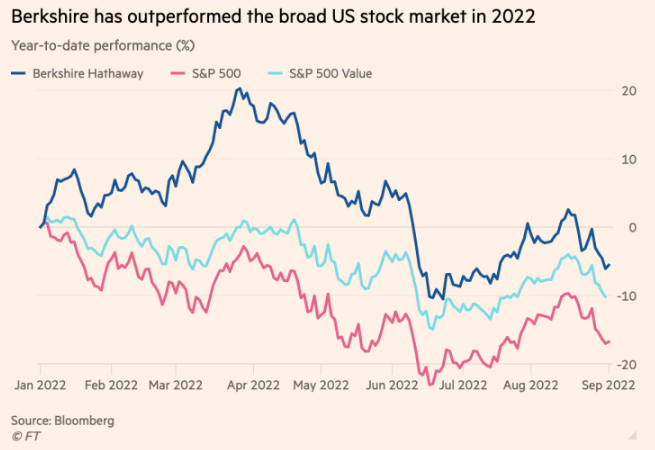

La inversión en valor ha sido una operación ganadora este año, ya que los inversores compraron empresas de crecimiento más lento pero estables a medida que subieron las tasas de interés, según los modelos de Société Générale. Berkshire, que es el componente más grande en el índice de valor S&P 500, ha caído un 6% en 2022, superando con creces la caída del 17% en el índice de referencia S&P 500.

Veinte fondos de cobertura que no poseían Berkshire en el primer trimestre agregaron sus nombres al registro de accionistas de la compañía en junio, según una investigación de Goldman Sachs. Solo una empresa en el índice Russell 1000, el operador del centro de datos Switch, atrajo una mayor afluencia de nuevos inversores en fondos de cobertura, según descubrió el banco de inversión después de analizar las presentaciones de 795 fondos de cobertura que tenían posiciones brutas de capital por valor de 2.4 billones de dólares.

Berkshire se ubicó entre las 10 tenencias más grandes de 22 fondos de cobertura, mientras que 98 de los administradores de dinero rastreados por Goldman revelaron una participación en la compañía. Se destaca en una lista de las apuestas largas más populares que, por lo demás, está dominada por empresas de tecnología como Amazon, Microsoft, Apple y Meta, propietario de Facebook.

Los fondos han comprado principalmente acciones de clase B de Berkshire, que conllevan derechos económicos y de voto fraccionarios en comparación con las acciones A. Las presentaciones revisadas por el FT brindan una instantánea de la actividad de un fondo de cobertura y no incluyen posiciones que no tienen que divulgarse, incluidas las que podrían minimizar la exposición general que los fondos tienen al conglomerado.

Richard Chilton, el fundador y director de inversiones de Chilton Investment Company, le dijo al FT que decidió agregar Berkshire a las propiedades de la compañía después de que Buffett comprara acciones de Occidental Petroleum este año.

Destacó que creía que Berkshire eventualmente podría hacerse cargo de Occidental, lo que reforzaría el negocio operativo de la compañía y la convertiría en una importante petrolera por derecho propio.

“Fue una compra de muy bajo riesgo por lo que creemos que podría ser una recompensa bastante alta”, añadió Chilton sobre la compra de acciones de Berkshire. “Es un juego de valor... Analizamos modelos de negocio e invertimos en negocios a largo plazo”.

Si bien los fondos mutuos también se han sumado a sus posiciones de Berkshire en los últimos meses, las acciones siguen siendo relativamente poco apreciadas por los administradores activos, muchos de los cuales tienen participaciones que están "infraponderadas".

Los fondos de cobertura tienen un historial de apostar por la empresa con sede en Omaha. Pershing Square de Bill Ackman reveló una participación en el negocio en agosto de 2019, pero se vendió menos de un año después.

Si bien las acciones de Berkshire han sido populares entre los fondos de cobertura, los administradores de fondos a largo plazo, incluidos Hudson Bay Capital Management y Bronte Capital, también compraron 745.000 y 365.649 acciones, respectivamente, durante el segundo trimestre.

“Si usted es un fondo de cobertura y está tratando de pasar del crecimiento al valor, es simple y tan líquido como cualquier cosa que pueda hacer”, dijo Bill Smead, quien administra una cartera de acciones invertida en Berkshire Hathaway. "Puede obtener mucho dinero allí rápidamente y no interrumpir el precio".

La avalancha de interés de los fondos de cobertura en la compañía de Buffett es irónica dado que él ha lamentado repetidamente el historial de la industria. A fines de 2007, apostó que un fondo indexado pasivo de bajo costo superaría los rendimientos de un fondo de cobertura durante 10 años y se demostró que tenía razón.

“La gente de Wall Street ha ganado mucho, mucho, mucho más dinero a través de habilidades de venta que a través de habilidades de inversión”, dijo Buffett en la reunión anual de la compañía en Omaha en 2016.

Las acciones clase B de Berkshire Hath Rg-B cerraban el jueves en los 282.65 dólares y el último cruce de medias móviles, la de 70 periodos por debajo de la de 200 periodos, nos daría una señal bajista. Mientras, los indicadores de Ei se muestran en su mayoría bajistas.