¿Nunca se ha preguntado de dónde salió el símbolo del USB de los ordenadores? Es una especie de tridente, que acaba en un círculo, en un triángulo y en un cuadrado.

Los creadores se basaron en el tridente de Neptuno nada menos. Eso sí, el de Neptuno acaba en las tres puntas en forma de flecha, pero en este caso pusieron en las puntas las figuras geométricas para simbolizar con el aparato se tenía la capacidad de conectar dispositivos diferentes, y la verdad es que ha sido un éxito.

Las bolsas europeas han vuelto a subir. Su tridente de Neptuno alcista, tiene tres puntas. Una, la buena campaña de resultados. Dos que los bancos han roto el lateral por la parte alta. Y tres la tranquilidad de ver que en Francia no habrá líos. Todo esto ha vuelto a pesar hoy. Y yo añadiría una cuarta razón, que no es otra, que como venimos advirtiendo desde hace tiempo, los flujos de dinero ya no salen de Europa como durante mucho tiempo, ahora entran… Wall Street lo tiene más complicado. Hoy mientras Europa subía a ellos les costaba mucho más lastrados por el sectorial bancario y por el de automoción que ha dado ventas malas. Los bancos están preocupados por la sorpresa que dio ayer Trump, dejando caer que puede resucitar las leyes Glass-Steagall, que obligaría a la mayoría de bancos grandes a escindirse en dos.

No olvidemos que esta noche Apple da resultados con su gran capacidad de influencia.

Vamos con la crónica al completo de la sesión.

Se esperaba apertura confusa en Europa

1- El cierre de ayer en Wall Street fue poco inspirador, aunque salvó los muebles Apple con una subida algo mayor al 2% y otras grandes tecnológicas. Pero durante algunos momentos de la sesión pesaron negativamente unos comentarios de Trump, diciendo que quiere reactivar la ley de la época de la Gran Depresión Glass-Steagall, por la cual los bancos se tienen que dividir para no tener en el mismo sitio actividades de préstamos comerciales y banca de inversión.

2- Mal dato macro en China que puede perjudicar todo el día claramente al sectorial de materiales básicos en Europa. Se ha dado un PMI de manufacturas Caixin que ha caído a 50,3, mínimo de 7 meses, y cuando se esperaba 51. Con el sector de manufacturas chino raspando el larguero de la zona 50 (contracción-expansión), como decía los materiales básicos van a sufrir.

3- Como sufre el petróleo con otro día de bajadas, debido al aumento de la producción en EEUU, y a que Libia, ha vuelto a poner en marcha, las grandes explotaciones que tenía paradas desde hace días, por conflictos bélicos.

4- Hoy se dan datos de PMI en la eurozona, a los que los operadores estarán atentos.

5- Hay que tener en cuenta que esta semana tenemos dato de empleo en EEUU, y que en Francia el domingo se vota la segunda vuelta, donde según las encuestas Le Pen, no tiene mucho que hacer.

6- Europa sigue alcista, manteniendo la subida tras las elecciones francesas sin mayor novedad, aunque no tiene nada de raro, que tras el super gap de aquel día, no se haya movido mucho, haciendo la digestión.

7- Destacabla que en Wall Street a pesar del mejor tono de los últimos días siguen sin entrar las manos fuertes.

Valores y noticias a destacar en la apertura española

Los bonos portugueses e italianos suben en rentabilidad, mientras que el resto de la eurozona la bajan

Colonial da resultados con mejora del beneficio del primer trimestre del 27% a 15,6 millones de euros. Ebitda de 52 millones, frente a los 50 anteriores.

BBVA. Independent Research sube precio objetivo de 6,80 a 7,50 y recomienda mantener.

DIA. Raymond James rebaja de fuerte compra a sobreponderar

Inditex paga dividendo de 0,34 euros brutos por acción.

Santander paga dividendo de 0,05 euros por acción brutos

Telecinco líder de nuevo de audiencia.

OHL niega estar implicado en la operación Lezo

Según prensa Mapfre advierte de caída de negocio en Turquía

Las bolsas europeas mantienen su tendencia alcista con tranquilidad. Hoy están sirviendo de apoyo, por un lado una buena cosecha de resultados empresariales positivos, y por otro lado buenos datos de PMI de la eurozona. Al final mejor cifra en manufacturas en seis años, que parece devolver las esperanzas de buen crecimiento económico. Tanto en Europa como en EEUU, se está viendo por la marcha de la temporada de publicaciones que podemos hablar en ambas orillas del Atlántico de crecimiento superiores de los beneficios al 13% y eso son palabras mayores. De hecho en el S&P 500 desde el 2011 no se veía algo así.

Destaca por encima de todas la bolsa griega con una mejora de más del 3,5% gracias al acuerdo sobre las reformas a realizar con los acreedores. El mercado vuelve a tener esperanzas de que ahora que Grecia ha aceptado las reformas, los acreedores se pongan de acuerdo en formas de aligerar su abultado e impagable deuda. Los bonos griegos a 10 años ante todas estas noticias favorables están dando su menor rentabilidad desde el año 2014.

El sector de tecnología es el que mejor va, muy apoyado por las claras subidas de ayer de Apple. Ojo que este importantísimo valor publica resultados hoy después del cierre, lo cual originará mañana reacciones. Parece claro que los operadores apuestan por buenos resultados, aunque nunca se sabe con estas cosas. No cabe ninguna duda de que Apple habrá ganado de nuevo mucho dinero, pero le ponen siempre el listón muy alto.

Las elecciones francesas de este domingo, o mejor dicho, la segunda vuelta de dichas elecciones, no dan demasiado miedo con las encuestas dando 60% a favor de Macron.

Lo que parecía un fenómeno puntual en las bolsas, se está convirtiendo en una nueva forma de comportarse el mercado. El VIX y la volatilidad están batiendo récords… por baja. Atención a estos datos.

Según cálculos de Reuters:

El VIX tocó ayer en 9,90 el menor nivel desde el 14 de febrero de 2007. Muy pocas veces en la historia se ha movido por debajo de 10, que es su suelo natural, es muy difícil irse mucho más allá.

Si tomamos desde finales de abril hacia atrás a primeros de año, tenemos el período de 4 meses en el SPX con menor movimiento desde… ¡1995! Y en 1995, el mercado era muy distinto al actual, no se parecía en nada, se lo digo por experiencia propia.

La volatilidad histórica a 1 mes del SPX es del 7,1%, más baja que el 80% del tiempo en los dos últimos años.

Como vemos, un entorno de baja volatilidad impresionante, y es lo que hay, es necesario adaptarse a él. No hay nada más importante para un método de especulación, sea el que sea el que se tenga, que la situación de volatilidad. Y enfrentar el mercado con métodos acostumbrados a mucha más volatilidad que la actual, que es mínima, puede ser realmente peligroso.

Y las elecciones francesas con las casas de apuestas pagando 6 a 1 la victoria de Le Pen, en segunda vuelta, (es decir posibilidades remotas, a Trump le pagaban 3 a 1) desde luego no parece que vayan a subirla.

También debemos tener en cuenta otro factor estacional. Entramos en la parte mala de la pauta de los 6 meses (véase mi libro Leones contra Gacelas). En esta parte del año, claramente peor, no tienen por qué venir bajadas, pero sí suele costar mucho más. Veamos algunas cifras.

Según datos de Bespoke, el Dow Jones en los últimos 50 años tiene una media de bajada del 0,01% en mayo con tan solo la mitad de los años en positivo. Según datos de Ryan Detrick, en el SPX, solo 1,4% de subida en el período malo de la pauta, es decir mayo a octubre, frente a una subida promedio de 7% en la parte buena de la pauta, es decir de noviembre a abril.

Las estadísticas de largo plazo son espectaculares, según estos expertos. Tomen nota.

100$ invertidos en el S&P 500 desde 1928 a la fecha solo en el período malo, es decir de mayo a octubre serían ahora 257. Si se hubieran invertido los 100$ desde 1928 solo en el período bueno, es decir de noviembre a abril, estaríamos hablando de que los 100$ se habrían convertido en ¡4.270$!

Las cifras son concluyentes. Los 6 meses que tenemos por delante, no son los más favorables para las bolsas. Ojo, no ser los más favorables no significa que sean bajistas, simplemente, que la bolsa da muchísimo más dinero, en promedio, entre noviembre y abril. Y desde luego que este año de noviembre a abril, se ha subido mucho, igual es tiempo de no tener prisa ahora, hasta después del verano.

Como todos los meses demos ahora un repaso al sistema de largo plazo de la web de traderalia.com que seguimos desde hace varios años:

SISTEMA DE TRADING MINI S&P 500

Como cada fin de mes actualizamos el seguimiento del “Sistema TRADERALIA Mini S&P 500” en gráfico de velas mensuales y con media simple (SMA) de 12 periodos.

Al cierre de la última sesión de ABRIL de 2017, el futuro del Mini S&P cotiza en los 2.387 puntos y por encima de su SMA de 12 meses situada en 2.218 por lo que el "Sistema TRADERALIA Mini S&P 500" mantiene la posición larga o comprada abierta el 31-03-2016 en 2.053 puntos. Dicha posición, al cierre de la sesión del viernes 28 de abril de 2017, acumula desde su apertura unas plusvalías latentes de 334 puntos o 16.700 $ por contrato.

Sin tener en cuenta dicha posición actual, el balance acumulado de trades ya cerrados (entre agosto 1998 y marzo 2016) arroja un resultado positivo de 2.073 puntos o 103.650 $ para un único contrato del futuro del Mini S&P y con solo 16 operaciones en todo el periodo.

Pueden ver la explicación del sistema y la tabla de operaciones y rentabilidades acumuladas en los últimos 17 años en el siguiente enlace:

http://traderalia.com/biblioteca-del-trader/sistema-de-trading-mini-s-p-500/

El saldo de las instituciones al cierre de ayer sigue siendo neutral pero con la actividad un poco más alta de lo que nos tienen acostumbrados.

Parece ser que desde EEUU se está monitorizando el flujo de capitales dede EEUU a Europa por la mejora de las valoraciones aquí, pero en vista de cómo están las cosas, parece que los americanos sólo se fijan en los bancos, que parece que son los que más claramente pueden sacar provecho de un cambio en el BCE.

Con lo anterior en mente, vean la muy peligrosa situación del sector bancario del SP 500.

Primero, vean a meses. os máximos desde 2010 nos dejó una especie de cubierta de nube oscura y con el problema de que tuvo lugar en sobrecompra. Dicha zona siempre ha estado presente en momentos muy comprometidos y en una amplia mayoría nos ha traído problemas posteriores:

Ahora, vean cómo está el gráfico si nos acercamos y lo ponemos a días. Antes hemos visto que tanto Goldman como JP Morgan estaban en la fase final de un HCH... pero vean cómo está el sector. Tiene un gigantesco HCH que puede eliminar gran parte de las mejoras desde las elecicones, así que debemos tener cuidado porque el RSI también es bajista en todas las piezas y eso le da apoyo:

Ahora veamos la situación en comparación con el SX7P que es el súper sector de bancos del Stox 600.

El europeo es el de arriba, justo debajo el americano. Lo importante es el indicador de fuerza comparada de debajo. Vean cómo está intentando cambiar la tendencia y empezar a apoyar a Europa. Recuerden que si rompe no significa que Europa vaya a subir, sino que tendrá mejor comportamiento y eso incluye caer menos. Evidentemente esto está totalmente vinculado a que Le Pen no gane las elecciones en Francia.

Recuento de instalaciones de crudo en activo realizado por Baker Hughes… Y se mantiene constante la subida

Como se puede observar en la tabla adjunta, tenemos una nueva semana con un incremento de tres instalaciones nuevas y la diferencia con respecto al año pasado se sitúa ya 450. La primera impresión, nada más ver estas cifras, es que la producción en Estados Unidos sigue incrementándose, por lo que siguen siendo malas noticias para el precio del crudo y está ya por debajo de los 49 dólares.

| Area | Last Count | Count | Change from Prior Count | Date of Prior Count | Change from Last Year | Date of Last Year's Count |

| U.S. | 28 April 2017 | 870 | +13 | 21 April 2017 | +450 | 29 April 2016 |

| Canada | 28 April 2017 | 85 | -14 | 21 April 2017 | +48 | 29 April 2016 |

| International | March 2017 | 943 | +2 | February 2017 | -42 | March 2016 |

Si miramos los datos más específicos de Estados Unidos, podemos ver que tenemos un incremento de nueve instalaciones nuevas en el crudo, por lo que la cifra general se ve incrementada por cuatro instalaciones nuevas en el área del gas. La diferencia de las de crudo con respecto al año pasado sube hasta las 365.

En definitiva, la OPEP debería decir algo, aunque vista las tensiones con Corea del Norte podría pasárseles por la cabeza esperar a ver si se destapó un conflicto, cosa que dispararía el precio del crudo y así ellos no tendrían que hacer absolutamente nada.

| U.S. Breakout Information | This Week | +/- | Last Week | +/- | Year Ago | ||||

| Oil | 697 | 9 | 688 | 365 | 332 | ||||

| Gas | 171 | 4 | 167 | 84 | 87 | ||||

| Miscellaneous | 2 | 0 | 2 | 1 | 1 | ||||

| Directional | 63 | 3 | 60 | 17 | 46 | ||||

| Horizontal | 730 | 12 | 718 | 406 | 324 | ||||

| Vertical | 77 | -2 | 79 | 27 | 50 | ||||

Ante los desafíos globales, el BCE se pone nervioso por la falta de pilares en la regulación bancaria

Está empezando a parecer una ligera corriente creciente de nerviosismo en algunas personalidades importantes que muestra una cierta consciencia de los desafíos a los que nos vamos a enfrentar dentro de muy poco tiempo.

Si en Francia la extrema derecha adopta las tácticas populistas de Donald Trump, estará más cerca del Elíseo de lo que podemos imaginarnos, cosa que sería francamente negativa para los mercados y, además, generador de un terremoto muy importante.

Además, sumado a lo anterior, tenemos las tensiones con Corea del Norte y la sensación de que estamos demasiado cerca de un fatal desenlace.

Con todo, el máximo responsable de la cúpula supervisora del BCE ha dicho que se necesita llegar a un acuerdo lo más pronto posible en el mínimo de capital requerido a los bancos. Recuerden que en los últimos años se ha pedido no apretar las tuercas demasiado al sector bancario porque son los que realmente financian toda la economía. Sin embargo, vistos los riesgos a los que nos enfrentamos, se necesita un suelo suficientemente importante como para evitar otros nuevos problemas para el sector en caso de que los factores más desestabilizadores se hagan realidad.

Se mete prisa para que se pueda terminar de una vez el paquete de medidas llamado Basilea III para que el estándar mundial sea ya la referencia a seguir.

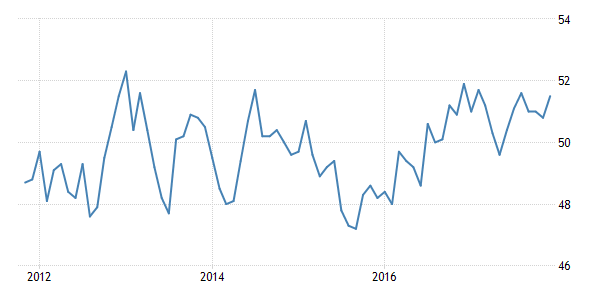

Los datos de China de hoy: preocupante lectura del indicador de directores de compra del sector de manufacturas

Vean el gráfico del indicador de directores de compra de manufacturas realizado de forma privada del mes de abril. Vean que estamos en una situación muy crítica porque nos alejamos de la zona máxima de la lectura de 52 en donde ya tuvimos problemas en 2013. La recuperación desde finales de 2015 está ahora mismo en entredicho y no sería nada bueno para el mercado tener una lectura negativa otra vez, que pusiese problemas a la ligera recuperación económica de China.

La situación con Corea del Norte está de fondo y veremos si el recrudecimiento de la tensión no afecta económicamente a China porque un potencial conflicto nuclear en uno de sus vecinos tendrá efecto negativo sin duda alguna.

Alemania sobre el acuerdo alcanzado con Grecia

Un portavoz del ministerio de economía de Alemania dice que el acuerdo alcanzado con Grecia es un paso importante, pero es intermedio. La revisión del segundo plan de rescate para Grecia todavía no ha terminado y que hay necesidad de una mayor claridad sobre el superávit primario de Grecia. El trabajo sigue adelante y el Eurogrupo tiene como objetivo completar la revisión del programa el 22 de este mes.

Los resultados empresariales destacados hoy en Europa:

- BP presenta unos beneficios del primer trimestre de 1510 millones de dólares, por encima de los 1260 esperados. El flujo de caja operativo en el trimestre pasa de 3000 millones del año pasado hasta alcanzar los 4400.

Los resultados empresariales destacados hoy en EEUU:

- AMD es uno de los protagonistas del día la acertado ayer tras el cierre unos resultados que parecen haber sido ya descontados en tiempos pasados poseen el fuera de horas esta teniendo un batacazo realmente importante.

Durante el primer trimestre ha tenido unas pérdidas netas de -0,08 $. Ajustados son pérdidas de -0,04 $, justo lo esperado.

Para las ventas, han sido de 984 millones de dólares, 1 millón menos de lo esperado y más o menos en la mitad del rango esperado por la propia compañía.

Con respecto al trimestre en curso se esperan un incremento de las ventas del 17%.

Tampoco podemos descartar el factor técnico, ya que si miran el gráfico adjunto tenemos una especie de canal bajista desde los máximos de este año y en donde ahora mismo estaría en peligro la directriz alcista desde los mínimos de diciembre del año pasado.

- Aetna presenta unos resultados con unas pérdidas de -1,11 dólares, dándose la vuelta bruscamente desde los beneficios de 2,08 $ del año pasado. Se esperaban unos beneficios de 2,36 $ que sólo son superados en la aversión ajustada de los mismos pues quedan en 2,71 $, subiendo desde los 2,32 $ del año pasado.

Las ventas bajan desde los 15.690 millones de dólares hasta los 15.170.

Cree que para todo el año los beneficios por acción estarán en una horquilla que van desde los 4,48 $ a los 4,68 $.

- Merck presenta unos resultados del primer trimestre con unos beneficios de 0,56 $, peor de lo esperado que eran 0,83 $ pero subiendo desde los 0,4 $ del año pasado. Ajustados son 0,88 $, mejores de lo esperado.

Las ventas suben desde los 9310 millones de dólares hasta los 9430, por encima de lo esperado.

Su perspectiva de beneficios por acción ajustados para todo el año sube hasta una horquilla de 3,76 $-3,88 $, desde 3,72 $-3,87 $.

- Pfizer presenta unos resultados con unos beneficios de 0,51 $, por debajo de los 0,67 $ esperados y subiendo desde los 0,49 dólares del año pasado. Ajustados son 0,69 $, mejor de lo esperado.

Las ventas bajan un poquito desde los 13.000 millones del año pasado hasta los 12.800, peor de lo esperado.

- Altria Group presenta resultados del primer trimestre con unos beneficios de 0,72 $, subiendo desde los 0,62 $ del año pasado y un poquito por debajo de los 0,74 $ esperados. Ajustados son 0,73 $, peor de lo esperado.

Las ventas suben de 6070 millones a 6080, bastante peor de lo esperado.

- ConocoPhillips presentó no resultados del primer trimestre de 0,62 $, dándose la vuelta bruscamente desde las pérdidas de -1,18 dólares del año pasado. Ajustados son pérdidas de -0,02 $ cuando se esperaba un beneficio de 0,02 $, por lo que es peor de lo esperado.

- MasterCard presenta resultados de 1$, subiendo desde los 0,86 $ del año pasado y mejores de lo esperado que eran 0,94 $. Ajustados son 1,01 dólares. Por encima de lo esperado.

Las ventas suben desde los 2400 millones de dólares hasta los 2700 millones, lo esperado.

Los datos de Europa de hoy:

Noruega:

Índice de directores de compra de Noruega de manufacturas del mes de abril baja de 54,8 a 54,7, mejor de lo esperado que era descender hasta 54,3.

España:

Índice de directores de compra del mes de abril del sector de manufacturas en España mejora de 53,9 a 54,5, ligeramente por encima del 54,4 esperado.

Suiza:

Índice de directores de compra del mes de abril de Suiza del sector manufacturas baja de 58,6 a 57,4, peor de lo esperado que era descender tres décimas.

Italia:

- Índice de directores de compra de Italia del mes de abril sube de 55,7 a 56,2, mejor de lo esperado que era subir sólo hasta 56.

- Tasa de desempleo de Italia del mes de marzo empeora de 11,5% al 11,7%, peor de lo esperado que era mantenerse sin cambios.

Francia:

Índice de directores de compra de Francia del sector de manufacturas final del mes de abril sube de 53,3 a 55,1, lo esperado.

Alemania:

Índice de directores de compra del sector de manufacturas de Alemania en su lectura final del mes de abril bajan muy ligeramente de 58,3 a 58,2, lo esperado.

Eurozona:

- Índice de directores de compra de la zona euro de manufacturas en la lectura final del mes de abril sube de 56,2 a 56,7, ligeramente peor de lo esperado que era 56,8.

- Tasa de desempleo de la zona euro del mes de marzo se mantiene estable en 9,5%, peor de lo esperado que era descender hasta 9,4%.

Reino Unido:

Índice de directores de compra de Reino Unido del sector de manufacturas del mes de abril pasa de 54,2 a 57,3, mucho mejor de lo esperado que era bajar a 54.

Los datos de EEUU de hoy:

ISM de Nueva York sube de 735,1 a 738

Resumiendo la sesión, tranquila jornada alcista en Europa, basándose en buenos resultados empresariales, la tranquilidad de que en Francia no habrá líos y buenos datos macro en los PMI de manufacturas. Día más flojo en Wall Street, con los bancos asustados por la última ocurrencia de Trump, que quiere rescatar las leyes Glass-Steagall, y malas ventas del sector de automoción. Esta noche tras el cierre resultados de Apple.