Es la pregunta del millón y todos nos estamos cuestionando las mismas dudas. De ahí quizás venga el problema, de que Mario Draghi decepcione en su intervención. Porque cuando las expectativas son altas, la sombra de la decepción es la primera en aparecer. Lo vimos en la reunión de diciembre, cuando volvió a tirar del “todo lo que sea necesario” y anunció el programa de compra de activos hasta 2017. Claro que el mercado prefirió fijase en que mantuvo en 60.000 millones la cantidad que destina mensualmente a comprar deuda y no en los 75.000 millones que se esperaban. (Ver: Draghi decepciona a pesar de incrementar el QE hasta 2017)

.

Los tres gráficos que está mirando el BCE:

Ahora, dicen los expertos, la entidad que preside Mario Draghi tiene más motivos para actuar que entonces si atendemos a los datos de inflación, de crecimiento y los recientes vaivenes del mercado. Pero vayamos por partes:

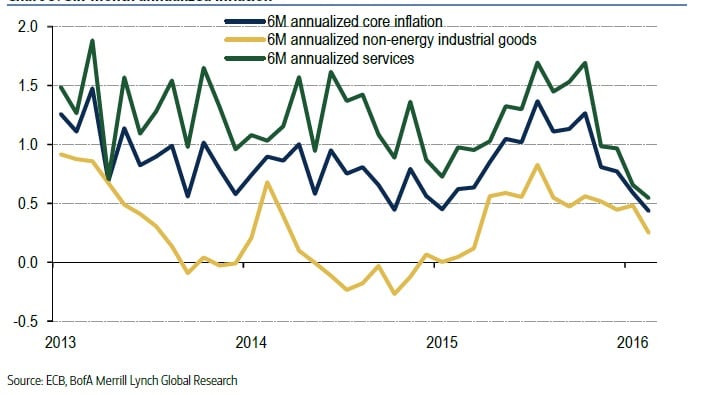

La inflación. En febrero, según las primeras estimaciones, los precios quedaron en el -0,2% interanual. Esto quedaría muy por debajo del 2% que se fija el BCE como objetivo y del 0,7% de inflación subyacente, que no incluye ni precios de la energía ni de alimentación.

Gráfico de la inflación a 6 meses anualizada

El crecimiento. La recuperación económica en la Eurozona se ha desfondado tanto en los últimos meses - a tenor de un descenso de la confianza empresarial IFO en Alemania y delos índices de gestores de compra – en línea con la apatía sufrida por la economía mundial en los últimos meses. Andrew Harker, economista senior de Markit, señalaba recientemente que “mientras que el último conjunto de datos del PMI para las empresas de servicios españolas mostró un panorama bastante positivo de la situación del sector, hay algunos factores desfavorables que parecen estar limitando las posibilidades de crecimiento. El más obvio de ellos es la incertidumbre política así como una expansión más lenta de los nuevos pedidos en febrero”. (Ver: Actividad empresarial en mínimos de julio13)

Evolución del PMI de Servicios y Manufacturero de la UME

(1).png)

La inestabilidad de los mercados durante estos primeros compases del año. La inestabilidad en torno al precio del petróleo y la volatilidad que han insuflado los mercados asiáticos al calor de los malos datos macro publicados desde comienzos de año – que confirman una ralentización de la que se lleva hablando años – ha provocado un incremento de la volatilidad y, por ende, una fuga masiva de los mercados de renta variable. De hecho, el Ibex35 se deja más de un 8% en lo que llevamos de ejercicio, frente a la penalización de más del 9% que acumula el DAX o el 8% de caída que se lleva el Eurostoxx50. Claro que, no sólo de Europa ha llegado la corrección. En EEUU los índices también han cedido posiciones aunque, claro está, en menor medida que sus homólogos del viejo continente. (Ver: El mayor pesimismo en Renta variable desde octubre 2014)

Gráfico Eurostoxx50 vs S&P500. Fuente: Infobolsa

Con ello, ¿cuáles son las medidas que debe tomar el BCE para no defraudar al mercado?

Reducir el tipo del depósito hasta el -0,4%

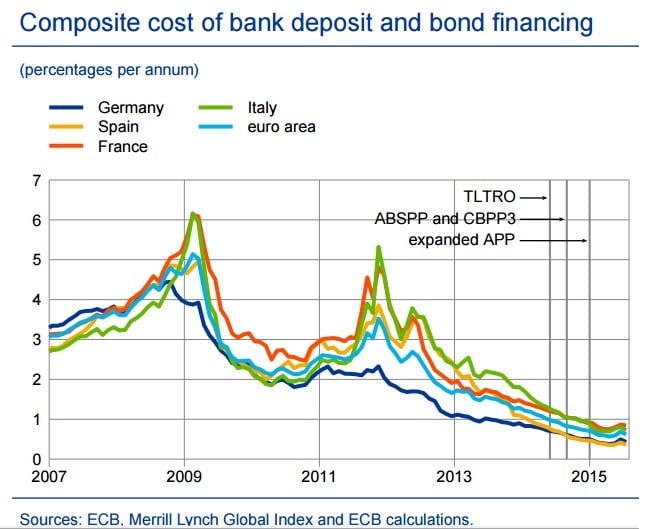

La más probable, dicen los expertos, es reducir el tipo del depósito. Sí, aunque con ello vayan a erosionar – aún más – los ya deprimidos márgenes de la banca. Todo el mundo está esperando que Draghi reduzca la tasa que se carga a los bancos por dejar dinero en depósito en el banco central en diez puntos básicos desde el actual -0,3%. Eso sí, dejar el tipo de depósito en el -0,4% parece el mínimo absoluto que el BCE tendrá que dar en su reunión.

Aunque claro, no será suficiente para saciar las expectativas de los mercados financieros. Patrick O`Donell, de Aberdeen Asset Management Investment Management considera que “podría escalonar la tasa sobre los depósitos, que suavizaría de golpe los tipos negativos sobre los bancos”. De hecho, Michael Boye, experto en renta fija de Saxo Bank reconoce que el “aumento de los costes está conduciendo a un incremento de los márgenes de crédito y, por lo tanto, a un flujo de crédito más lento hacia la economía real (irónicamente, el corazón del problema que el BCE está tratando de abordar). Por esta razón, nadie va a desviar la mirada antes de tiempo de la rueda de prensa del BCE. (Ver: Las medidas que puede sacarse Draghi de la manga)

.jpg)

Muchas de las razones detrás de la negativa situación del mercado remiten al BCE. Porque este debe ser supervisor, no regulador, o al menos no el único.

Elevar la cantidad mensual destinada a comprar deuda

Porque es conocido que el BCE no puede comprar deuda a un tipo de interés inferior al depósito. Una medida que según Fabrizio Quirighetti, CiO y responsable multiactivos de Syz AM “no se quedará ahí y podría ir acompañada del aumento del volumen y/o del plazo de relajación cuantitativa. Los expertos de Saxo Bank creen que esta cantidad – si hablamos de volumen – no sería inferior a los 70.000 millones de euros mensuales mientras que Hans Bever, economista jefe de en Defroof Petercam reconoce que podría incrementar las compras mensuales hasta los 80.000 millones de euros.

Expansión del Balance del BCE que seguirá expandiéndose. Fuente: Vontobel

.jpg)

De las medidas que podría tomar en este punto sería la introducción de las operaciones de financiación a plazo más largo (OFPML) “que consiste en prestar dinero a los bancos a tipos muy bajos, lo que posibilitaría a los bancos hacer, en parte, lo que el BCE no puede o no quiere hacer: (re) comprar en el mercado deuda privada u otros activos con un riesgo mayor que el de la deuda pública de los estados.

El balance del BCE sigue estando compuesto en buena parte por compra de deuda soberana (75% en bonos). Un programa que se diferencia del Programa de Compra de Activos Respaldados por Títulos (ABSPP) y el Programa de Bonos Cubiertos (CBPP3), por el hecho que los bonos cubiertos permanecen en el balance de los bancos mientras que las compras del ABSPP, ayudan a aliviar la situación de los bancos en problemas porque se les remueve parte de su balance –algo que a los inversores les ha preocupado últimamente. “Esto repararía el proceso de transmisión del crédito e impulsaría el crecimiento. Asimismo el BCE debería flexibilizar las condiciones exigidas a los bancos al momento de incluir sus títulos en los programas ABSPP y CPPP3”, reconocen los expertos de ETF Securities. (Ver: Una recesión global que es puro cuento)

Por el momento, la mayoría descarta que se amplíe la cantidad de bonos elegibles – como la deuda corporativa – porque esto entrañaría algunas dificultades de implementación.

Una extensión del QE más allá de 2017

Es quizás la tercera variable que tendrá que cumplir Draghi si no quiere decepcionar al mercado. Se da por hecho que la entidad monetaria irá hacia, como mínimo, septiembre de 2017 con su programa de expansión monetaria, lo que supondría ampliar en seis meses más el plazo que ya anunció en diciembre.

Marc Craquelin, director de gestión de activos de La Financiere de L`Echiquier reconoce que, aunque la política monetaria ha ayudado mucho durante los últimos años, “cada vez estamos convencidos de que se están alcanzando los límites: los bancos tipos de interés son efectivos para las economías mientras que son efectivos en la transmisión de liquidez, el cual no es totalmente el caso en este momento. Necesita introducirse una mayor flexibilización de la política fiscal y cambios estructurales”.

Más allá de pensar si estas medidas lograrán generar crecimiento y alcanzar los objetivos de inflación, lo que está claro es que la “política que ha llevado a cabo Mario Draghi ha sido útil para comprar tiempo a los políticos para que se lleven a cabo las reformas estructurales para volver a un crecimiento sotenido; que los bancos saneen sus balances y generen unos cimientos más sólidos y se ha evitado caer en un escenario de depresión”, reconoce Quiriguetti. Va a ser cierto eso que dice Draghi de que la política monetaria no es onmipotente.