A su vez, los inversores están esperando y la mayoría de los bancos centrales parecen estar dispuestos a dar un nuevo impulso para apoyar la actividad económica. A pesar de que tales acciones pueden producir un impulso a corto plazo en la demanda de activos de riesgo, es poco probable que proporcione una mejora sustentable de la economía. Es por ello que se necesita un nuevo pensamiento.

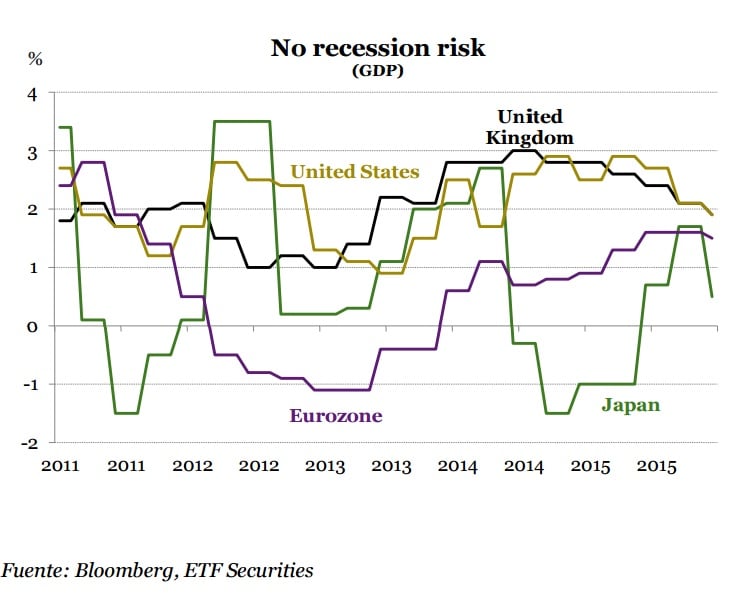

Si bien los inversores están preocupados por otra desaceleración mundial y que la debilidad de los mercados afecte negativamente a la economía real –al punto que pueda entrar en recesión-, parece haber poca evidencia de que esto ocurra. La confianza es cada vez menor en los QEs de siempre y también se pone en duda las continuas reducciones de los intereses. Por más de que los datos económicos muestran que la actividad no es espectacular, tampoco se puede hablar de una recesión como los inversores temen.

Las economías de Estados Unidos y el Reino Unido se mantienen sólidas con buenas tasas de crecimiento de alrededor del 2%, y el desempleo cerca de los niveles previos a la crisis. En Suecia, el PIB del cuarto trimestre de 2015 alcanzó su mayor nivel en cuatro años.

El desempleo de la Eurozona sigue siendo elevado, pero ha alcanzado el nivel más bajo en cuatro años. El buen andar del sector de servicios está compensando la debilidad en el sector manufacturero y el crecimiento global ronda el 1.5%. Inclusive, la preocupación por el sector bancario europeo parece fuera de lugar. A pesar de que el crecimiento del crédito se ha estancado, aparecerán márgenes estables y préstamos incobrables han estado cayendo un 30% en los últimos doce meses.

Es evidente que los exportadores de crudo como Canadá y Noruega están teniendo dificultades y requieren medida de estímulo. Sin embargo, a otros países exportadores de materias primas (Australia y Nueva Zelanda) les está yendo bien, con tasas de crecimiento en el rango de 2-3%. La economía japonesa se ha estancado desde hace muchos años, a pesar de ciertos indicios de repunte que comienza a mostrar. No obstante, el contexto de intereses negativos no ha ayudado a la economía real ni impulsado un aumento de la inflación. Y por último en Suiza, su economía se está viendo muy afectada por la fortaleza de su tipo de cambio.

Quién ha estado haciendo qué

Los bancos centrales del G-10 han estado implementando una política monetaria similar: una combinación de compra de activos –la llamada flexibilización cuantitativa QE- y la reducción de los tipos de interés -algunos en territorio negativo-. Si bien el impacto de tales políticas comienza a ser menor, los bancos centrales parecen estar complaciendo los caprichos de los mercados y simplemente reaccionan ante la creciente volatilidad de los activos.

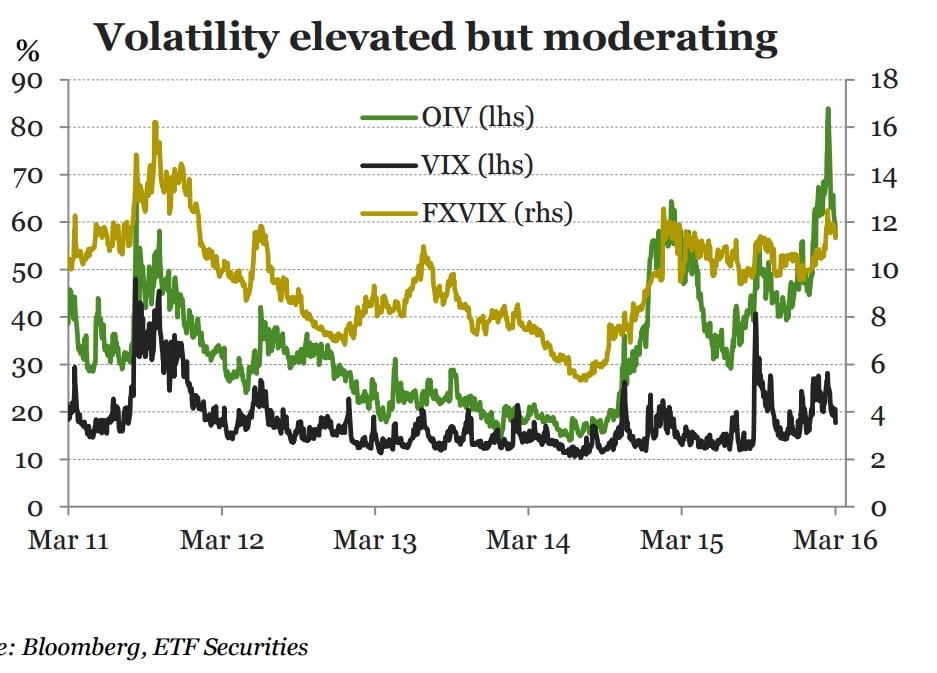

Durante el año pasado, seis de los bancos centrales del G-10 han reducido los intereses y tres los han dejado por debajo de cero, y parecen dispuestos a hacer más. En algún momento, la reducción de los intereses a mayores niveles negativos, obligará a los bancos a prestar a prestatarios más riesgosos o aplicar los intereses negativos sobre sus clientes –pudiendo causar una retirada de depósitos-. Bajo un contexto económico incierto, ninguna de las opciones es muy apetecible para los bancos. Esto hace que la opción de los bancos centrales de bajar los intereses a niveles negativos, genere recompensas limitadas y podría mantener elevada la volatilidad en los mercados de divisas.

Las expectativas de inflación están correlacionadas significativamente con los precios del crudo, las cuales en general representan una variable de referencia temporal para los bancos centrales. En consecuencia, los bancos centrales no deberían estar reaccionando a la volatilidad de los mercados generada por las variaciones de los precios del crudo. Creemos que la volatilidad está moderándose y probablemente los cambios súbitos en las políticas monetarias sean un error y generen consecuencias no deseadas.

¿El impacto en el tipo de cambio?

La naturaleza asistencialista de los bancos centrales al proporcionar estímulos monetarios a los mercados, parece ser muy miope, de corta duración y poco probable de que tengan un impacto (si lo hay) sostenido en el comercio. La idea de que el aumento de la eficiencia pueda impulsar el aumento de los volúmenes de exportación, parece no funcionar. Es probable que el “efecto de la curva J” tome varios meses antes de que se observe una mejoría en los volúmenes de comercio. El Reino Unido y los EE.UU son los dos principales socios comerciales de los países de la Eurozona, lo que representa alrededor del 25% del total de las exportaciones fuera de la Eurozona. Para que haya una mejora significativa en el comercio, se requiere una depreciación sostenible de euro. Esto no sucederá si el BCE continúa con su reciente método de prometer más de lo que ofrece.

Además, el aumento de la volatilidad en los mercados de divisas sin dudas ha reducido el interés de los bancos centrales en seguir devaluando sus divisas en pos de generar una mayor competitividad, lo que acota la capacidad de respuesta de las divisas a los cambios de política.

¿Draghi al rescate?

El próximo evento relevante en materia monetaria es la reunión de esta semana del BCE. Las expectativas siguen siendo altas a que el banco central recorte los intereses y amplíe su programa de flexibilización cuantitativa. Aunque la mayoría de los bancos centrales del G-10 no tengan un mandato monetario específico-objetivo-, no es ninguna sorpresa que sus políticas afecten a los mercados de cambio. En este sentido, el presidente del BCE, Mario Draghi, señaló en su reunión de enero que “está bastante claro que nuestras acciones tienen un efecto sobre el tipo de cambio”.

Los diferenciales de tipos de interés son importantes en los mercados de cambio en cualquier contexto, pero sobre todo cuando el rendimiento no abunda como sucede actualmente. Con el fin de tener un impacto sostenido en la moneda local -la tan llamada vía fácil para ganar eficiencia-, el banco central tiene que hacer algo más que sus competidores, algo que no está sucediendo. Los bancos centrales necesitan enviar señales positivas a los participantes en el mercado si creen -como nosotros- que la recuperación global continúa a flote. La compra de instrumentos de deuda de mayor riesgo dentro del programa de QE, puede ayudar a restaurar algo de normalidad a los mercados de deuda pública al pasar parte de esta demanda a los mercados de deuda corporativos.

El balance del BCE sigue estando compuesto en buena parte por la compra de deuda soberana. (75% en bonos). Este programa de compra, se diferencia del Programa de Compra de Activos Respaldados por Títulos (ABSPP) y el Programa de Bonos Cubiertos (CBPP3), por el hecho que los bonos cubiertos permanecen en el balance de los bancos mientras que las compras del ABSPP, ayudan a aliviar la situación de los bancos en problemas porque se les remueve parte de su balance –algo que a los inversores les ha preocupado últimamente-. De todos modos, ambos programas pueden ayudar a impulsar la demanda de los bonos subyacentes y estimular los créditos a la economía real (a sectores de mayor riesgo), mientras los intereses se mantienen en niveles históricamente bajos. Esto repararía el proceso de transmisión del crédito e impulsaría el crecimiento. Asimismo el BCE debería flexibilizar las condiciones exigidas a los bancos al momento de incluir sus títulos en los programas ABSPP y CPPP3.