En un informe dirigido a sus clientes, el experto afirma que tras los fuertes datos de creación de empleo en enero conocidos el pasado viernes en Estados Unidos, la mayor parte de los expertos tienen ya una nueva confirmación de que la FED podría subir los tipos este año.

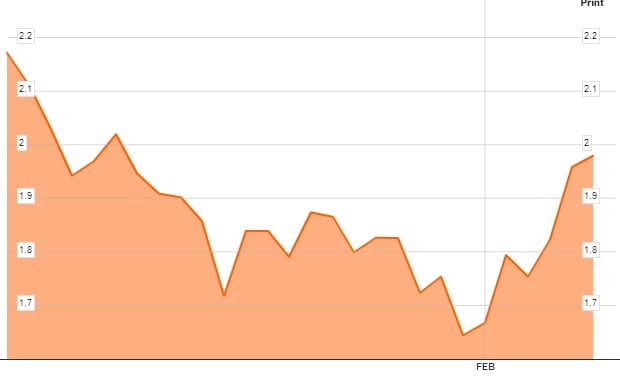

Precisamente esa convicción es lo que ha confirmado la tendencia de subida de las rentabilidades de los bonos estadounidenses en las últimas jornadas, tal y como puede observarse en el siguiente gráfico.

Bono EEUU a 10 años desde el 1 de enero

“Los tipos, de hecho, también responden a una estabilización en las previsiones de inflación, con las estimaciones de los precios a 10 años situada ya en el 1,70%, frente al 1,50% en sólo tres semanas”, ha dicho Koesterich.

El comportamiento de los bonos de la semana pasada mostro “que la subida de las rentabilidades no va a tardar mucho en perjudicar el rally de las acciones de sectores defensivos”, explicaba el experto de BlackRock. En concreto, la nota resalta el hecho de que las utilities, que experimentaron un fuerte rally a finales del año pasado debido, sobre todo, a la caída de la rentabilidad de los bonos, han caído alrededor de un 4%.

Con todo, Koesterich explica que “el problema es que tras un año de desesperada búsqueda de rentabilidad, los inversores han acumulado acciones con fuertes dividendos, lo que nosotros llamamos ‘sustitutos del mercado de bonos’. Como resultado una gran parte de estos sectores están extremadamente caros”, apunta el director de estrategia de la gestora.

Recuerda que antes de la caída de finales de la semana pasada, las compañías de servicios básicos, o utilities cotizaban con una prima del 7% con respecto al resto del mercado, cuando lo normal es que se muevan con un descuento del 20%. Y apunta que para empresas de sectores regulados, como es el caso, sólo tiene sentido una prima de este calibre en entornos de bajísimos tipos de interés. “Vemos un fenómeno similar en el caso de los REIT’s”, apunta Koesterich.

Como conclusión, el gestor asegura que los tipos de interés subirán este año, aunque sólo sea modestamente. Los bajos tipos de interés fuera de Estados Unidos prolongarán la demanda de bonos americanos, lo que apoyará sus niveles de precios y pondrá algo más de presión en los títulos de largo plazo. “Pero incluso aunque los tipos de interés siguieran siendo relativamente bajos, los sectores sustitutos de los bonos siguen siendo extremadamente vulnerables, ya que sus valoraciones son muy sensibles a los cambios del precio del dinero”, afirma.

Por eso el gestor apunta que en su firma están muy centrados en compañías cíclicas y en sectores de la bolsa estadounidense menos sensibles a las variaciones de los tipos, como serían la tecnología, el financiero y las compañías petroleras integradas.