El Ebitda a CCS (calculado en base a la valoración de los inventarios a coste de reposición) alcanzó los 5.013 millones de euros, lo que supone un incremento del 6% respecto al obtenido en el ejercicio 2014. El modelo de negocio integrado de Repsol ha demostrado su valor, ya que el resultado del Downstream ha compensado el bajo ciclo que la caída de los precios del crudo

y del gas ha generado en el Upstream. El negocio de Upstream (Exploración y Producción de hidrocarburos) puso el foco en la gestión más eficiente de las inversiones, así como en completar la integración de Talisman y maximizar las sinergias anunciadas tras la adquisición de la compañía canadiense.

Repsol duplicó su producción de hidrocarburos, incrementó significativamente las reservas y mejoró su portafolio de activos, ampliando su calidad y dimensión global con una mayor diversificación geográfica. Además, con esta adquisición Repsol ha aumentado la proporción de gas, combustible clave para el mix energético futuro, en su cartera de activos productivos. Se prevé que el gas gane peso en la matriz energética mundial durante las próximas décadas, entre otras aplicaciones en la producción eléctrica, sustituyendo a combustibles menos eficientes y más contaminantes como el carbón.

.jpg)

El negocio de Downstream, que incluye las actividades de Refino, Química, Marketing, Trading, GLP y Gas & Power, tuvo un comportamiento excelente durante 2015, con un incremento de su resultado neto ajustado del 113%, hasta alcanzar 2.150 millones de euros. Este resultado ha sido impulsado por los históricos márgenes de refino y química de Repsol, reforzados por las inversiones en eficiencia y mejora operativa acometidas por la compañía en los últimos años, y que han permitido aprovechar al máximo la situación actual del mercado. Por otro lado, tal y como anunció el pasado 27 de enero, la compañía ha valorado la posible persistencia temporal del contexto de precios deprimidos y ha realizado provisiones extraordinarias por valor de 2.957 millones de euros. Además, el efecto de valorar las existencias a MIFO (criterio contable de valoración de inventarios a coste medio ponderado) ha tenido un impacto negativo a lo largo del año de 459 millones de euros.

En sentido contrario, la compañía ha generado ingresos procedentes de desinversiones y de la compra de bonos emitidos por Talisman, junto a otros resultados no recurrentes. Con todos estos efectos, el resultado neto del ejercicio se situó en 1.227 millones de euros negativos. Dado que la mayor parte de las provisiones realizadas responden al mencionado contexto de precios, éstas se podrán revertir en las cuentas de resultados de próximos ejercicios. En respuesta al actual entorno, en 2016 Repsol ha puesto en marcha medidas adicionales para reforzar los objetivos marcados en su Plan Estratégico 2016-2020, entre las que se incluyen aumentar y acelerar las sinergias y eficiencias, reducir inversiones y profundizar en el programa de desinversiones en activos no estratégicos.

En este sentido, la compañía ya ha materializado más de 200 millones de dólares de sinergias derivadas de la integración de Talisman y ha aumentado su objetivo hasta los 400 millones de dólares desde los 220 millones iniciales. Repsol profundizará, además, en su programa de eficiencia, con lo que alcanzará en 2016 una cifra cercana a 1.100 millones de euros, más del 50% del objetivo fijado en el Plan Estratégico para 2018. Además, Repsol reducirá en 1.800 millones de euros adicionales la inversión prevista para los años 2016-2017, con lo que se situará por debajo de 4.000 millones de euros en 2016 y en una cifra similar en 2017. Esta reducción representa un 20% adicional respecto a lo comprometido en el Plan Estratégico. La deuda financiera neta de Repsol al cierre del ejercicio se situó en 11.934 millones de euros, lo que supone un descenso de 1.189 millones de euros respecto al final del tercer trimestre.

La liquidez del Grupo al cierre del ejercicio asciende a 9.130 millones de euros, más del doble de los vencimientos de deuda bruta a corto plazo. El Consejo de Administración de Repsol ha acordado proponer a la próxima Junta General de Accionistas el pago de una retribución como dividendo complementario de un importe equivalente a 0,30 euros por acción bajo el Programa “Repsol Dividendo Flexible”. Esto supondrá recortar el dividendo un 20% anual si se tiene en cuenta el dividendo de 0,5 euros que ya se abonó en el mes de enero.

El Programa “Repsol Dividendo Flexible” permite ofrecer a los accionistas de Repsol la posibilidad de recibir acciones liberadas de nueva emisión de la Sociedad y sin retención fiscal. Asimismo, los accionistas que así lo deseen podrán percibir la remuneración en efectivo mediante la venta de los derechos de asignación gratuita que reciban, bien en el mercado al precio de cotización de los mismos, bien a la propia Sociedad que se compromete a adquirirlos a un precio fijo garantizado.

UPSTREAM: ALCANZADO NIVEL ÓPTIMO DE PRODUCCIÓN Y RESERVAS. FOCO PUESTO EN LA EFICIENCIA

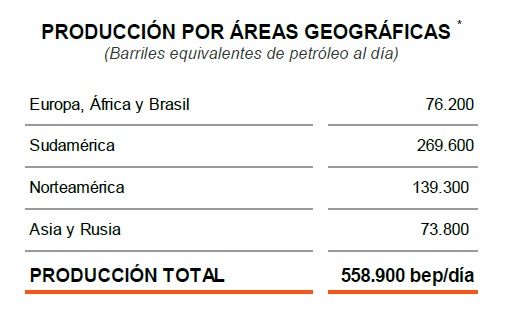

En el ejercicio 2015, Repsol ha incorporado los activos provenientes de Talisman, con lo que ha aumentado, mejorado y diversificado su portafolio de Upstream, e incrementado notablemente sus niveles de producción y reservas de hidrocarburos. Repsol alcanzó en 2015 una producción media de 558.900 barriles equivalentes de petróleo al día (bep/d), cifra un 57,6% superior a la del ejercicio 2014 y que contabiliza los activos de Talisman desde el 8 de mayo. En el último trimestre del año la producción ascendió a 697.500 bep/d, un 88% más que en el mismo período del ejercicio anterior, con lo que se alcanza el volumen óptimo que la compañía estableció en su Plan Estratégico. Los mayores incrementos de producción provienen de las incorporaciones de Norteamérica y Asia, y de la contribución de los proyectos estratégicos de Venezuela y Brasil. Los activos de Talisman aportaron 202.900 bep/d a la media de producción anual. Respecto a la actividad exploratoria en 2015, Repsol obtuvo resultados positivos en 16 pozos situados en Bolivia, Estados Unidos, Brasil, Rusia y Argelia, con lo que la tasa de éxito exploratorio alcanzó el 50%, en línea con el ejercicio anterior, y por encima de la media de la industria. Por otro lado, las reservas probadas del grupo se incrementaron en el año un 54% hasta 2.373 millones de barriles equivalentes de petróleo.

La tasa de reemplazo de reservas orgánica (sin incluir el efecto de la adquisición de Talisman) alcanzó el 159%. Con la incorporación de la compañía canadiense, la tasa de reemplazo de reservas de Repsol supera el 500%. Durante el ejercicio, las cotizaciones internacionales de las materias primas sufrieron un fuerte descenso, con una caída del 47% en el Brent, hasta situarse en un precio medio de 52,4 dólares/barril, y del 47,5% en el caso del WTI, hasta los 48,8 dólares/barril de precio medio. Por su parte, el precio medio del gas Henry Hub descendió un 38,6%, hasta los 2,7 dólares por millón de Btu. Los precios de realización de Repsol se comportaron mejor que los referentes internacionales. El precio de la cesta de crudos de la compañía se redujo un 43,2%, cuatro puntos porcentuales menos que los crudos de referencia, y la del gas disminuyó un 26,8%, diez puntos porcentuales menos que el Henry Hub.

El pronunciado descenso de las cotizaciones internacionales de los hidrocarburos se ha reflejado en el negocio de Upstream, que tuvo un resultado neto ajustado negativo de 909 millones de euros, también influido por la interrupción de las actividades en Libia y la amortización de pozos exploratorios. Una vez logrados los objetivos de producción y reservas, en 2016 el área de Upstream ha profundizado en la aplicación de nuevas medidas encaminadas a una mayor generación de valor, identificación de nuevas sinergias y aumento de la eficiencia. Todas estas medidas han contribuido eficazmente a que la compañía sitúe el punto de equilibrio para la generación de caja positiva, después de intereses y dividendos, en 40 dólares/barril, uno de los más bajos del sector.

DOWNSTREAM: CON UN DESEMPEÑO EXCELENTE, DUPLICA RESULTADOS

La unidad de Downstream ha completado un ejercicio muy positivo gracias, principalmente, a los negocios de Refino y Química. El resultado neto ajustado del área aumentó un 113% y se situó en 2.150 millones de euros. Las inversiones realizadas durante los últimos años en las instalaciones de la compañía han permitido capturar todo el valor de los márgenes de refino, produciendo combustibles de alto valor añadido de manera eficiente, y aprovechar mejor los bajos precios del crudo. En el ejercicio 2015, el indicador del margen de refino se situó en máximos históricos de 8,5 dólares por barril, frente a los 4,1 dólares por barril registrados el año anterior.

Las ventas de productos petrolíferos aumentaron un 9,2%, hasta 47,6 millones de toneladas, principalmente, por el crecimiento en Europa de las ventas de gasóleo, especialmente en España, Italia y Portugal. La química también ha aumentado significativamente su resultado gracias a la implementación de su Plan de Competitividad, que incluye mejoras operativas y de eficiencia, y a las mayores ventas (un 6% más) y márgenes. Además, todo ello se ha visto beneficiado por un entorno más favorable. En este negocio también hay que destacar el acuerdo alcanzado en abril de 2015 entre Repsol y el grupo mexicano Kuo para ampliar su joint venture, Dynasol, que se convertirá en una de las compañías líderes en el mercado del caucho sintético. Dynasol producirá más de 500.000 toneladas al año de materiales de alto valor añadido, con unos ingresos estimados de cerca de 750 millones de dólares.

GAS NATURAL FENOSA

El beneficio neto ajustado de Gas Natural Fenosa aportó 453 millones de euros, un 3% más que el año anterior, gracias a la contribución de CGE Chile y a un mejor desempeño en Latinoamérica, que han compensado la menor contribución del negocio de comercialización de gas.