- ¿Qué es el ratio de solvencia?

- ¿Cómo se calcula el ratio de solvencia?

- Tipos de ratios de solvencia

- Diferencias con los ratios de liquidez

- Contras del ratio de solvencia

¿Qué es el ratio de solvencia?

El ratio de solvencia es una métrica clave utilizada para medir la capacidad de una empresa para cumplir con sus obligaciones de deuda a largo plazo y es utilizada a menudo por los posibles prestamistas de negocios. Un ratio de solvencia indica si el flujo de caja de una empresa es suficiente para hacer frente a sus obligaciones a largo plazo y, por tanto, es una medida de su salud financiera. Un ratio desfavorable puede indicar cierta probabilidad de que una empresa incumpla sus obligaciones de deuda.

El ratio de solvencia es uno de los muchos parámetros utilizados para determinar si una empresa puede ser solvente a largo plazo. El ratio de solvencia es una medida exhaustiva de la solvencia, ya que mide el flujo de caja real de una empresa, en lugar de los ingresos netos, añadiendo la depreciación y otros gastos no monetarios para evaluar la capacidad de una empresa para mantenerse a flote.

Mide esta capacidad de flujo de caja frente a todos los pasivos, en lugar de sólo la deuda a corto plazo. De este modo, un ratio de solvencia evalúa la salud de una empresa a largo plazo, valorando su capacidad de reembolso de su deuda a largo plazo y los intereses de esa deuda. El ratio de solvencia es uno de los más utilizados por parte de los analistas fundamentales para invertir en empresas por una tipología de inversión "value"

¿Cómo se calcula el ratio de solvencia?

El ratio de solvencia es la capacidad de la empresa para hacer frente a su pasivo circulante (exigible a corto plazo). Relaciona el activo disponible más el realizable más los stocks con las deudas a corto plazo. Así la fórmula a realizar es la siguiente:

SOLVENCIA= Activo circulante /Pasivo circulante.

El resultado normal es 2. Si el resultado del ratio es inferior a 2 indicará cierta tensión financiera. Si es inferior a 1, la empresa se halla en suspensión de pagos . Por el contrario, si el resultado es muy superior a 2, indicará que la empresa dispone de una solvencia excesiva, lo que mermará su rentabilidad.

Tipos de ratios de solvencia

Los más habituales son:

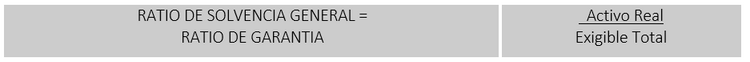

- Ratio de Solvencia General: Esta ratio indica la relación existente entre el Activo Real y las deudas totales de una empresa y refleja la garantía que la empresa ofrece a sus acreedores. Se entiende por Activo Real aquel que incluye solamente las partidas que tienen valor de realización, por lo cual se excluyen del Activo Total, las siguientes partidas: el Activo Ficticio (gastos de constitución, etc.), el Inmovilizado Inmaterial (patentes, etc.) y las partidas compensatorias de elementos del Activo (provisiones, amortizaciones, etc.).

Se calcula utilizando la expresión:

Si este ratio disminuye con el tiempo indica que los recursos ajenos van teniendo más peso, si aumenta, son los fondos propios los que incrementan su importancia en la financiación total.

Citamos unos márgenes de referencia para el ratio de solvencia general:

- 1,5 - 2; Ajustado nivel de solvencia, demasiada vinculación con acreedores.

- > 2; Buen nivel de solvencia. A medida que aumenta refleja menor uso del crédito.

- < 1,5; Deficiente nivel de solvencia. Los activos que tiene la empresa no cubren la deuda a pagar. Si es inferior a uno hay riesgo de quiebra –o suspensión de pagos.

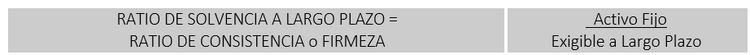

- Ratio de consistencia: Mide la relación existente entre el Activo Fijo y el Pasivo Exigible a Largo Plazo de una empresa; se interpreta como la seguridad o garantía que ésta ofrece a sus acreedores a largo plazo.

El ratio de consistencia se calcula utilizando la expresión:

Interpretación del ratio de consistencia:

- = 2. El valor de la ratio de consistencia ha de estar próximo a 2 lo que indica que la empresa financia el 50% de su Inmovilizado mediante Exigible a Largo Plazo, y el 50 % restante con recursos propios (siempre que éstos sean iguales o mayores que el Exigible a Largo Plazo).

- >2. Mayor porcentaje del Inmovilizado financiado por recursos propios (en el caso de que éstos sean mayores que el Exigible a Largo Plazo y no se financien con Exigible a Corto Plazo) o mayor porcentaje del Inmovilizado financiado por Exigible a Corto Plazo (si los recursos propios son inferiores al Exigible a Largo Plazo) lo que puede provocar una suspensión de pagos técnica.

- <2. Menor seguridad o garantía de la empresa a los acreedores a Largo Plazo.

- Ratio de estabilidad: es la relación que existe entre el Activo Fijo y los Recursos Permanentes (capitales propios más exigible a largo plazo) y se interpreta como la estabilidad financiera de la empresa.

Matemáticamente el ratio de estabilidad se representa así:

Interpretación del ratio de estabilidad:

- < 1. El Inmovilizado de la empresa está financiado por recursos a largo plazo o por recursos permanentes.

- = 1. Todos los recursos permanentes de la empresa están financiando el Inmovilizado.

- > 1. Parte del inmovilizado de la empresa está financiado por el exigible a corto, a medida que es mayor de 1 aumenta el riesgo de suspensión de pagos.

Diferencias con los ratios de liquidez

Los ratios de solvencia y los de liquidez son similares, pero tienen algunas diferencias importantes. Ambas categorías de ratios financieros indican la salud de una empresa. La principal diferencia es que los ratios de solvencia ofrecen una perspectiva a largo plazo de una empresa, mientras que los ratios de liquidez se centran en el corto plazo.

Los ratios de solvencia examinan todos los activos de una empresa, incluidas las deudas a largo plazo, como los bonos con vencimientos superiores a un año. Los ratios de liquidez, en cambio, se centran en los activos más líquidos, como el efectivo y los valores negociables, y en cómo pueden utilizarse para cubrir las próximas obligaciones a corto plazo.

Contras del ratio de solvencia

Una empresa puede tener un bajo nivel de endeudamiento, pero si sus prácticas de gestión de la tesorería son deficientes y las cuentas por pagar se disparan como resultado, su posición de solvencia puede no ser tan sólida como indicarían las medidas que sólo incluyen la deuda.

Es importante observar una variedad de ratios para comprender la verdadera salud financiera de una empresa, así como entender la razón por la que un ratio es lo que es. Además, un número en sí mismo no da mucha indicación. Una empresa debe compararse con sus pares, especialmente con las empresas fuertes de su sector, para determinar si el ratio es aceptable o no.

Por ejemplo, una compañía aérea tendrá más deuda que una empresa tecnológica sólo por la naturaleza de su negocio. Una compañía aérea tiene que comprar aviones, pagar por el espacio del hangar y comprar combustible para aviones; costes que son significativamente mayores que los que tendrá que afrontar una compañía tecnológica.

Términos asociados

Apalancamiento Financiero

¿Qué es el Apalancamiento Financiero? Cuando hablamos de apalancamiento financiero estamos hablando de un concepto qu ...

Leer másRatio de firmeza

¿Qué es el ratio de firmeza? El ratio de firmeza, también llamado ratio de consistencia mide la relación existente en ...

Leer másRatio de estabilidad

¿Qué es el ratio de estabilidad? El ratio de estabilidad es la relación que existe entre el Activo Fijo y los Recurso ...

Leer másValoración por Múltiplos

¿Qué es la Valoración por Múltiplos? Los múltiplos financieros comparan el precio con un componente financiero de la ...

Leer másRatios de Liquidez

¿Qué son los ratios de liquidez? Los ratios de liquidez miden la capacidad de la empresa para cumplir sus compromisos ...

Leer másRatios de Solvencia

¿Qué son los ratios de solvencia? El ratio de solvencia es una métrica clave utilizada para medir la capacidad de una ...

Leer másAnálisis Fundamental

¿Qué es el análisis fundamental? El análisis fundamental es una técnica de valoración bursátil que se basa en el estu ...

Leer más