Situación de los índices mundiales

S&P 500

En escala diaria, vigilamos la formación de esa posible figura de distribución de implicaciones bajistas en forma de hombro cabeza hombro. En las últimas sesiones hemos desarrollado un impulso alcista a partir del nivel de soporte anterior, en el caso de continuar avanzando la posibilidad de esa formación bajista quedaría anulada. La figura no se confirmaría hasta que tuviéramos un cierre diario por debajo de la línea clavicular horizontal de los 4.328 puntos. El objetivo de descenso teórico debería llevarnos a la siguiente gran zona de relevancia técnica de los 4.080 / 4.040 puntos.

Nasdaq 100

En escala diaria, vigilamos la posible formación de la potencial figura de implicaciones bajistas en forma de hombro cabeza hombro. En el caso de continuar con el rebote alcista e incluso aproximarnos a los actuales máximos anuales, evidentemente, esta figura quedaría distorsionada y anularíamos este potencial escenario bajista. Sin embargo, si asistimos a una perforación del nivel de soporte 14.557 puntos, sería el punto donde estaríamos confirmando y activando esa figura de distribución en forma de hombro cabeza hombro, cuyos objetivos teóricos podrían llevarnos aproximadamente al 50% de todo el avance previo, así como, atacar la media móvil simple de 200 periodos o de largo plazo, sin descartar que pudiéramos plantear ataques la gran zona de relevancia técnica de los 12.945 / 12.725 puntos.

En contra de la posible formación de la figura de hombro cabeza hombro, tenemos la reciente activación de señales de compra en el oscilador MACD diario, una vez ha logrado purgar lecturas de divergencias bajistas y lecturas de sobrecompra en el mismo oscilador.

DAX 40

En escala diaria, está logrando respetar el área de relevancia técnica de los 15.660 / 15.450 puntos. Mientras no perfore dicha zona, evitaríamos la activación de una posible figura de implicaciones bajistas en forma de doble techo, y, por tanto, objetivos bajistas que podrían llevarnos a la siguiente zona de soporte de los 14.675 / 14.460 puntos.

También estamos registrando señales de compra en el oscilador MACD, con lo cual, está reforzando la zona de soporte.

CAC 40

En escala diaria, también ha logrado respetar la zona de soporte secundaria o de medio plazo en torno a los 7.100 / 7.050 puntos. Mientras no asistamos a perforaciones por debajo de dicha zona de soporte, el índice sigue manteniendo una estructura lateral dentro de una tendencia alcista previa que se desarrolló desde los mínimos de septiembre del año 2022.

Estamos registrando recientemente señales de compra en el oscilador MACD diario, con lo cual sugiere, que podamos plantear ataques a la zona de resistencia de los 7.581 / 7.524 puntos.

Ibex 35

En escala diaria, el rebote alcista de corto plazo está logrando superar lo que sería el máximo del segundo hombro de la posible formación de la figura de hombro cabeza hombro, concretamente, la superación de los 9.522 puntos, comenzando a distorsionar un poco más ese potencial escenario bajista que estamos planteando. Estando más cerca de superar los máximos anuales en los 9.740 que de perder la línea clavicular de la figura en los 9.170 puntos.

En este sentido, tenemos señales activas de compra en el oscilador MACD diario y repuntes en la actividad de contratación, por tanto, estamos viendo una mejoría agregada.

EEUU mejor que Europa: Gráfico diferencial S&P500 vs STOXX600

El gráfico entre el diferencial del S&P 500 respecto al Stoxx 600, podemos ver la diferencia entre el comportamiento de la renta variable de EEUU respecto a la renta variable de Europa. Cuando este diferencial sube, indica que EEUU lo está haciendo mejor que Europa y cuando cae quiere decir todo lo contrario, que Europa lo hace mejor que EEUU.

Venimos de una figura de implicaciones positivas en forma de hombro cabeza hombro invertido que ha provocado un fuerte repunte al alza, es decir, un mejor comportamiento de la renta variable de EEUU respecto a Europa. En este contexto, en las últimas semanas estamos teniendo una consolidación, una lateralidad que consideramos saludable. Una ruptura del alcista de la parte alta del rango lateral permitiría estimar un nuevo recorrido al alza, con lo cual, estaríamos en una buena situación, puesto que, tenemos una mayor exposición a la renta variable de EEUU respecto a la europea.

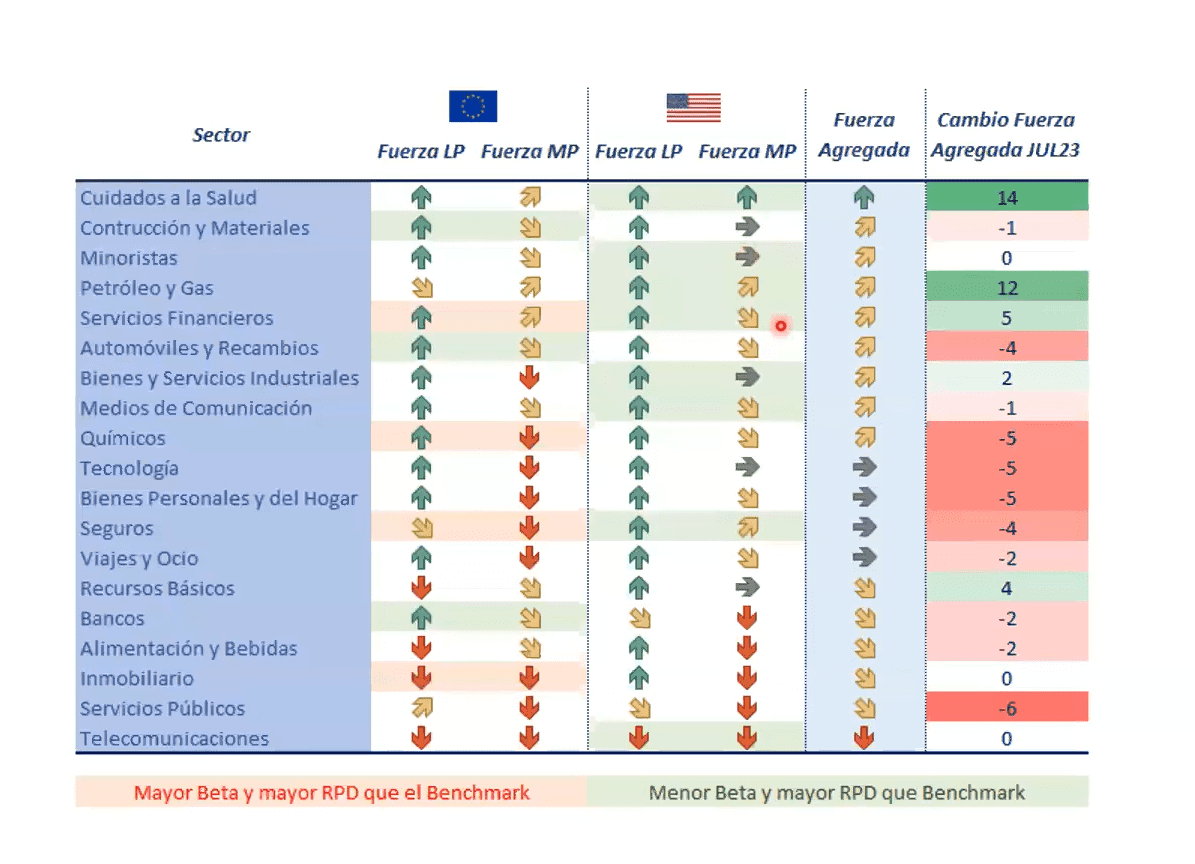

Ranking de fuerza sectorial

La tabla de fuerza sectorial agregada reúne los sectores más fuertes y más débiles, a su vez, tenemos las fuertes tendenciales tanto de largo plazo como de medio plazo para diferentes zonas geográficas y el cambio de fuerza agregada respecto a la última lectura que tuvimos durante el mes de julio.

Cuidados a la salud sería el sector ahora mismo más fuerte tanto en EEUU como en Europa, seguido de construcción materiales, minoristas, petróleo y gas y servicios financieros.

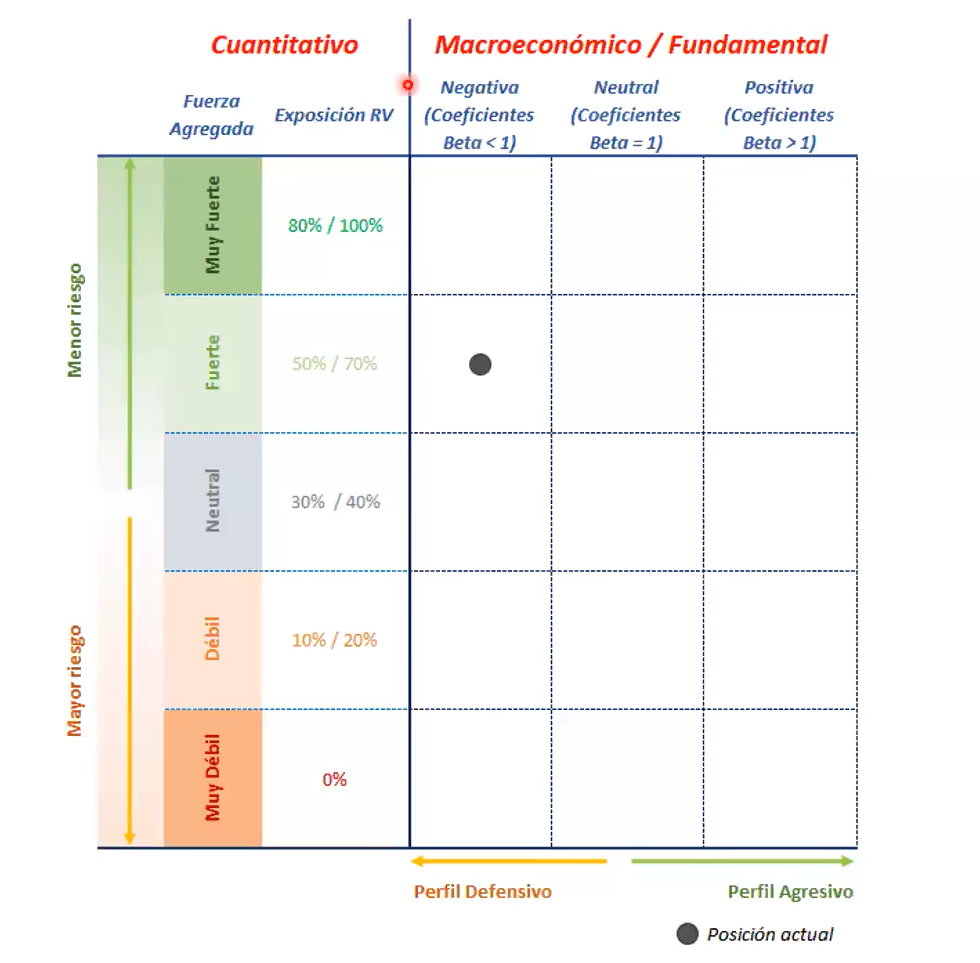

Posicionamiento de la cartera

Como tenemos ese sesgo defensivo, seguimos priorizando los sectores fuertes, cuanto más arriba estén de la clasificación mejor, y además buscamos que tengan un menor coeficiente beta respecto a su índice de referencia y un mayor rendimiento promedio diario que en el Benchmark, es decir, que sean menos volátiles pero, que lo hagan mejor que el mercado.

Nuestra metodología nos sitúa en una horquilla de exposición al mercado entre el 50 % / 70%. Actualmente estamos en la parte alta de la horquilla, en el 70% de exposición. Hemos seleccionado compañías / sectores de corte defensivo, es decir, con coeficientes Beta inferior a 1.

Para ver las estrategias, pincha el siguiente enlace y accede a la tabla de seguimiento: