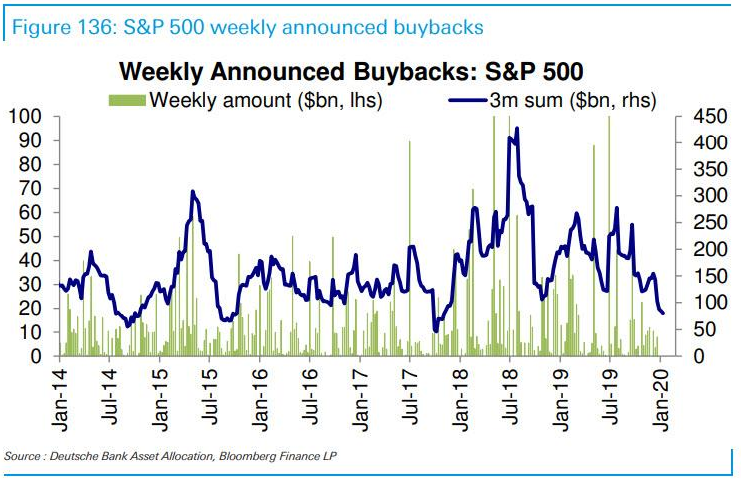

Los planes de recompra anunciados en lo que llevamos de 2020 se han desplomado hasta marcar el mínimo de los últimos dos años, tal y como podemos observar en el gráfico que recogemos a continuación.

Suele transcurrir un período de tiempo considerable desde que se aprueban los planes hasta que se realizan efectivamente las compras amparadas en dichos programas.

Este es el motivo por el que en lo que llevamos de año las compras de acciones en base a programas de recompra de acciones han sido 1,27 veces las realizadas durante el mismo período del año 2019, según ha informado el Bank of America, a pesar de la caída experimentada por los nuevos programas de recompra aprobados.

Las empresas recompran sus propias acciones sin importarles demasiado el precio, porque el objetivo que persiguen los directivos es que los beneficios por acción aumenten. Y con estas compras compensan las ventas de otros inversores.

Si nos fijamos en lo que está sucediendo en el mercado en la actualidad, podremos darnos cuenta de que se necesita poco dinero procedente de las operaciones de recompra de acciones impulsen al S&P 500 y al NASDAQ 100 al alza.

El mercado está subiendo apoyándose fundamentalmente en los valores FAANG. Por lo tanto, concentrando recompras en estos valores (Microsoft, Alphabet y Amazón) se puede impulsar al alza a ambos índices.

Mientras el S&P 500 ha marcado nuevos máximos, el S&P 500 Equal Weight ETF (RSP) que recogemos a continuación no lo ha conseguido.

Esta versión del S&P 500 en la que todos los valores son ponderados por igual, no ha conseguido nuevos máximos y se encuentra atrapado en un movimiento lateral. El mejor comportamiento relativo del S&P 500 se ha debido a la ponderación que tienen en el S&P 500 los valores tecnológicos, principales destinatarios de operaciones de recompra de acciones.

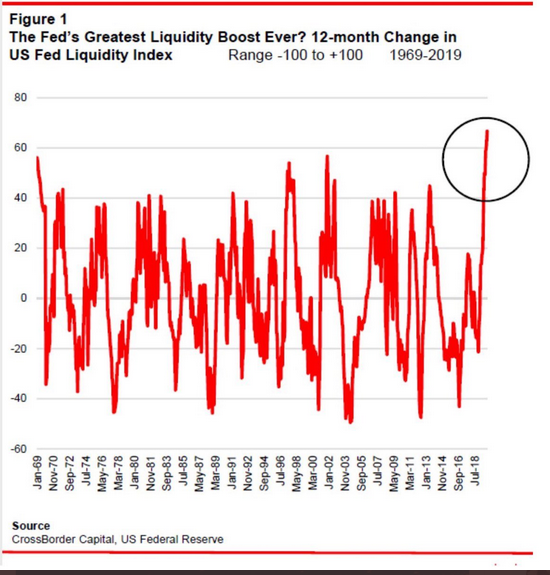

Gracias a los 20 billones de dólares inyectados en el sistema financiero por los bancos centrales, la economía global no se está hundiendo y las bolsas han experimentado una mega subida

En el gráfico que recogemos a continuación podemos ver con que fuerza ha inyectado el FED dinero en el sistema.

El presidente de la Reserva Federal, Jerome Powell, compareció hoy en el Comité de Servicios Financieros de la Cámara de Representantes de los EEUU.

Powell dijo que el banco estaba "monitoreando de cerca" el posible impacto del coronavirus en la economía de China y en la economía global. Durante el tiempo dedicado a las preguntas, Powell señaló que es "demasiado pronto para decir" cómo el coronavirus afectará en última instancia a la economía estadounidense.

Ahora bien, para tratar de inferirla evolución futura de los índices bursátiles lo que importa es la marcha de la LIQUIDEZ, no los fundamentales.

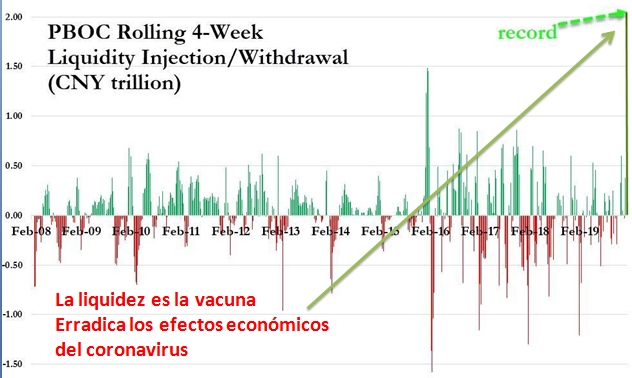

Xi ya ha inoculado la vacuna en el sistema financiero para combatir los perniciosos efectos económicos del coronavirus. Si una imagen vale más que mil palabras, aquí tienen el ejemplo.

Con estas inyecciones de liquidez por parte de los bancos centrales debemos considerar como escenario más probable que el S&P 500 sedirija al 3.500 y el NASDAQ 100 al 10.000.

Con su enorme inyección de liquidez, Xi ha impedido que las bolsas chinas caigan y ha impulsado a nuevos máximos al S&P 500 y al NASDAQ 100.

Cuanto peor vaya la economía real, mejor le irá a las bolsas porque los bancos centrales seguirán inyectando liquidez o incluso comprarán acciones de forma directa.

Es tan descarada esta práctica que el propio Trump ha dicho hoy en su cuenta de twitter: “Las políticas monetarias imprudentes del FED causarán problemas en los próximos años. Hay que frenar a la Fed o pronto seremos Grecia.” Cuando tiene razón hay que reconocerlo. Y ahora la tiene.

Lagarde: "Monetary policy cannot, and should not, be the only game in town". Está preparando a los gobiernos para un enorme estímulo fiscal.