Lo que hemos podido ver es que en estos días se ha producido un fuerte aumento del gasto producido por los ciudadanos de cara a preparar los regalos navideños con fuertes descuentos, o eso dicen.

Y eso es una buena noticia para las economías desarrolladas, tan dependendientes del consumo. En Estados Unidos, por ejemplo, más de un 70% de su PIB depende de la evolución del consumo de los hogares.

En las últimas décadas el porcentaje de nuestras compras que se abona vía tarjeta de crédito es cada vez mayor, mientras los nuevos sistemas de pago lo permitan.

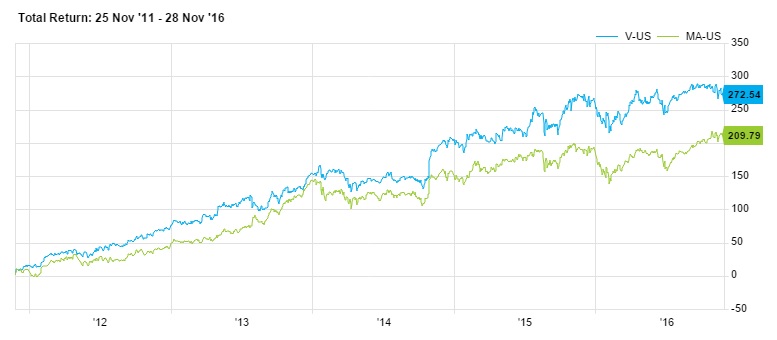

Aunque en el mundo hay más de una emisora de pago con tarjeta de crédito, los dos grandes líderes mundiales de este negocio siguen siendo Visa y Mastercard. Desde que comenzó la recuperación en Estados Unidos, ¿cuál de las dos ha sido una mejor opción?

Pues depende del plazo, en los últimos cinco ejercicios Visa hubiera sido, sin duda, la mejor de las compras. En este tiempo ha dado una rentabilidad del 258% y si se le suman los dividendos este porcentaje hubiera aumentado hasta el 272%

Mastercard, sin embargo, ha logrado triplicar su precio, aunque se ha quedado por debajo de su rival al apuntarse “sólo” un 201%.

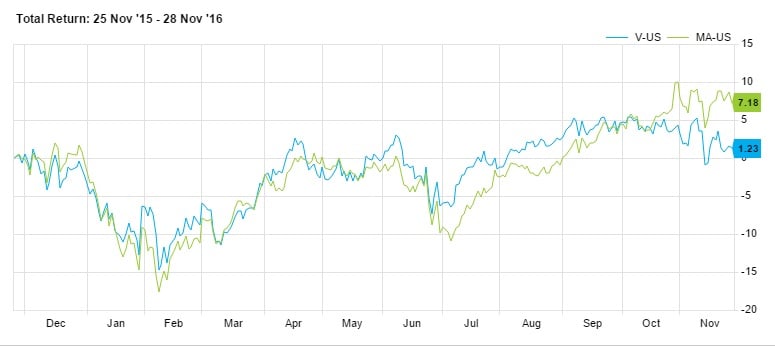

Cuando miramos a plazos más reducidos, lo cierto es que es Mastercard la que sale mejor parada. En doce meses sube un 6,32 sin dividendos, frente al 0,5% de su competidor.

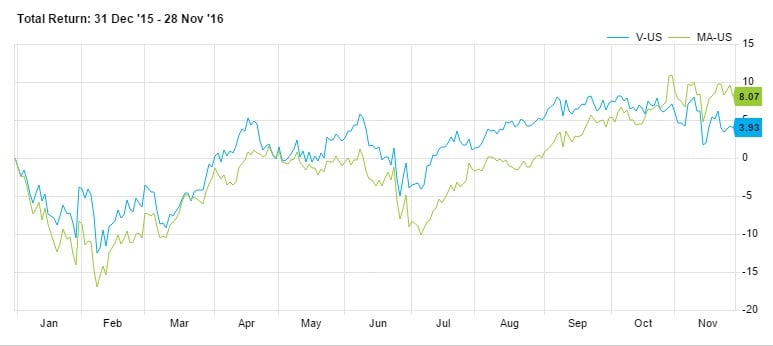

En lo que va de año, Mastercard se apunta un 7,20% (casi un 8% total return), frente al 3% de Visa.

Lo que hay que preguntarse es cómo va a afectar a las emisoras de las tarjetas de crédito el cambio de escenario macroeconómico que se prevé para Estados Unidos. Por un lado, la mejora de la economía y el incremento de los salarios se traducirá en un aumento de la renta disponible de los hogares y de su capacidad de consumo. Esto es un punto ganador para el negocio.

Sin embargo, el incremento de los tipos de interés podría ser un lastre para los usuarios que acumulen deudas, lo que podría resultar en un aumento de la mora. Todo dependerá, claro, del nivel de crecimiento del consumo y de los tipos de interés.

Por el momento, ambas compañías lo hacen mejor que el S&P 500 desde 2011 y ningún año han acabado en negativo, aunque este ejercicio podría ser el que regalasen a sus accionistas unos rendimientos más magros.

Con todo, la mayor parte de los expertos aconsejan comprar ambas sociedades. Pero Visa presenta una ligera ventaja sobre Mastercard ya que un 76% analistas apuestan por comprar frente al 24% que opta por mantener.

Para Mastercard un 75% opta por comprar, un 22% mantener y un 3% recomienda la venta de las acciones de la compañía.

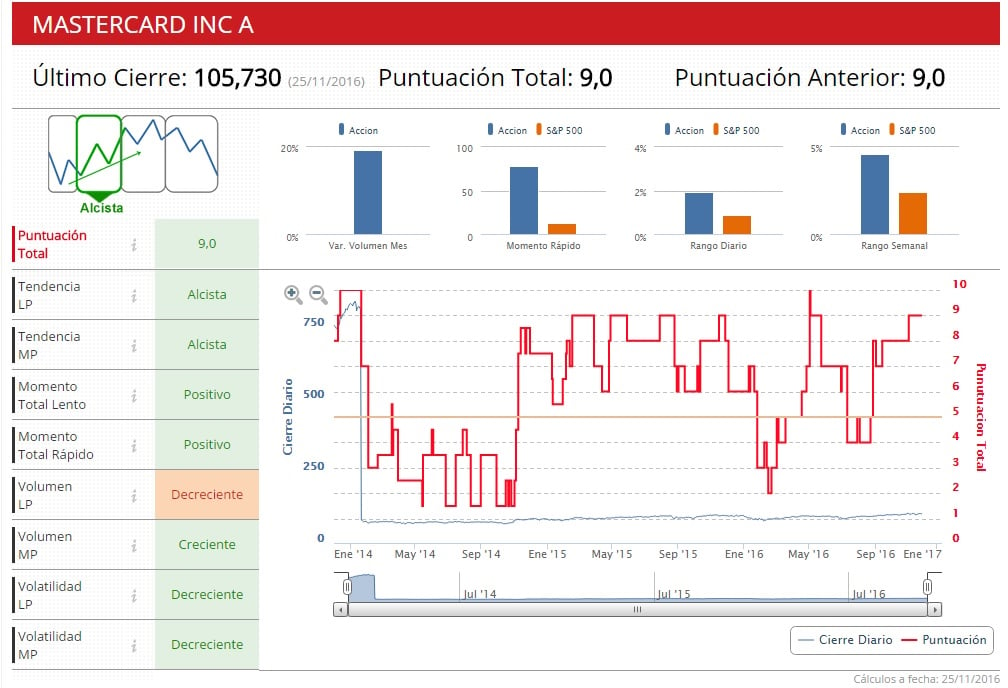

Cuando miramos los Indicadores Premium, Mastercard tiene una ligera ventaja. En este caso, estas ratios le dan 9 puntos en una escala que va del 0 al 10, lo que sitúa a la empresa en fase alcista. Su único punto negativo, tal y como puede observarse es el volumen a largo plazo.

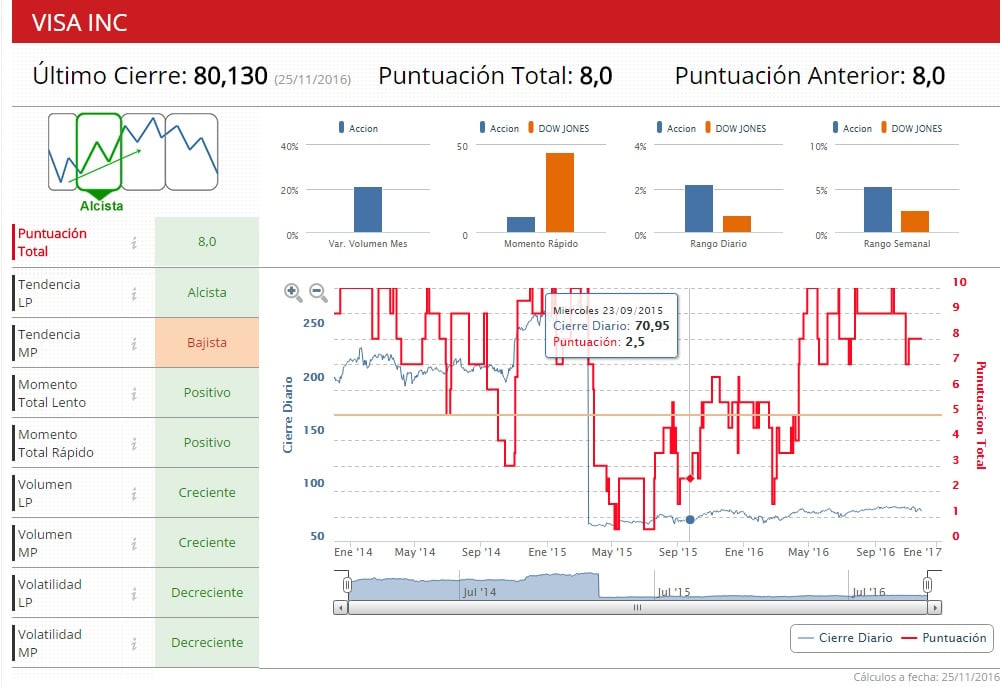

Por otro lado, Visa tiene 8 puntos, lo que también la sitúa en fase alcista.