El Oro deja de brillar como solía hacerlo. Varios factores componen la escena actual del precio de esta materia prima que había estado subiendo con fuerza a principios de mes, llegando a recuperar incluso un 5% de su precio en el mercado. Pero como decimos, algo muy inusual en el mercado, es la gran volatilidad que ha exhibido en los últimos tiempos.

Un camino que le llevaba a alcanzar los 1740 dólares el pasado 12 de septiembre pero que también, le llevaba hacia mínimos de los últimos dos años y medio y por ende también de este 2022, por debajo de los 1633 dólares, el 26 de ese mismo mes. Todo ello para reiniciar la subida, hasta los 1.730 dólares del 4 de octubre, nivel, desde el que no ha dejado de caer, hasta rozar el 4% en sus descensos.

Montaña rusa en la que se ve inmersa al calor de lo que está abrumando a los mercados: la inflación que lleva a la Fed a mostrar su lado más “hawkish”, lo que eleva la percepción de que la recesión está cada vez más cerca y puede ser más profunda de lo esperado. El último informe de empleo en Estados Unidos tampoco ayudó a mejorar la situación y el oro refleja todo esto y más. En el más sumamos la fortaleza del dólar, divisa en la que se negocia el metal.

Cerca de mínimos de dos años y medio si miramos la evolución de su cotización en el mercado con recortes del 3,42% en apenas cinco sesiones, superiores al 2% en el último mes y que rozan el 3% en el trimestre precedente. En lo que llevamos de año, la caída del oro alcanza el 8,5% y desde sus máximos del año cede casi un 20%.

Y es que su valor como tradicional activo refugio se viene abajo en favor del efectivo que es la moneda de cambio que ahora mismo se establece en el mercado, ante el miedo a todo lo que signifique riesgo. Y en un momento donde se huye hasta del mercado de bonos, el oro, aunque de riesgo menor, sigue considerándose como tal, en especial ante la fuerza que emana del billete verde.

A todo esto, hay que considerar su situación de “migración” actual. De los mercados occidentales a los orientales. Es decir, ante la caída de precio pasa directamente de inversión a consumo. Y como veremos, en mercados muy selectivos. Desde Nueva York, Zurich o Londres el oro se marcha a mercados de elevada demanda como el de Shanghai o el Gran Bazar de Estambul, dos lugares que, además, según Reuters, están desplazando a La India, recordemos el segundo mayor mercado de oro del mundo. Aunque esta rotación se ha producido durante las últimas décadas.

La razón radica en los mejores precios con lo que los principales bancos proveedores de oro en ese país, como son JPMorgan, Standard Chartered e ICBC, encuentran en otras zonas. De Estados Unidos, Reino Unido y China, respectivamente, tienen menos del 10% del oro que tenían hace un año. En La India ya se preparan para bodas y festivales en los que el consumo de oro es fundamental. Las primas que se ofrecen en los precios en China van de los 20 a los 45 dólares y en el caso de Turquía, pueden llegar incluso a los 80 dólares por onza.

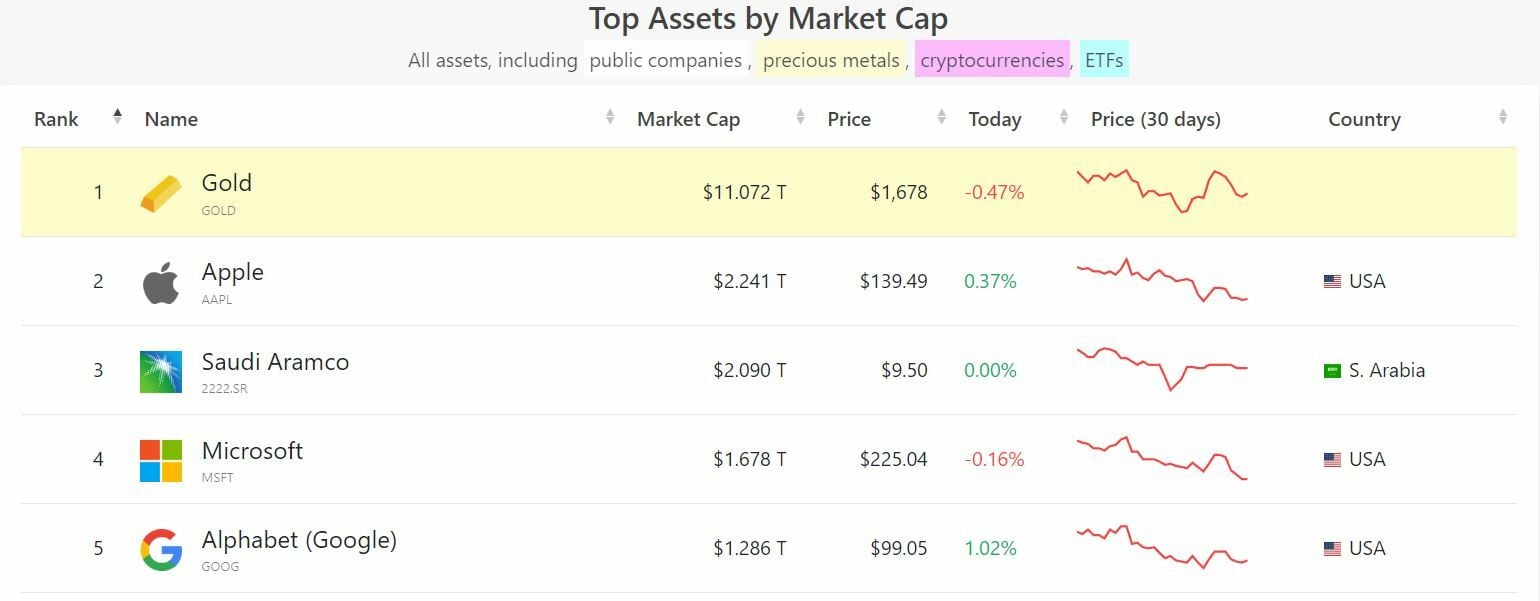

En cuanto a capitalización, vemos en la imagen que el oro sigue siendo el activo cotizado de mayor valor en el mercado, con más de 11 billones de dólares invertidos en él, por delante de empresas como las FAANG o la saudí Aramco.

Los indicadores técnicos que elabora Estrategias de Inversión nos muestran que el oro, en modo claramente bajista, apenas alcanza, con recorte de medio punto, una puntuación total de 1,5 frente a los 10 a los que puede aspirar el activo. Con tendencia a medio y largo plazo bajista para el oro, momento total, lento y rápido que se muestra negativo, con volumen a largo plazo decreciente y rango de amplitud creciente a medio plazo.

En el otro lado, encontramos en la parte positiva que el volumen de negocio a medio plazo es creciente para el oro y que la volatilidad o rango de amplitud a largo plazo, es decreciente.