Lo cierto es que Oro acaba de cerrar su peor desempeño en un mes desde septiembre pasado a pesar de la recuperación moderada de los últimos días. La política más hawkish y decidida por parte de la Reserva Federal de estados Unidos ante la subida de tipos, con mayor clarificación sobre marzo en ese repunte ha llevado al fortalecimiento del dólar y ha funcionado en contra del oro en los mercados.

Los expertos consideran que el cambio en la política monetaria de la FED es de las más duras entre los bancos centrales, respaldando al dólar y por tanto, convirtiéndose en un obstáculo para la subida del oro.

Lo cierto es que este factor ha mantenido la lateralidad, con ligeros tintes negativos en los que está sumido en los últimos tiempos, aunque los expertos del mercado no descartan que otros factores puedan ayudar en su repunte. Si baja el dólar ese repunte se puede producir. Pero también puede tener otros factores a favor, que pasan por el incremento del precio del crudo en los mercados internacionales debido al conflicto latente de Rusia con Ucrania y la tensión que proyecta en los mercados.

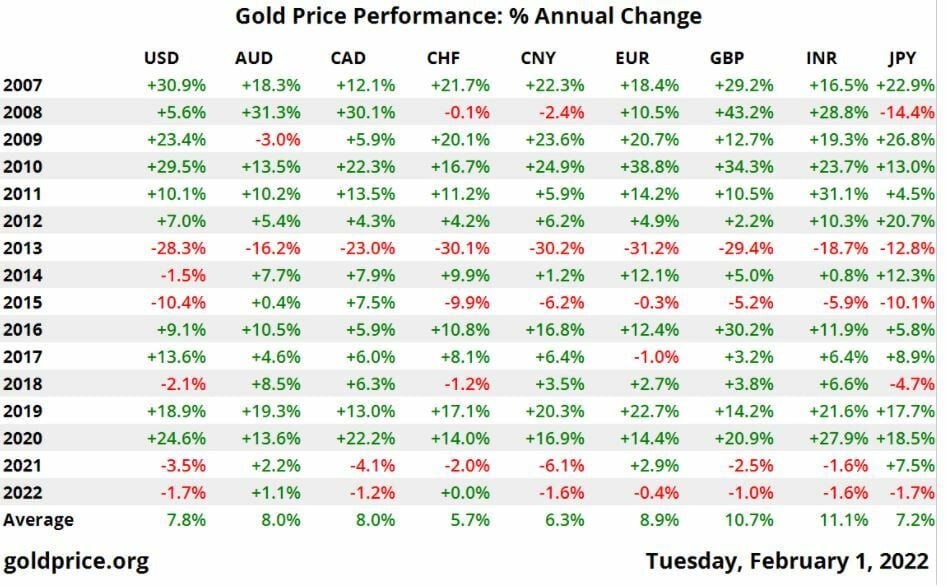

El oro que como vemos en imagen vivió su gran momento en 2019 y 2020 en los últimos años, a cuenta de la incertidumbre vivida en los mercados financieros. Con avances en sendos ejercicios del 18,9% y del 24,6% respectivamente.

Pero la caída posterior a la aversión al riesgo, que hemos visto en 2021 ha colocado a este activo con recortes del 3,5% frente al dólar mientras se refleja también ese recorte en el primer mes del año sumado a la cotización de ayer mismo, que deja en esas caídas muy moderadas, en medio de la volatilidad absoluta de los mercados financieros lo que llevamos de 2022, en la cotización del oro.

Los indicadores premium que elabora Estrategias de Inversión nos muestran el modo consolidación en el que se mueve su precio, con una mejora de un punto hasta los 6 de los 10 de puntuación total para el activo. Con tendencia a largo plazo bajista pero alcista a medio plazo.

Momento total, tanto lento como rápido que se mueve en positivo a lo que se suma un volumen de negocio mixto. En él nos encontramos con el largo plazo decreciente, mientras que a medio plazo se mueve creciente. Y la volatilidad, en positivo por su lateralidad casi inalterada en lo que llevamos de ejercicio: de hecho, su rango de amplitud se mueve decreciente, tanto a medio como a largo plazo para el oro.

En su gráfica de cotización comprobamos que marca una caída del 1,7% en lo que llevamos de ejercicio en su cruce con el dólar, aunque el recorte, en las últimas sesiones cotizadas, alcanza el 2,14% para el activo. Apenas, en el mes, avanza un 0,16%, en el trimestre algo más de medio punto, mientras que, en tasa interanual, las caídas registradas alcanzan el 3,20%.

Lo cierto es que, estas caídas que estamos viendo colocan a los inversores en modo FED y subida de tipos, como hemos comentado. Y es que, aunque se considera habitualmente que el oro es un activo refugio contra la elevada inflación como la que ahora padecimos, a uno y otro lado del Atlántico, las subidas de tipos elevan el coste de oportunidad en la tenencia de lingotes, que en este caso no alcanzan rentabilidad.

Y por supuesto, otro factor en contra del oro es lo que opinan desde Julius Baer, con un escenario base que sigue siendo, aunque en menor medida, de recuperación de la economía global, en los que no caben argumentos sólidos para apostar por un activo refugio con el que quedarse, aunque no vislumbran una gran tendencia bajista en el oro.