El miedo de los inversores a una recesión o, cuanto menos, a una estanflación, al menos hasta mediados del próximo año con la previsión de una inflación que, hasta que haga efecto la “píldora” de las subidas de los tipos para controlarlo se mantendrá en el tiempo, no se está traduciendo en una masiva inversión en Oro.

Miedo sí, pero el pánico ha tornado en una volatilidad permanente para las formas de inversión que encontramos en el mercado y aunque las caídas no son de una consideración excesiva, ese incremento de los precios hasta niveles exponenciales de los últimos tres meses no se traduce en el acercamiento de los inversores al oro.

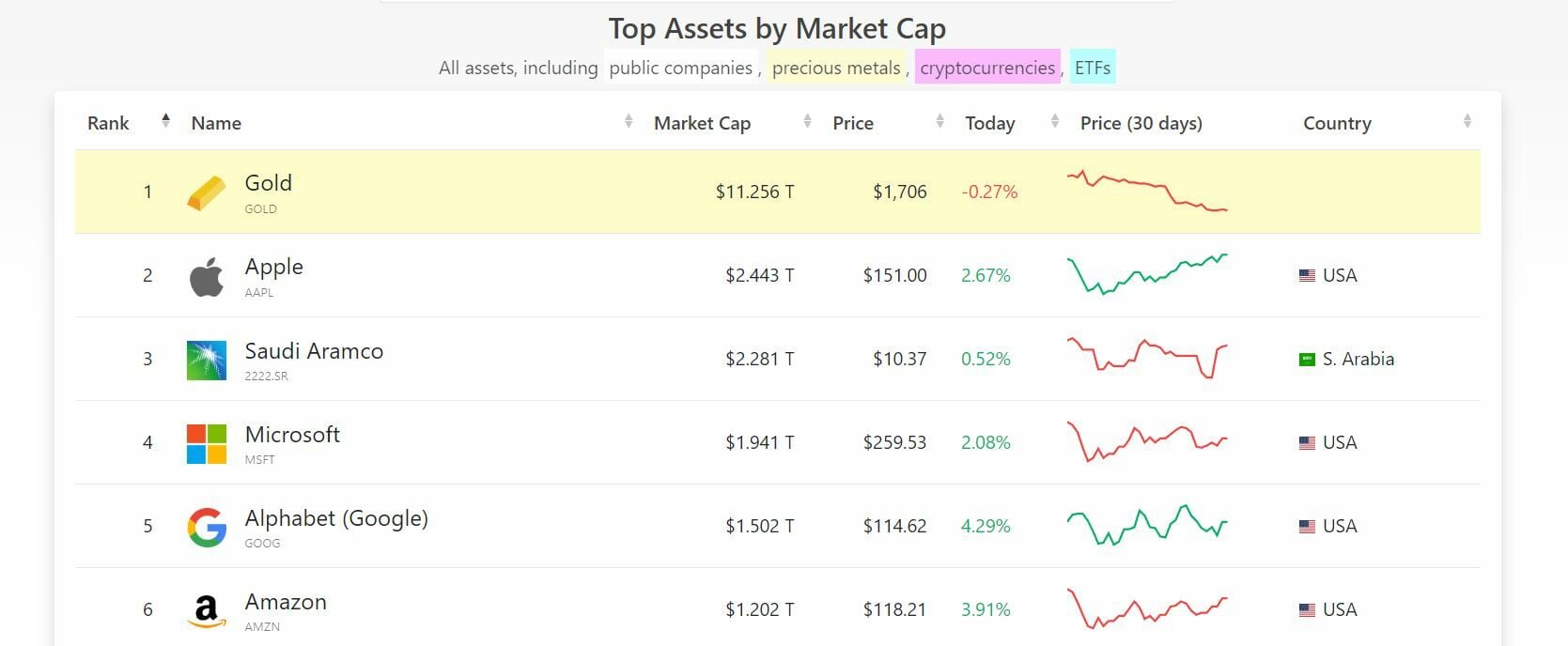

De hecho, en las últimas cinco semanas, lo cierto es que el oro ha seguido cayendo, de forma consecutiva, hasta alcanzar una lateralidad en el entorno de sus niveles actuales, algo por debajo de los 1.700 dólares la onza. Sigue siendo el activo más capitalizado del mundo, pero no es el predominante ahora mismo para unos inversores, que sí vislumbran un futuro 2023 con menos inflación y con más tranquilidad en las subidas de tipos.

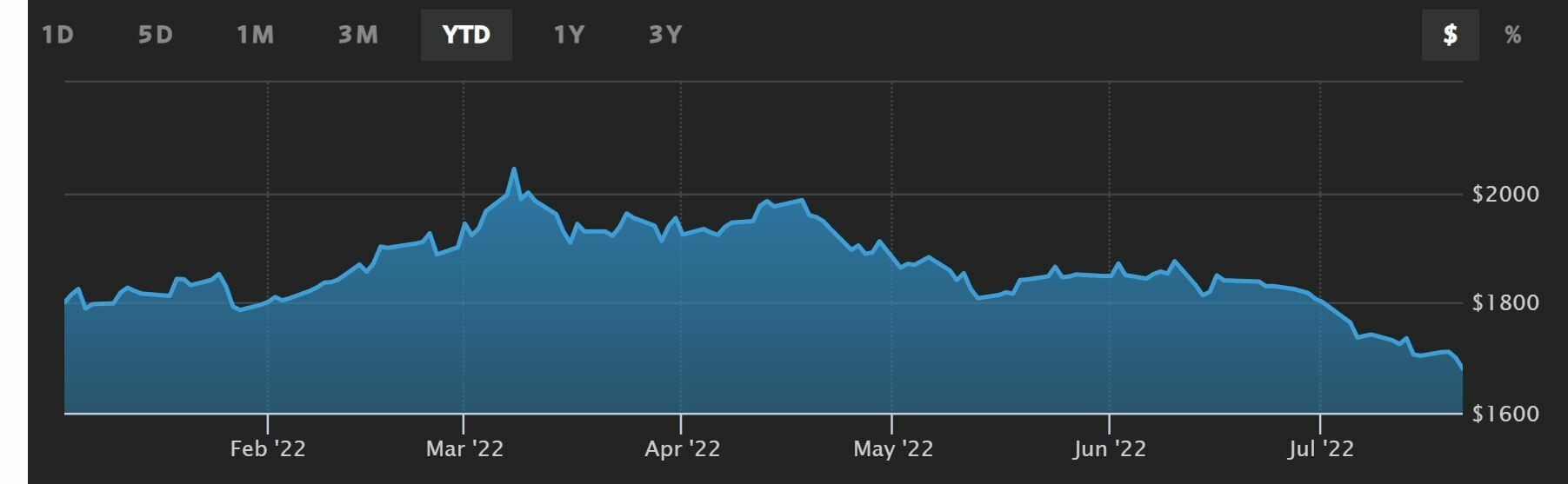

En su gráfica de cotización vemos que ayer perdía incluso la cota de los 1.700 dólares, que luego recuperaba, con avances del 0,23% en la última semana bursátil, del 6,13%, significativas en el mes y que lo son más aún si miramos al cómputo trimestral que nos trae un recorte del 13,37% para el metal precioso y en el anual del 6,5%.

De igual forma, en lo que a capitalización se refiere, desde Company Market Cup vemos que sigue siendo el rey de reyes en el mercado. Encabeza con una clarísima diferencia frente a las empresas cotizadas el refugio habitual de los inversores menos ávidos al riesgo. En concreto, 11,25 billones de dólares a años luz o mejor dicho a 4,6 veces por encima de Apple.

Mientras, desde UBS consideran que el oro ha perdido del orden de 300 dólares la onza en los últimos tres meses cotizados. Y así seguirá. La firma suiza considera que los precios de este metal precioso deberían moverse a la baja en la segunda mitad del ejercicio, hacer un mínimo, y después comenzar su recuperación en el primer semestre de 2023.

De hecho, en sus pronósticos, la onza de oro alcanzará un precio de 1.600 dólares a finales de septiembre, que se prolongará hasta que termine el actual ejercicio. Y para finalizar la primera parte de 2023 esperan un precio en la cotización del oro de 1.650 dólares.

Una evolución que explican al significar que, aunque aumentan los riesgos de recesión el oro baja a tenor del endurecimiento de tipos que se esperan hasta fin de año para bajar los precios. Pero, una vez que el precio del dinero se estabilice, con IPCs más bajos, el oro subirá en un entorno de planteamientos monetarios de la Fed más relajados y con un dólar que se va debilitando por el camino, favoreciendo la apreciación del oro.

Desde el World Gold Council esperan que esta segunda parte del año la evolución del oro dependerá justamente de esos dos factores: las expectativas de una subida vertical en los tipos de la Reserva Federal y un dólar potencialmente más fuerte, que actuarán como vientos en contra de la onza.

Aunque destacan que estos vientos de cara podrían compensarse por otros factores, como que una persistente y alta inflación lleve al oro al nivel de otras materias primas, a la volatilidad del mercado vinculada tanto a la política monetaria como a la geopolítica y la necesidad de coberturas efectivas que superen correlaciones potencialmente más altas entre acciones y bonos.

Y estiman que, en este contexto, el papel del oro siga siendo especialmente relevante para los inversores, sobre todo mientras la incertidumbre se mantenga en niveles elevados.