La recomendación de las autoridades regulatorias bancarias europeas, con el BCE a la cabeza y el respaldo del BIS (Banco Internacional de Pagos), de no desembolsar dividendos en 2020 a las entidades financieras no sólo ha pasado a los anales de la historia reciente. Sino que este tránsito para facilitar el despegue del negocio post-Covid, apuntalar las ratios de liquidez y consolidar el flujo crediticio para restablecer las cadenas de valor y las reestructuraciones corporativas que deja como secuela la Gran Pandemia parece haber desembocado en una fase de esplendor en la que vuelven a resurgir el pago de remuneraciones a los accionistas.

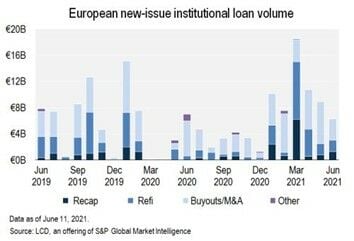

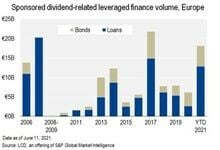

En especial, en Europa. Porque el volumen de las recapitalizaciones de dividendos desde enero hasta el 11 de junio en los mercados de capitales de la Unión ha alcanzado los 18.150 millones de euros. Esencialmente, a través de acuerdos de bonos de alta rentabilidad y productos financieros apalancados, según datos de la consultora LCD, que recoge S&P Global Market Intelligence.

Este fuerte impulso de los mercados en menos de seis meses ya ha movilizado más capitalización susceptible de convertir en dividendos que en los ejercicios entre-crisis. Es decir, a lo largo de la pasada década. Con la única excepción del ejercicio 2017.

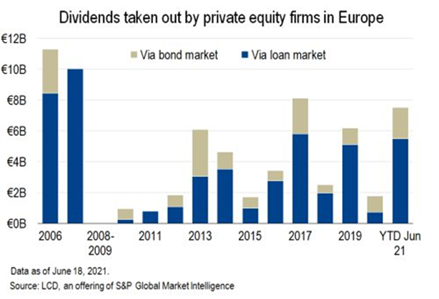

De hecho, el diagnóstico de LCD habla de un acopio monetario de 7.530 millones de euros para operaciones de desembolsos desde las carteras de inversión corporativas a 18 de junio. A tiro de los 8.150 millones que se desplegaron en todo 2017. Y a una distancia nada desdeñable de los 11.320 millones de 2006 o los 10.040 de 2007. Los dos años que antecedieron al credit-crunch y que marcaron el final del ciclo económico de largo recorrido previo a la quiebra de Lehman Brothers. “La habilidad de las empresas de este espectro, el europeo, para completar oportunidades de recapitalización ha sido -inciden desde la firma consultora- uno de los factores determinantes de su éxito en los mercados”. Hasta poder aventurar que se han convertido en el motor de la recuperación de los dividendos globales.

En un clima en el que, si la crisis sanitaria lo permite, “todavía surgen unos enormes nichos sobre los que consumar operaciones” y se mantiene una recolocación de las carteras de capital hacia compañías en negociaciones de reestructuración o que, tras atravesar los cuellos de botella de la falta de liquidez de 2020, exploran fórmulas de retribución anual a sus accionistas. O a través de activos que se han conservado en sus estrategias de inversión y que ofrecerán reparaciones vía bonos o acuerdos de financiación.

El dilema de muchas empresas persiste. Vender la firma por estar fuera del mercado para refinanciar deuda, reparar una porción de sus activos dañados con bonos convertibles y recuperar acciones preferentes.

En este juego, el acceso al crédito y la negociación de alianzas empresariales concluyen para apuntalar las opciones de recapitalización de dividendos en unos mercados con un precio del dinero próximos a cero y suficiente liquidez garantizada a medio plazo por los programas monetarios del BCE. “Pueden formalizar este tipo de operaciones dentro de unas plazas bursátiles que se mantienen dinámicas hasta el momento, pese a fluctuaciones puntuales o coyunturales” que dependen de la epidemia, admite un cargo directivo bancario citado por S&P.

El mercado de bonos, por ejemplo, registra un cierto periodo de ebullición que permite tácticas corporativas de pago de dividendos. La compañía óptica Alain Afflelou, con el respaldo de Lion Capital y CDPQ, ha ofertado 485 millones de euros en renta fija y variables para acumular 135 millones de euros de dividendos a través de acciones reembolsables. Mientras la firma de capital nórdica Norvestor sustenta una operación de la inmobiliaria residencial PHM Group Holding con la que ha creado un fondo dirigido a generar dividendos superiores a los 70 millones de euros.

Las operaciones esponsorizadas por sociedades inversoras para equilibrar cuentas de resultados o refinanciar deuda incluyen este año opciones de recapitalización destinada a dividendos. Pese a que las carteras no siempre aceptan todas las condiciones; sobre todo, porque dependen muy especialmente de acuerdos financieros que mantengan su dependencia crediticia futura.