“La inversión no es motivo de alarma en sí misma”, explica Bill Diviney, economista para EEUU del equipo de research de ABN Amro, “dado que la prima por plazo está deprimiendo actualmente los rendimientos de los bonos a largo plazo”. A su juicio, el “diferencial a corto plazo” parece ser un mejor indicador de las recesiones, y por el momento sugiere una probabilidad baja de recesión… pero tampoco la descarta.

El diferencial entre el rendimiento del bono del Tesoro de EEUU a dos años y el del bono a diez años se invirtió por primera vez la semana pasada, lo que provocó el temor de algunos participantes en el mercado de que la mayor economía estadounidense pudiera estar abocada a una recesión. En el pasado, la inversión de la curva de rendimiento ha sido un fuerte indicador adelantado de recesiones, con la idea de que es una señal de que el mercado está valorando un ciclo de recortes de tipos, que desencadenaría una contracción económica. De hecho, ha precedido a todas las recesiones de EEUU en los últimos 50 años en un plazo de los dos años siguientes.

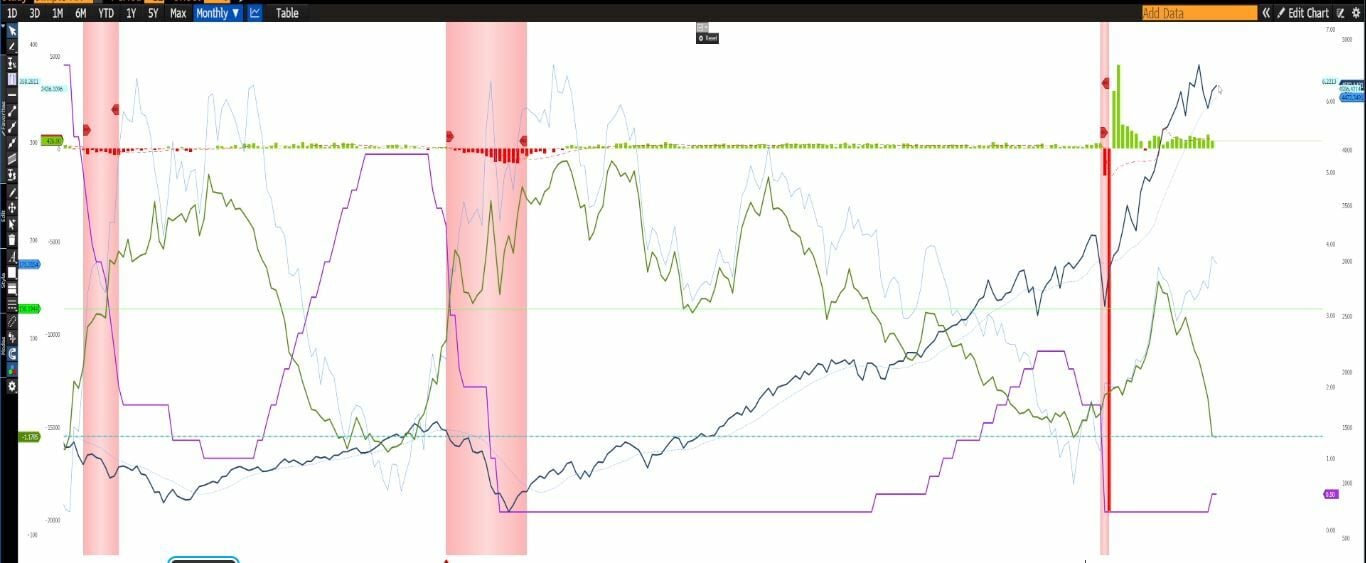

Curva de tipos de interés (línea morada) frente al S&P 500 (línea azul)

“Cuando estos indicadores nos alertan de que es el preludio de una recesión no es inmediato”, aclara en declaraciones a Estrategias de Inversión Roberto Moro, analista técnico independiente. “Transcurren unos meses hasta que sucede o incluso algún año”. A juicio de este experto, “sí creo que es el escenario que se va a producir, de una contracción o una recesión”.

La fuerte subida de la inflación, con unas tasas que eran ya elevadas el año pasado pero que se han acelerado a raíz de la invasión rusa de Ucrania, ha alimentado las especulaciones de que el banco central estadounidense acelerará la normalización de la política monetaria. La respuesta de los mercados ha sido una brusca caída en los precios de los bonos, con la consecuente subida de las rentabilidades (que se mueven de manera inversa).

Así, la rentabilidad del bono estadounidense de deuda a diez años ha subido por encima del 1,6%. A pesar de que son máximos desde 2018, el rendimiento del bono a dos años ha llegado por momentos a superar este umbral, (la temida inversión dela curva) si bien actualmente se encuentra ligeramente por debajo.

“Los inversores apuestan porque las subidas de tipos van a ser más agresivas de lo que hasta ahora nos han contado porque los condicionantes macroeconómicos así lo aconsejan”, analiza Moro, que pone el acento además no solo sobre los tipos, sino “sobre todo el ritmo de reducción de balance de la Reserva Federal, que va a ser más acelerado de lo que a la propia Reserva Federal le habría gustado contarnos”.

Sin embargo, Diviney avisa de que “hay un problema” a la hora de interpretar las inversiones de la curva de rendimiento en los últimos tiempos, y es la prima por plazo. Es decir, la compensación que los inversores exigen por el riesgo que supone mantener los valores durante un largo periodo. La prima por plazo ha estado deprimiendo los rendimientos a largo plazo durante al menos los últimos cinco años, durante gran parte de los cuales han sido negativos. “La explicación más plausible de la prima temporal negativa es la flexibilización cuantitativa por parte de los bancos centrales, que como política ha tenido el objetivo explícito de reducir los rendimientos de los bonos a largo plazo”, explica el analista de ABN. Esto “enturbia significativamente la señal de la curva de rendimiento”, porque sería más pronunciada en ausencia de estas políticas.

El diferencial a corto plazo

La curva entre los bonos a dos y diez años no es además el único indicador que puede servir para predecir recesiones. Un ‘paper’ publicado por la Reserva Federal en 2018 analizaba las distintas medidas de la curva de rendimiento y su valor predictivo de las recesiones. La conclusión era que el rendimiento implícito de la T-Bill a 18 meses menos el rendimiento actual de la T-Bill a tres meses superó estadísticamente a las medidas de la curva de rendimiento a más largo plazo en la predicción de recesiones.

Según apunta además Diviney, este indicador “tiene la ventaja de no estar sujeto a los mismos problemas de prima de plazo que tiene la curva de rendimiento a más largo plazo”. “Este llamado diferencial a corto plazo es ahora históricamente alto, es decir, no está cerca de la inversión, y sugiere un bajo riesgo de recesión”, explica el experto.

No obstante el analista de ABN Amro, el entorno actual obliga a una “advertencia importante” que no contribuye precisamente a aumentar la tranquilidad de los mercados: la inflación está muy por encima del objetivo de la Reserva Federal, y el mercado podría considerar que, incluso con una recesión, la institución no flexibilizaría la política, ya que su prioridad es devolver la inflación al objetivo.

El equipo de research del banco holandés no espera una recesión en EEUU como escenario base, pero sí una desaceleración. Además, recuerda que “el hecho de que el diferencial de rendimiento a corto plazo sea fuertemente positivo tampoco descarta una recesión”.