Los analistas consideran que los beneficios empresariales crecerán a un ritmo del 9% este año frente al aumento del 3% que acabamos de clausurar. Esta mejora se va a producir tanto por la mejora del tono económico, así como por el aumento de los carburantes. Esto va a permitir las subidas, ya que las valoraciones de la bolsa están por encima de la media histórica.

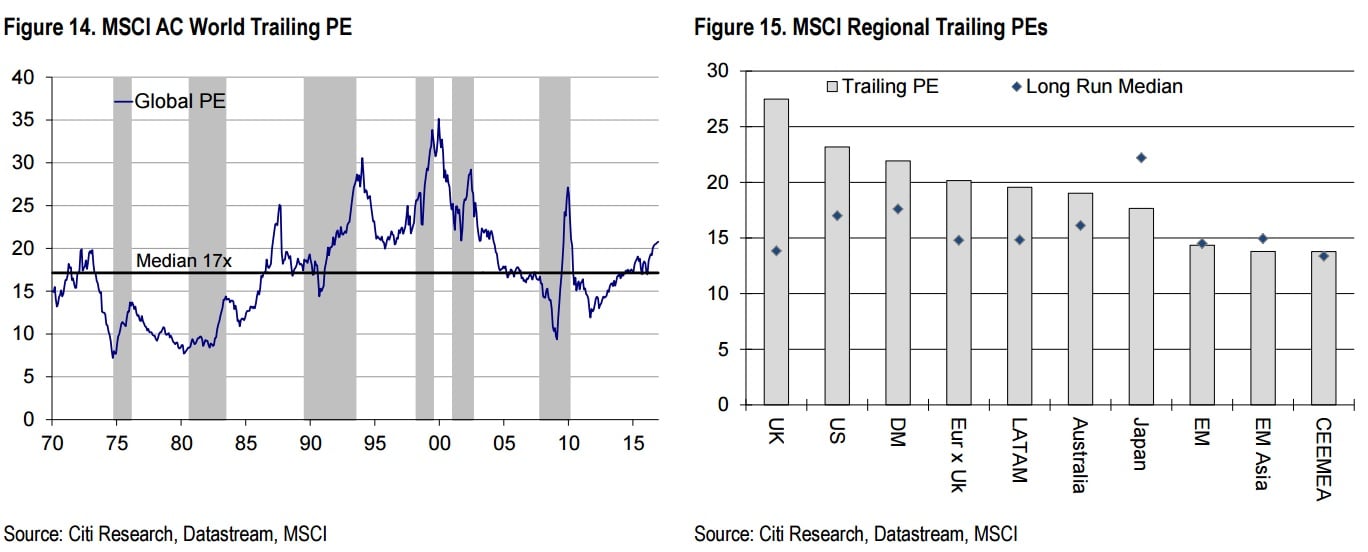

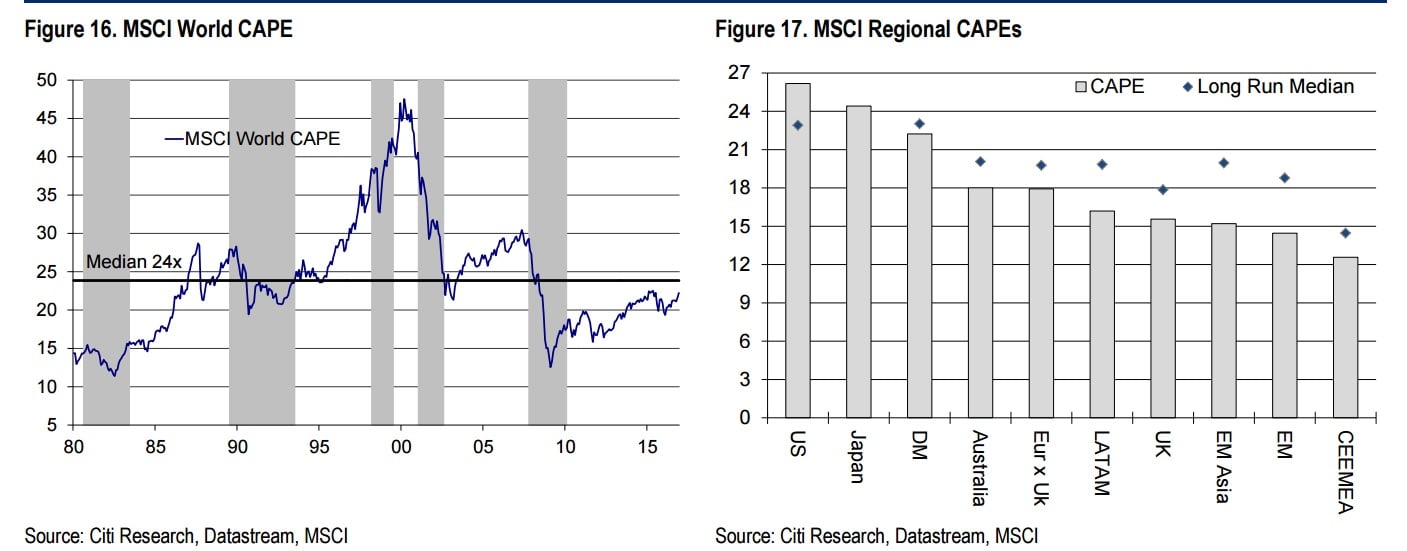

En estos momentos, la bolsa mundial cotiza a un PER de 21 veces, muy por encima de los mínimos de 12 veces de 2011 y superior también a la media histórica de 18 veces. En Estados Unidos estos múltiplos llegan a las 23 veces beneficios.

En la entidad han hecho los cálculos ajustando estas valoraciones a la evolución media de los beneficios en los últimos 10 años. El PER bajaría sería de 21 veces, inferior a la media de largo plazo de 25 veces. Estados Unidos sigue siendo más caro, al igual que Japón. La renta variable del Reino Unido y de los mercados emergentes aparece más barata bajo estos criterios.

Regiones

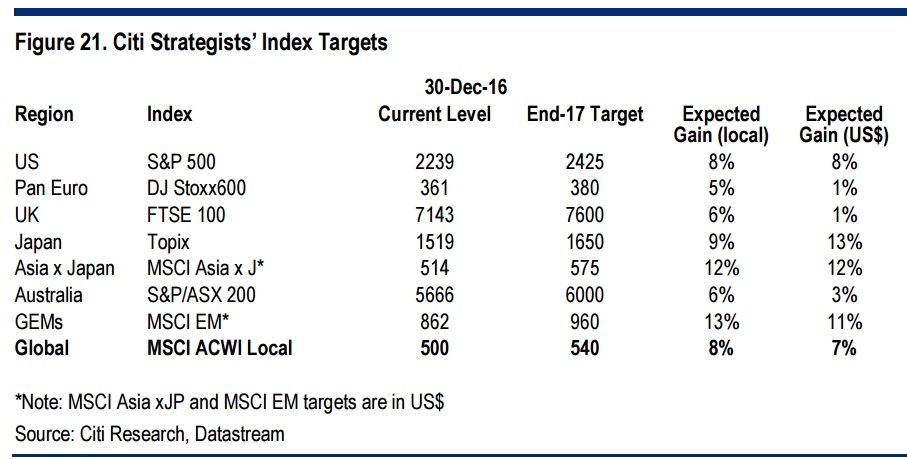

Explican en la entidad que “esperamos una subida del 8% en el MSCI AC World Index a final de año en divisa local. Esto supondría que el selectivo superaría la parte alta de su rango de cotización”. Los analistas son más optimistas con respecto a Japón y a los emergentes. Por otro lado, esperan subidas en Estados Unidos y Europa, aunque inferiores.

En Citi se mantienen neutrales ante la bolsa del viejo continente debido a la incertidumbre política a pesar de las atractivas valoraciones y el “momentum” económico.

En concreto aseguran que “la debilidad del euro puede beneficiar la rentabilidad de las compañías, las valoraciones son razonables y la mejora de los beneficios es mejor. Pero los riesgos políticos, sobre todo ante las elecciones presidenciales de Francia nos hacen mantenernos neutrales.” Por el contrario sobreponderan el Reino Unido.

En cuanto a Estados Unidos apuntan que “las elecciones presidenciales han impulsado a los mercados, sobre todo a las compañías con más exposición doméstica. Con todo –dice el estratega Tobias Levkovich- sospechamos que la buena evolución de la bolsa en el cuarto trimestre se ha comido todo el potencial para 2017. Estados Unidos parece caro comparado con otros mercados de renta variable. Cualquier recorte de impuestos corporativos puede beneficiar al beneficio, aunque la subida del dólar será un lastre. Por eso somos neutrales”, dicen.

Sectores

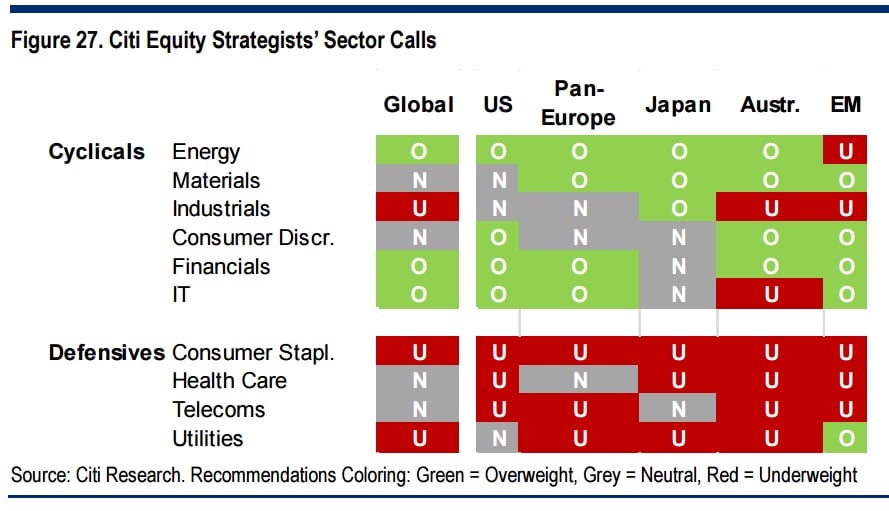

La mejora de los beneficios y la subida de la rentabilidad de los bonos americanos implican que en la entidad favorezcan sectores cíclicos frente a industrias defensivas. Sobre todo apuntan a los bancos. Por otro lado, consideran que el sector de la energía se beneficiará de un precio del petróleo más elevado.

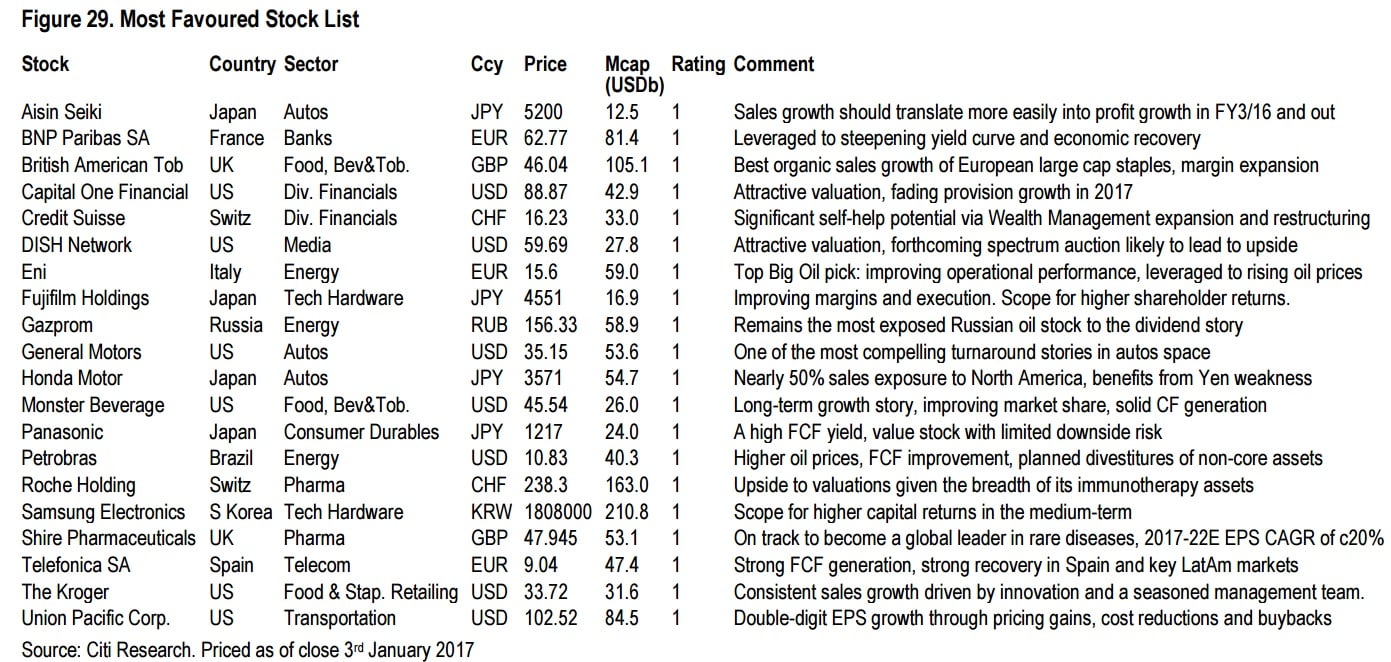

En cuanto a las compañías favoritas a nivel mundial, la lista aparece sin cambios y eso hace que Citi haya mantenido a Telefónica dentro de las compañías seleccionadas.

QUIZÁ LE INTERESE LEER:

“Así han cambiado los titanes de la bolsa”