La facturación mundial de la industria agroalimentaria rebasó en 2020 la barrera de los 6 billones de dólares tras registrar un incremento del negocio del 1,9%. Pocos sectores productivos pueden alardear de haber aumentado sus ingresos durante el ejercicio de la recesión sincronizada global provocada por la crisis sanitaria del Covid-19 y sus efectos directos sobre el consumo derivados de los confinamientos sociales y las hibernaciones de las economías.

El dato, preliminar, lanzado por Research & Markets, firma especializada en datos y análisis de mercados que, además, prevé una prolongación del dinamismo. Con una tasa de crecimiento del 7% este año, hasta totalizar los 7,52 billones de dólares en 2023. Asia, con una cuota de mercado del 42%, y Norteamérica, del 22%, seguirán dominando el escenario agroalimentario.

Sin embargo, las predicciones de sus analistas se amparan en la continuidad de la reconversión de sus empresas y en su capacidad de adaptación a los nuevos hábitos de los consumidores. “Numerosas compañías se han adentrado en los servicios manufactureros [en elevar la producción industrial de transformación de bienes agroalimentarios], una tendencia con un amplio margen de recorrido todavía, especialmente en latitudes como África -el espacio con menores tasas de facturación- y vienen incrementando el uso de ingredientes naturales y reduciendo el empleo de aditivos, conservantes y colorantes de índole artificial, ante la mayor preocupación de sus clientes por la salud”. Pizza Hut, explican los autores del informe, dejó de utilizar colorantes y estimulantes de sabor en EEUU en 2015.

Pero también por cambios productivos y de gestión relacionados con el cambio climático y la emisión de gases contaminantes de la industria. Incluso por el uso de productos de origen animal sin una certificación de un adecuado trato. Todos estos factores están modificando la forma y exigencias del consumo agroalimentario.

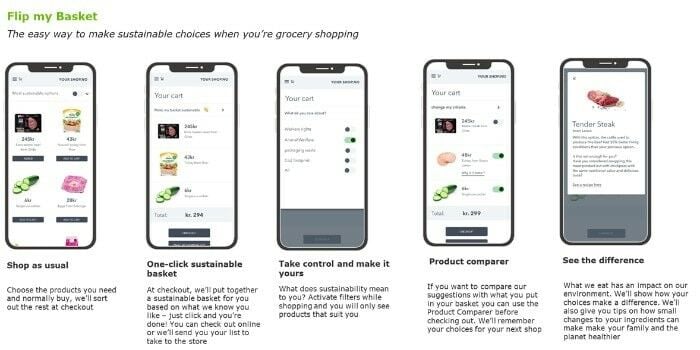

Además de la proliferación de las ventas online. Las plataformas telemáticas y markets places son ya las catapultas del negocio sectorial, cada vez más inclinadas a colocar sus catálogos de bienes y servicios a golpe de clic. Y que propicia el aumento de firmas locales. La sostenibilidad y los productos de proximidad van, pues, de la mano en el objetivo de incremento de la competitividad en el sector.

Las compañías agroalimentarias, pues, están acelerando sus parámetros de ventas éticas en una clara respuesta a los cambios de tendencia del consumo. Y el Covid-19 ha aumentado sus ritmos de reconversión. Al mismo tiempo que han tratado de superar las presiones sobre las cadenas de valor y sobre las infraestructuras que ha ocasionado a la práctica totalidad del sector privado la crisis sanitaria. En este sentido, el impulso hacia la digitalización, hacia la proliferación de sus ventas a través de comercio electrónico, ha dado con la tecla adecuada. Ofertas ecológicas con entregas inmediatas, vía telemática, a la puerta de la casa del consumidor.

Un informe de Coop Ethical Cosumerism, que ha monitorizado el consumo ético en Reino Unido en los últimos veinte años, destaca en su edición de 2020 que las ventas de huevos ha protagonizado la mayor subida de productos de alimentación en este país durante los nueve meses de pandemia del año pasado hasta registrar un 15,2% de ventas adicionales”; un alza que se ha trasladado a otras órbitas del negocio, porque las plantas productivas británicas aumentaron sus suministros de este producto en otro 11,4% y la tercera parte de sus firmas sopesan adquirir otras empresas rivales.

El 58% de los británicos respalda la involucración de las granjas locales en el proceso de producción y de ventas. Lo que da cuenta -dicen sus analistas- del creciente peso de los catálogos de bienes alimenticios de origen vegetariano. Un hábito que ya se había instalado antes de la epidemia en países como Alemania, que protagonizó el mayor consumo de productos de origen no animal en 2019 entre las grandes economías.

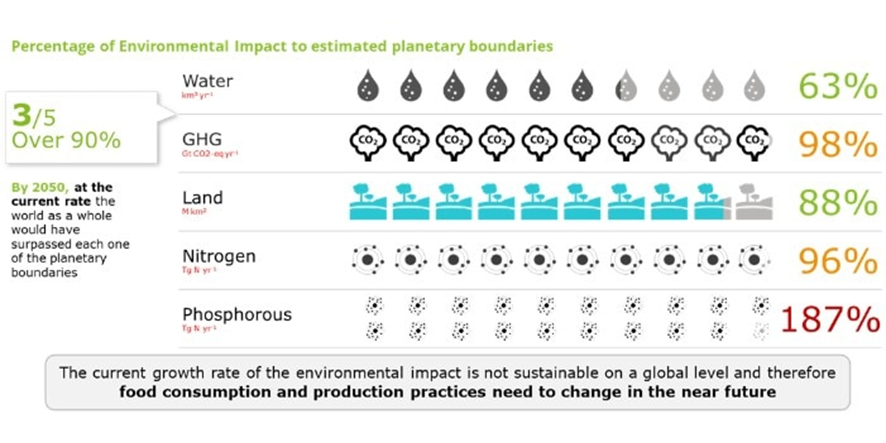

Mientras desde fundaciones como Humane Society han llamado a transformar de forma intensiva granjas productivas “en aras de reducir los riesgos de futuras pandemias”. La ONU, en concreto su agencia para la Agricultura (FAO), explican que las carnes y la leche son las responsables del 14,5% de las emisiones de CO2 a la atmósfera y señalan a la industria de la carne bovina, ovina y del queso como los máximos responsables de los gases metano del sector. La agricultura animal ocupa más del 70% de las tierras ganaderas y agrícolas del planeta.

El negocio agroalimentario con estándares éticos, pues, se instala cada vez más en el panorama internacional. El Chalmers Institute of Technology de Suecia asegura que sus granjas productivas de guisantes orgánicos superan en más del 50% el impacto climático respecto de sus centros convencionales y reclama mayores requerimientos regulatorios nacionales y globales en materia sostenible para poder combatir el cambio climático.

La visión del mercado coincide con este tipo de percepciones más sociales. Norbert Rücker, economista jefe de Investigación en Julius Baer, apunta a la alta complejidad en la que se mueven las empresas agroalimentarias. “Sopesan para el futuro una multiplicidad de factores”, entre los que la biodiversidad es el de mayor enjundia. Es un aspecto -dice- relacionado con el cambio climático, pero no necesariamente alineado con él. “Cada vez hay menos variedad de especies en el mundo, se contraen cada año, pero, al mismo tiempo, los hábitos de consumo y la actividad económica demandan más vínculos de productos ecológicos y de origen animal con certificación verde”.

La comida sostenible, pues, es altamente compleja, y precisa de una elevada interrelación de componentes y está sometida al ímpetu por el cambio climático y a las preferencias inversoras por negocios medioambientales. En parecidos términos se manifiesta Teni Ekundare, de la FAIRR Initiative, una red inversora que identifica y prioriza capitales ESG, con sede en Londres, quien explicaba hace escasas fechas en Financial Times, que “el sector alimenticio corre un peligro relativo de llegar a ser la próxima industria de gas y petróleo” de no limpiar sus activos de huellas de carbono.

Aunque los planes estratégicos de reconversión sostenible y digital ya brillan en ciertas firmas del sector. Por ejemplo, las compañías que producen hamburguesas sin carne aportaron el año pasado 200.000 millones de dólares al segmento cárnico de la industria.

Una oferta basada en estudios científicos y que han registrado altos niveles de integración de start-ups mediante el uso de células animales que eluden la utilización de suministros de granjas o sacrificios animales. Con acreditaciones de las pertinentes patentes, no solo sobre sus productos, sino también sobre sus salsas. Barclays anticipa que podría superar a la industria de carne tradicional a lo largo de esta década.

El sector cárnico mueve 1,4 billones de dólares anuales, el tamaño de la economía española. Gran parte de estas firmas están sostenidas con fondos de inversión bajo criterios ESG y en alguna de ellas, aparecen accionistas como Bill Gates o Richard Branson.

Algunas, además, se aproximan a la consideración de unicornios, empresas que facturan más de 1.000 millones de dólares anuales. Y a todas, en sus tácticas corporativas, les mueve el reto de reducir el coste del sistema agroalimentario a la catástrofe climática. La ONU calcula que es el responsable del 37% de las emisiones de gases de efecto invernadero.

Buenas perspectivas en el ciclo de negocios en ciernes

El diagnóstico 2021 del sector, con el impacto del Covid-19 sobre sus cuentas, de Deloitte ilustra otras predicciones vinculadas a la digitalización y el uso del e-commerce. Parte de una tesitura general para todos los sectores: recorte significativo del consumo y fuertes disrupciones de las cadenas de valor.

Pero, a diferencia de otros segmentos productivos, el agroalimentario se ha restablecido en sus mercados domésticos, logrando los mayores márgenes de beneficios de los años recientes. Hasta el punto de haber soportado -y elevado- los ingresos anuales.

Los expertos de esta firma de servicios profesionales inciden en una lectura de consenso en el mercado para sus empresas: deben acometer cambios a largo plazo para ajustarse al comportamiento y a las demandas de los consumidores. Después de que el coronavirus haya intensificado sus sistemas productivos hacia la transformación manufacturera. Para la industria, la reapertura de fronteras es esencial porque las materias primas agroalimentarias suministran la mitad de la capacidad de procesamiento de sus empresas.

Aunque también están en la obligación de asumir unas normas más estrictas, como las que se están implantando con el European Green Deal para conseguir la neutralidad energética, que afectará a sus transportes logísticos, que sólo en EEUU, suponen un trayecto medio de 1.500 millas desde la granja al plato.

También tendrán que vigilar los cambios en materia salarial, los controles migratorios y las exigencias sanitarias más estrictas aún sobre sus productos, tras el Covid. Pero -alertan- “están en la dinámica de esta reconversión”. Porque el influjo de la crisis sanitaria ha consolidado las preferencias de consumo por productos de alta calidad y respetuosos con el medio ambiente, pese a que sean más caros.

La cocina de autor en restaurantes o las elaboraciones propias de platos han hecho repuntar la demanda de bienes y servicios manufacturados frescos, saludables, libres de aditivos y con un toque original. Para los cuales, el e-commerce es el vehículo idóneo. En EEUU, las ventas online de alimentación saltaron en un 12,4% durante las sucesivas cuarentenas sociales. La llave del futuro para las empresas de alimentación es “la rápida adopción del FoodTech, de la digitalización y de los ecosistemas de venta online”, recalcan en Deloitte.

De forma más precisa, los expertos de Deloitte insisten en que estas tendencias son un abanico de oportunidades, parte de la solución antes y después de su tránsito hacia el ciclo de negocios post-Covid.

Por ello, recomiendan a las compañías del sector que personalicen sus catálogos de nutrición. Hacia el público infantil, los mayores de edad o los atletas, por ejemplo, adoptando instrumental tecnológico y de Big-Data, aplicaciones de asesoramiento nutricional o de dietas personalizadas. Con un soporte de plataforma digital, esencial para formalizar ventas y para una adecuada captación de las tendencias de consumo. En segundo término, políticas responsables de producción y gasto para encauzar sus cadenas productivas a la seguridad sanitaria y al control de emisiones de CO2 y alinearlas con sus objetivos de biodiversidad, neutralidad energética y en materia de reciclaje o de ahorro en el uso de agua. “Cualquier iniciativa de economía circular significará minimizar pérdidas y reponer flujos de negocio”.

En tercer término, aconsejan digitalizar toda la cadena de valor. Las tecnologías 4.0 -desde la Inteligencia Artificial (IA), hasta el Smart Data, pasando por métodos blockchain, la robotización o la instauración de mecanismos de precisión en granjas y centros de producción- son sinónimos de incrementos de productividad. “El concepto de compañía biotecnológica global en el sector agroalimentario es la mejor definición de impulso digital de sus empresas”. Porque sus activos tecnológicos -desde la recolección de datos, a su gestión y análisis- permiten su transformación en decisiones tangibles y óptimas para elevar el censo de clientes y fidelizar a los consumidores habituales; dentro de los necesarios parámetros de confidencialidad.

Finalmente, los expertos de Deloitte recomiendan un ecosistema orquestado capaz de conectar a todos los agentes económicos involucrados, desde los granjeros y ganaderos hasta el estadio final, los restaurantes, movilizando operadores financieros, inversores y accionistas en el diseño de plataformas digitales que optimicen la producción, impulsen la actividad económica de todos los segmentos sectoriales y contribuyan a generar un clima social y medioambiental propicio al desarrollo del comercio.

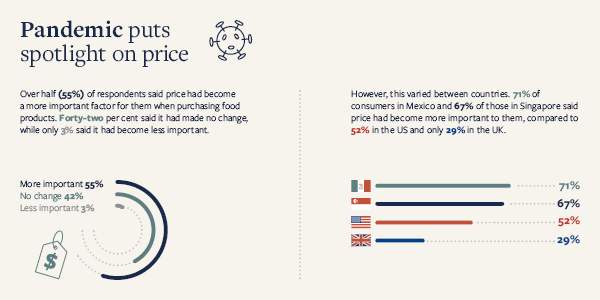

Una macroencuesta de la empresa alimentaria Palsgaard rubrica este cambio de tendencia y de hábitos. Entre 167 investigadores de todo México, singapur, Reino Unido y EEUU. A finales de la pasada primavera, cuando se levantaron los confinamientos sociales. El 55% de sus respuestas señalaron el factor precio como el más determinante para impulsar la actividad durante la Gran Pandemia. Tras poner los primeros paños calientes sobre la falta de liquidez y los quebrantos en las cadenas de valor. Así lo certificaban el 71% de los análisis de consumo en México, el 67% en singapur o el 52% en EEUU. Aunque sólo un 29% en Reino Unido.

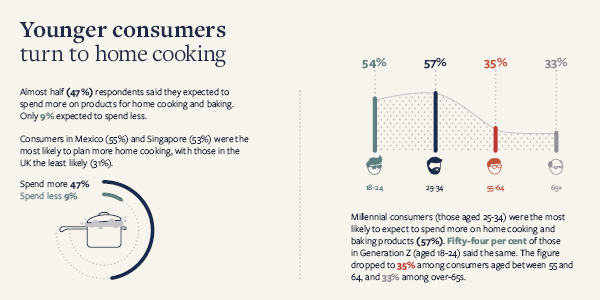

Aunque el paulatino repunte de las ventas, tras el ajuste de precios, tuvo un canal prioritario, y predominante, el e-commerce. Cuatro de cada diez consumidores de estos cuatro mercados se decantaron por incrementar su cesta de la compra online. Con gasto por encima de la tarifa que, de promedio, gastaron antes de la crisis sanitaria. Una tendencia que ha calado especialmente entre los jóvenes. Más del 47% admitía haber elevado su factura de bienes de alimentación para realizar cenas o encuentros culinarios en casas privadas. Y, sobre todo, entre los millennials; es decir, entre la capa social entre 25 y 34 años, con un 57% de aceptación de adquisiciones online.

Aunque también entre la denominada Generación Z (18-24 años), con un 54%. Aunque la tasa se retrae entre los consumidores de entre 55 y 64 años que, sin embargo, lo empleó en un 35%.

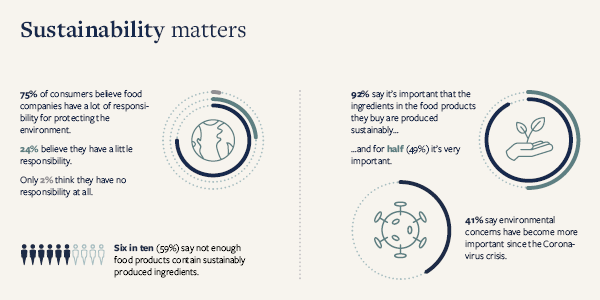

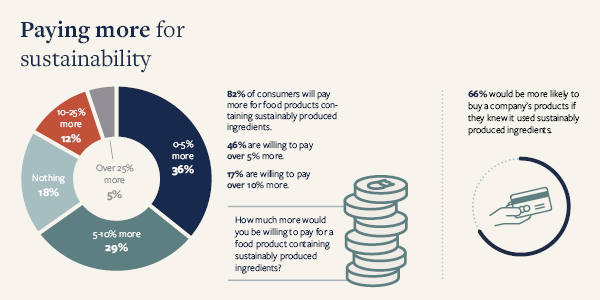

Los asuntos medioambientales también están calando entre las preferencias del consumidor. El 75% considera que las empresas agroalimentarias deben eliminar sus huellas de carbono en los procesos de producción. Y el 92% que deben emplear productos sostenibles en la elaboración de sus ofertas de mercado. Asunto que entienden es de responsabilidad exclusiva de cada firma. Porque los consumidores están dispuestos a aportar su cuota. El 82% pagaría más por productos respetuosos ecológicamente.

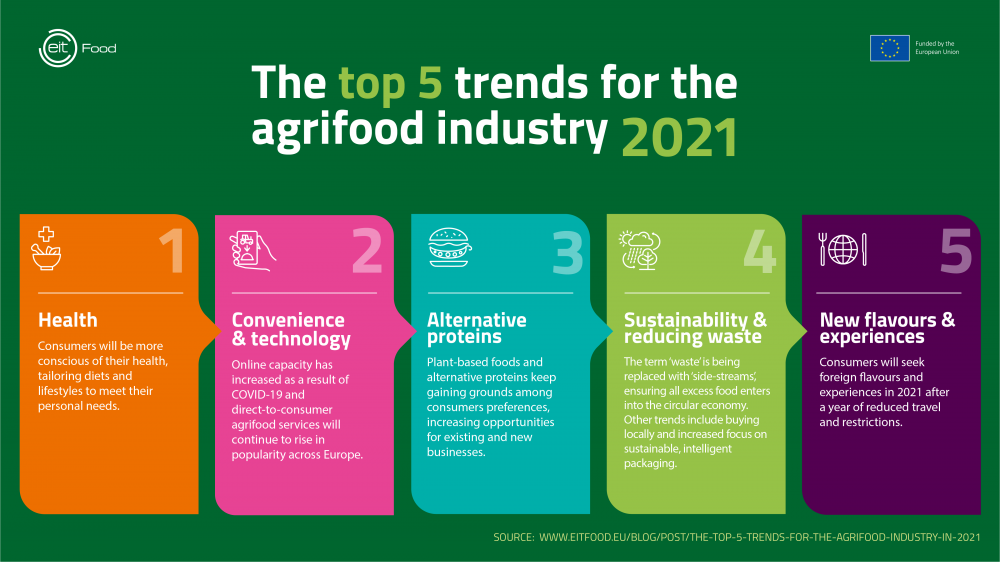

Desde el European Institute of Innovatión and Tecnology (EIT) se determina la hoja de ruta a la que el sector debería adecuarse para asumir los criterios ecológicos y sociales que demandan los clientes. En especial, los más jóvenes. Pero también los de mayor edad. Y que tienen en la sostenibilidad, la neutralidad energética y la digitalización de las plataformas de negocio y venta. Precisamente las pautas del cambio de patrón de crecimiento marcado por la UE para los años venideros y al calor de los fondos de recuperación.

La mayor concienciación por la salud, la convivencia tecnológica con los mercados, la alternativa ecológica de productos alimenticios, la sostenibilidad y la reducción de gastos y las experiencias innovadoras en materia colinaria marcarán los derroteros de la industria esta década.

Annick Verween, del EIT, explica la trascendental decisión de las autoridades gubernamentales de dar protección especial y urgente a este sector al inicio de la epidemia y resalta que para las startups y firmas tradicionales “este cambio de paradigma supone una ventana de oportunidades para la que se necesita que aporten una mayor visibilidad y transparencia por sus avancen en materia de salud y sostenibilidad”.

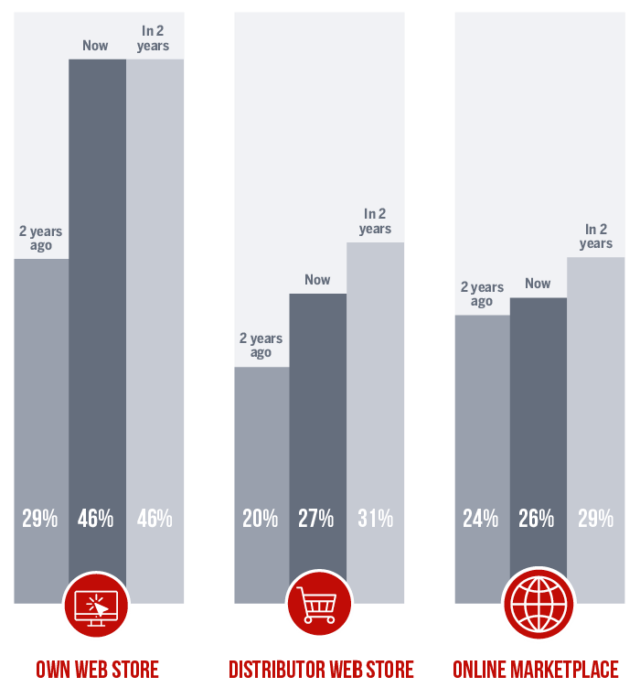

La plataforma de servicios de e-commerce Sana explica que el pasado ejercicio, el 31% de los consumidores estadounidenses de productos alimenticios declaró su intención de perpetuar sus compras por canales online tras la epidemia. Veinte puntos por encima de las preferencias que manifestaron antes del Covid-19. Denise Castillo, analista de esta firma, asegura que el comercio electrónico vivirá un repunte global de ventas agroalimentarias en todo el mundo del 20% para 2025. Diez veces más que los registros alcanzados en 2016. Y que las empresas del sector están en plena reconversión para adaptar estos métodos digitales a las demandas del consumo.

Para llevar a cabo este reto, deberán prever las consecuencias regulatorias dirigidas a reforzar la seguridad de los alimentos y sus sellos de sostenibilidad y la adopción de modelos de economía circular, con los que retener valor, reducir gastos y acelerar los tiempos de entrega.

También sus ratios de eficiencia y transparencia, enfocados a la trasmisión de información sobre la manufacturación de sus productos, el origen y tratamiento de sus elaboraciones o las condiciones de conservación de sus inventarios.

Para Castillo, todo ello requiere de un instrumental digital adecuado. “Sistemas que gestionen la información y los procesos de negocios para mejorar su posición en el mercado”. Porque las plataformas online y los bienes agroalimentarios pueden ir perfectamente de la mano. Amazon y su servicio sectorial de entrega de productos de primera necesidad, principalmente alimentos, es un ejemplo claro de este cambio de comportamiento del consumo en el que la sincronización de los servicios es la piedra angular y la inmediatez, el objetivo a perseguir. El B2B e-commerce está en boga. Y continuará estando en el futuro. “Gracias a la mayor sofisticación de las redes digitales y al incremento de los consumidores online”.

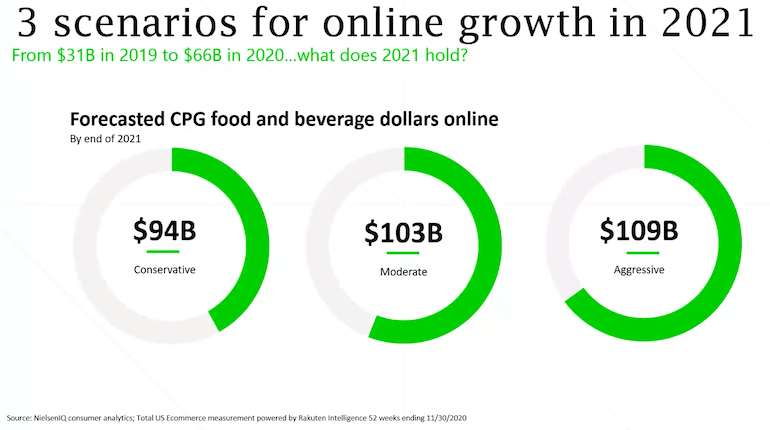

En EEUU, Nielsen calcula que en 2020 se duplicó el uso de compras online, hasta superar el billón de dólares. La firma de análisis de mercado confía en que la industria agroalimentaria sea una de las que más se beneficie de este hábito, porque el 55% de los estadounidenses realizaron compras periódicas de estos bienes.

Pero, además, cita también la explosividad registrada en el B2C, donde las operaciones de suministro y venta al por mayor y de servicios manufactureros se dispararon también con la epidemia. Fenómeno que ya aconteció en 2003 con la primera oleada de virus SARS, cuando Alibaba se encargó de conectar la demanda de bienes de la industria de la agroalimentación estadounidense con las empresas suministradoras chinas.

Su plataforma de e-commerce llegó a añadir ese año 4.000 nuevos miembros y miles de empresas por día, con lo que el crecimiento de la compañía superó el 50% ese ejercicio. Los expertos de Nielsen auguran que las ventas online del sector rebasen los 100.000 millones de dólares este año.