China, tipos, dólar… grandes vientos de cara para el oro en los mercados de materias primas internacionales. Aunque, como vimos el mismo lunes de esta semana la tensión se sigue palpando por la incertidumbre que viven ante cualquier acontecimiento las bolsas mundiales, el oro, aunque ha recuperado algo de brío ha dejado sentir en su cotización los descensos en los últimos días por esos factores.

La política más agresiva, más hackish como señalan los mercados financieros, con un presunto, pero ya puesto sobre la mesa endurecimiento de la subida de los tipos de inmediato en mayo y con recorrido además de cuantía en junio, tensa todo, incluso el precio del oro, que ve además como la fortaleza del dólar merma su recorrido alcista que se aleja cada vez más de la cota de los 2.000 dólares por onza.

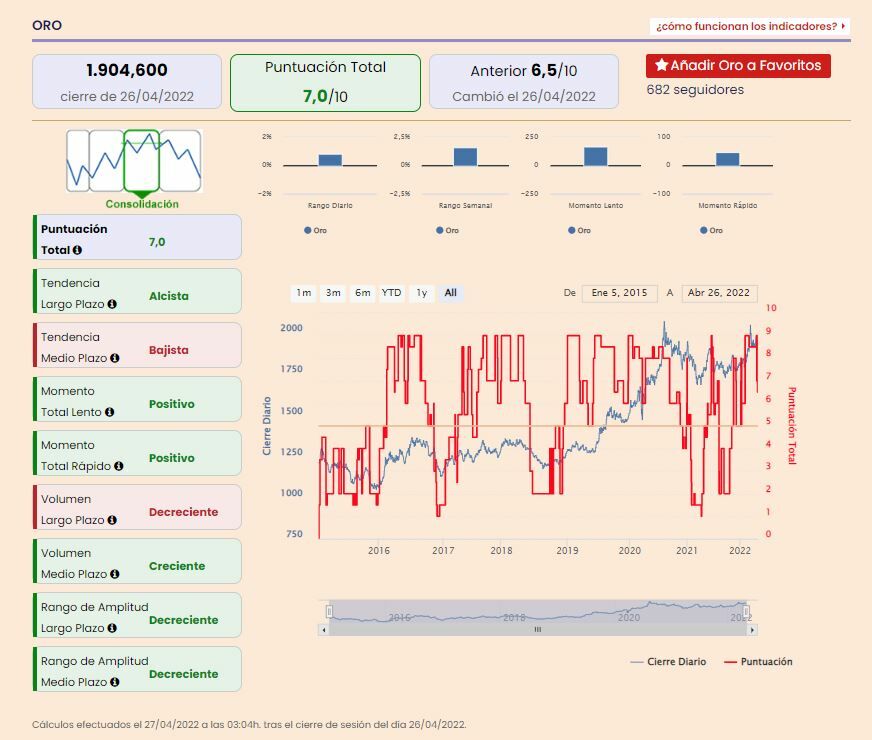

En su gráfica de cotización contemplamos como el oro no llega a consolidar niveles y cede casi un 4% en los cinco días precedentes que se convierten en caídas en el último mes del 2,83%. En el trimestre vemos avances del 3,53% mientras minimiza las alzas anuales al 2,86% que, en interanual alcanzan el 5,67%.

Desde Julius Baer su analista Carsten Menke considera que “los temores sobre las subidas de tipos se imponen en el mercado” ante la fuerte sensibilidad que experimenta el metal precioso al endurecimiento de la política monetaria, que, además, aumenta el coste de oportunidad de tener en cartera lingotes que no generan rendimientos, mientras se impulsa el billete verde, a pesar de la incertidumbre global reinante.

Con otra piedra en el camino: China y la proliferación de cada vez más casos en Pekín de Covid que pone en alerta de nuevo posibles problemas para el mayor exportador mundial y su efecto en el comercio mundial y en la cadena de suministro. Todos estos factores recortan su recorrido, que ha marcado incluso, antes de repuntar a la cota de los 1900, sus niveles más bajos desde febrero.

De esta forma desde Julius Baer consideran que la expectativa no es alcista en el oro a tres meses vista, con un precio objetivo que marcan en 1.850 dólares la onza, porque consideran que el oro, ahora mismo, es bastante caso como activo refugio. Según su analista Menke “pensamos que las presiones inflacionistas están a punto de disminuir y eso debería eliminar parte de la demanda de refugio seguro que hemos visto para el oro”.

Pero todo dependerá de la evolución de varios factores a partir de ahora. Hoy mismo, con el dato preliminar, el primero de los tres que lo componen sobre el comportamiento de la primera economía del mundo, la americana en el primer trimestre del año. Se espera un fuerte retroceso, tras la gran recuperación del cuarto trimestre del pasado ejercicio, cuando creció un 6,9%. Desde Reuters estiman un crecimiento de apenas un 1%, lo que marcaría el aumento en Estados Unidos de su PIB de menor cuantía desde la recesión que se produjo por el Covid en 2020.

De momento las previsiones de Goldman Sachs muy favorables al repunte del oro en el presente ejercicio se mantienen: 2500 dólares la onza, ante la desaceleración de la economía mundial. El incremento en las materias primas y la inflación y la mayor imposición, por una duración de la guerra larga, de las sanciones a Rusia.

En cuanto a los indicadores técnicos que marca Estrategias de Inversión, el oro pasa de alcista a modo consolidación con avance de medio punto para registrar los 7 de puntuación total frente a los 10 posibles para el activo más capitalizado del mundo, con 12,114 billones en el mercado.

Así su tendencia alcista a largo plazo contrasta con la bajista a medio, con momento total, positivo, tanto rápido como lento para el oro. Mientras, el volumen de negocio se muestra mixto, decreciente a largo plazo mientras que se muestra creciente a medio y la volatilidad mejora, con lo que, en sus dos vertientes, a medio y largo plazo se muestra decreciente para el oro.