La electricidad se apresta a ejercer su hegemonía como principal fuente de energía en la industria del transporte y la automoción. Aunque el reto de este poderoso sector productivo es mayúsculo, está en la misma longitud de onda que la ambiciosa y recién estrenada política de neutralidad energética impulsada por Europa, el primer continente que declara un objetivo de emisiones cero en 2050. Al igual que con otros New Green Deals con fechas y límites temporales más etéreos que fluyen por latitudes ajenas al mercado interior de la UE. Sin embargo, el sector vive un momento efervescente. Conocen la predilección de las autoridades políticas por una movilidad eléctrica desde el inicio de la década pasada. Y disponen de la tecnología avanzada para transformar sus cadenas de producción. Pero aún deben buscar el equilibrio que requiere este desafío para, por ejemplo, confeccionar con celeridad una demanda energética suficiente, fluida e idónea en los sistemas de transmisión y distribución de sus motores electrificados. Con objeto de no trasladar a los consumidores un precio excesivo por adquirir, primero, y conducir, después vehículos eléctricos, aseguran Asnhuman Sahoo y Daran Mistry, de Boston Consulting Group.

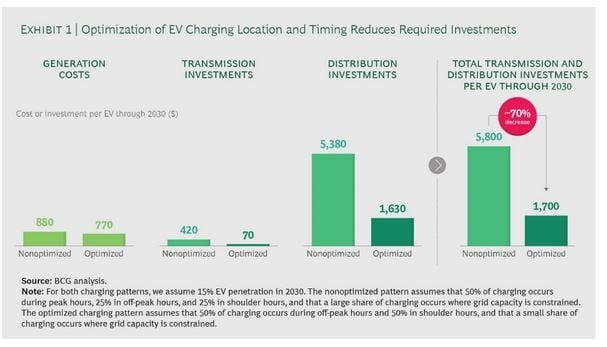

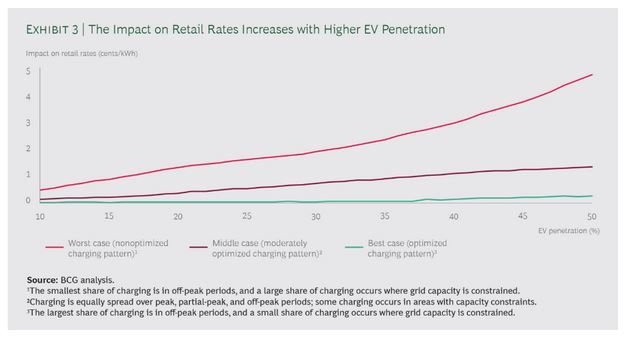

En la actualidad -dicen, a partir de un modelo prospectivo que contempla ingresos y los costes y mide el impacto en los precios minoristas de estos vehículos- un fabricante con entre 2 y 3 millones de clientes, “tendrá que invertir entre 1.700 y 5.800 dólares por vehículo eléctrico en actualizaciones técnicas de sus redes” hasta 2030 para hacer rentables -y competitivos- los precios de venta y del uso de la energía eléctrica. A cambio, el pastel de beneficios será suculento porque los expertos de BCG auguran que en 2030, la amplia variedad de EV (vehículos eléctricos) -tanto los llamados full hybrid (híbrido fuerte), capaces de arrancar y moverse sólo con energía eléctrica, los mild hybrid (o híbridos suaves), cuyo sistema eléctrico tan sólo es capaz de asistir al motor térmico, pero no tiene potencia suficiente como para impulsar en solitario al vehículo, los híbridos enchufables o el eléctrico con batería- supondrán entre el 50% y el 60% de los coches de nueva matriculación y entre el 21% y el 27% de los vehículos comerciales ligeros. Y, dentro de ellos, los híbridos enchufables y los eléctricos con batería acapararán entre el 20% y el 30% de las ventas de coches nuevos y entre el 7% y el 12% de los comerciales, pesados o ligeros. Dos datos que, en perspectiva, invita a pensar que la oferta con mayores capacidades y rapidez de carga y mayores tiempos de autonomía será la que se lleve la mayor parte de la recompensa.

La optimización de la eficiencia energética, pues, será un factor esencial para poner el VE en el pedestal del mercado a lo largo de esta década. Es decir, la calidad de los sistemas eléctricos de los vehículos y la contención de costes, tanto de fabricación como de consumo final. Al igual que la red de recargas. Otro asunto prioritario, que no depende del sector de la automoción. Sino de empresas energéticas, asociaciones empresariales y gobiernos, cuyas administraciones deberán promover, impulsar, apoyar y facilitar un modelo de infraestructuras adecuado a la demanda del coche eléctrico y a la oferta del parque móvil en funcionamiento. Porque el crecimiento de la electrificación guardará una correlación directa con la movilidad y, en consecuencia, con el afloramiento de oportunidades significativas para las marcas automovilísticas, explican Sahoo y Mistry. Todas ellas, inmersas en este proceso de reconversión de sus modelos en mayor o menor intensidad.

Este doble reto requiere de nuevas inversiones en tecnología. De avances en eficacia. Porque la previsión de que, en 2030, los VE superen en ventas a los coches con motores de combustión se han mantenido en el último trienio. El sector debe aprovechar la predisposición de los gobiernos de incentivar la economía verde y, dentro de ella, la renovación de la flota de vehículos, donde la electricidad es la gran apuesta. Una adecuada planificación de ayudas “siempre juega un papel importante a la hora de reducir los costes para fabricantes y consumidores”, aseguran en BCG. Como también un acervo regulatorio adecuado, que permita el dinamismo industrial y procure, al mismo tiempo, una reducción de las emisiones. “El equilibrio en este terreno es crucial” dicen en otro estudio Xavier Mosquet y Aakash Arora, también de esta firma consultora, en el que se hacen eco de un tercer elemento nuclear, la ampliación del tiempo de autonomía energética de las baterías, “el factor que más claramente determinará el grado de satisfacción de los clientes” de los VE.

Las 29 mayores marcas automovilísticas del mundo (Original Equipment Manufacturer, OEM) tienen en marcha planes de inversiones hacia sus producciones de coches eléctricos superiores a los 300.000 millones de dólares para la década que acaba de comenzar. Todas ellas, con visos de poner en el mercado la mayor parte de los 400 modelos en los que operan sus unidades de producción en 2025. Sobre la noción del well-to-wheel, de recorte de emisiones en el ciclo de vida del vehículo, desde su fabricación hasta su salida del parque móvil. Con el punto de mira en el 2023, cuando las fuerzas del mercado dictarán libremente las ventas de VE. “Hasta entonces, mantener la tendencia ecologista en la industria requerirá de impulsos de cooperación entre los sectores público y privado”, alertan en BCG.

Software, el otro desafío tecnológico

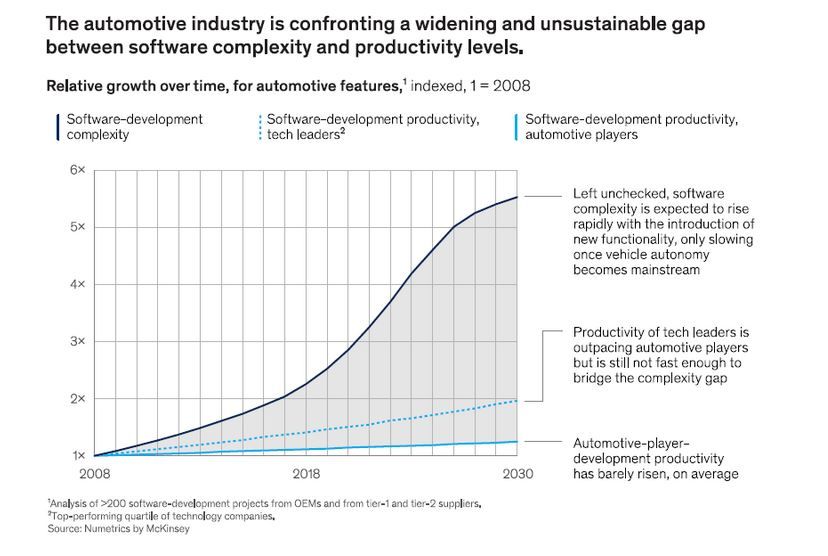

La innovación tecnológica en la industria automovilística está transitando desde las novedades en el hardware de la fabricación de coches a la creación de plataformas de software. Enfocadas a la seguridad y la movilidad del transporte por carretera. Es el otro gran reto tecnológico que ya está operativo entre las grandes marcas del sector y que incluye sistemas de infotainment o de información y entretenimiento, de autodiagnóstico o GPS por satélite, entre otros avances, con un marcado cariz intuitivo, estructuras electrificadas y, por supuesto, unas directrices de conducción automática altamente seguras, explican en la consultora McKinsey. Ryan Fletcher, su socio global para la industria de la automoción, lo matiza de forma elocuente: “serán menos dependientes del ingenio mecánico y más de la calidad, ejecución e integración de los sistemas de software avanzados”. Un cambio de paradigma que “está ocurriendo a un ritmo frenético en las multinacionales y en otras firmas del sector, principalmente las de la industria auxiliar” y que exigen “enormes costes de integración y actualización para contentar las expectativas de los usuarios” de vehículos eléctricos, que esperan sistemas de conducción asistida (denominados ADA’s) de altas prestaciones, y que “ya se están montando en las cadenas de producción”.

Esta nueva generación de coches, con una arquitectura de software compuesta por varios dominios, y que requiere de cientos de componentes funcionales en cada prototipo y en la nube, requiere aplicaciones geográficas y telemáticas capaces de interactuar con el usuario. En definitiva, una multiplicidad de material informático, con variedades idiomáticas y sistemas operativos capaces de proporcionar un elenco de servicios enfocados a una conducción integral. Originariamente, han sido recabadas desde la industria aeroespacial. Pero, en la actualidad, se nutren de firmas manufactureras del sector de la automoción, que han ideado metodologías de integración de sensores de transmisión de datos, cámaras y equipamiento audiovisual o chasis inteligentes. La interacción integral supone entre el 30% y el 50% de los avances tecnológicos digitales que está desarrollando el sector. Enfocados a la compatibilidad plena. Aunque, por encima de todo, a la seguridad. Es decir, a una conectividad con bajas -o nulas- vulnerabilidades. En especial, en el ramo del coche autónomo. Pero, en general, en aspectos como el acceso bajo contraseñas al vehículo, los sistemas de frenado o mecanismos antirrobo o las conexiones WIFI. Al igual que en otros segmentos de vehículos. Como los impulsados por gas, cuyos motores generan exceso de calor, lo que exige métodos de inhibición de su combustión interna.

Factores exógenos al sector

Sin embargo, los avances hacia la movilidad eléctrica rodada también quedan a expensas de una serie de factores estratégicos. Uno de ellos es la creciente predilección de los usuarios por los coches compartidos. Fenómeno que no resulta ajeno a casi ningún segmento productivo de las economías. Pero que puede dañar la demanda de vehículos. “Los servicios ligados al consumo colaborativo y, en particular, en el mercado de coches, están reemplazando la inclinación de los conductores por la adquisición en propiedad de los mismos, especialmente en áreas con altas densidades poblacionales”, asegura el FMI en un diagnóstico reciente que entronca con algunas informaciones como la aparecida en Wall Street Journal en la que se avanza que la popularidad de la compra de vehículos en grandes ciudades de países industrializados “ha pasado a mejor vida”. “Muchos consumidores -enfatiza el Fondo Monetario- están adoptando una actitud de esperar y ver (wait and see) retrasando decisiones de adquisiciones de vehículos a la espera de comprobar los avances tecnológicos que ofertan y la capacidad productiva de los prototipos de origen eléctrico y sus catálogos de servicios digitales”. Y pone como muestra un botón ajeno a las potencias industrializadas, China, donde “el mercado de la automoción, pese a la constante saturación de sus principales capitales, el boom de sus sociedades urbanas, el incremento de las rentas personales y los incentivos fiscales para la compra de vehículos no contaminantes”. Las ventas de coches cayeron un 12% en 2019. Una visión que comparte Frank Chu, de McKinsey, para quien, en la sociedad china, “los coches han dejado de concebirse como un bien duradero”, lo que “está afectando a la demanda”. Pese a que, en la pasada década, el sector automovilístico del gigante asiático creció a una media del 15% anual y totalizó el 70% del dinamismo global de la industria del automóvil en este periodo. Desde 2012, China es el mayor mercado del mundo, por encima de EEUU. Chu achaca este deterioro también a la pérdida de vigor del segundo PIB del planeta. Pero alerta de que la era automovilística 2.0 en China se ha emprendido con tantos riesgos como oportunidades.

Sin embargo, en Europa, la predilección política, industrial y civil por el coche eléctrico está en máximos históricos. De hecho, las grandes marcas germanas -entre las que se incluyen BMW, Daimler y Volkswagen (VW)- van a gastar 45.000 millones de dólares en producir EV’s en los tres próximos ejercicios, según avanza VDA, una de las asociaciones del sector. Mientras la UE, como recuerda un estudio de Business Insider Intelligence, ha implantado una agresiva política a diez años de recortes de CO2, que exige a las compañías automovilísticas reducción de emisiones del 38% entre 2021 y 2030. Con el coche eléctrico como piedra angular de la reconversión industrial. Las marcas alemanas se mueven en torno a una trilogía de objetivos para cumplir los criterios de la UE -baterías, I+D+i y producción- en el desarrollo de sus planes de inversión tecnológica.

En el terreno de las baterías, la industria atraviesa una senda sinuosa. Su coste productivo es el auténtico escollo en el camino. Porque impulsan el encarecimiento del vehículo, aún en precios superiores a los de los coches tradicionales. Demandan un alto abastecimiento de cobalto, con altas tarifas y controversias y dificultades de extracción. Daimler, por ejemplo, está explorando vías para instalar baterías con menos dosis de este material. Porque sus cálculos hablan de que tendrían que emplear 23.000 millones de dólares en ellas hasta 2030 para suministrar el motor de sus vehículos eléctricos a demanda. Mientras que BMW ha formalizado contratos con firmas chinas por valor de 1.200 millones de dólares en 2019 para acaparar baterías. En paralelo, las marcas germanas sopesan participar en el mercado de los puntos de recarga. Como lo hacen ya multinacionales como Tesla, que han entrado a adquirir participaciones en las redes de varias compañías eléctricas. Porque los fabricantes de coches también están electrificando sus plantas de producción para dejar limpias sus huellas de descarbonización. Daimler está construyendo seis centros fabriles en Europa bajo estas directrices; específicamente para coches eléctricos. Y algunas de ellas, lo hacen en colaboración. BMW y Porsche trabajan juntos en la creación de prototipos de carga que sean tres veces más rápidos que los que emplea Tesla. Del mismo modo, inyectan capital en innovación. Con objeto de abaratar el precio final y de facilitar las demandas de interconectividad de los futuros usuarios del coche eléctrico. Más de la mitad de los que circulan por las carreteras de los socios occidentales de la UE son made in Germany. Aunque sólo el 16% de los VE estadounidenses, donde un BMW i3 rebasa los 44.000 dólares en EEUU y el Porsche Taycan, por encima de los 130.000. Lejos de los 29.000 de la versión eléctrica del Leaf, de Nissan de 2019 o de los 40.000 de los modelos KIA. Parte de las novedades tecnológicas de los emporios alemanes se destinan a su potente mercado exportador. Sobre todo, al americano. Después de dos ejercicios de merma de su capacidad de venta en terceros mercados.

La carrera por encontrar baterías más autónomas y menos caras ha comenzado, en cualquier caso. No sólo para el sector automovilístico. También para el de la telefonía y otros segmentos del transporte de personas o mercancías como trenes y aviones. En la actualidad, hay planes de inversión globales que superan los 1.000 millones de dólares en la búsqueda, según PitchBook, una firma británica de investigación tecnológica, en busca de un suministrador eléctrico capaz de incrementar energía en un 40%, abaratar costes y revolucionar la industria con una segunda generación de baterías de litio que startups como Advano ya tiene avanzada. Y que incorporan otros materiales como el silicio. “Es la solución, sin este recurso no hay alternativas”, explica el fundador y CEO de Advano, Alexander Girau. En consonancia con los avances que, con este mineral, y en este campo, están realizando las empresas de nanotecnología.

Otro asunto espinoso es el de la regulación. El Banco de España lo acaba de advertir. “Las dudas e incertidumbres normativas han causado las caídas de ventas de vehículos” sin que se atisbe, enfatiza el organismo regulador, un viraje lo suficientemente contundente para reemplazar el actual parque móvil español hacia los coches eléctricos. Los expertos de esta institución hablan de un déficit de inversión tecnológica. Pero inciden en el limbo regulatorio. Aviso en toda regla a las autoridades gubernamentales. Entre 2016 y mediados de 2018, las matriculaciones crecían a tasas del 5%. Desde entonces, se han ralentizado y el pasado ejercicio, descendieron un 11%. Más que la práctica totalidad de productos duraderos.

Desde la Agencia Internacional de la Energía Renovable (IRENA, según sus siglas en inglés) creen que la electrificación es el futuro. Aunque no ven factible que el 85% de los coches sean VE en 2050, consideran que dirigir a la industria hacia estos vectores ahorraría 160 billones de dólares a la economía mundial. El doble de su actual capacidad de riqueza. “Por cada dólar que se gaste en transición energética evitaremos tiene veces los costes asociados” derivados del actual mix energético internacional, dice en su último informe. La mejor contribución es operar ya con las fuentes renovables. Y, en el caso del sector de la automoción, con el eléctrico preferentemente. El cálculo de ese ahorro se deriva de os desembolsos en cuidados sanitarios, subsidios a energías contaminantes y daños ocasionados por las catástrofes climatológicas. En caso de que se pueda reducir, para 2050, el calentamiento global por debajo de los dos grados centígrados en la mitad de este siglo.

Las ventajas económicas y los ahorros de costes sociales y presupuestarios ya se aprecian en los mercados. Morgan Stanley ha revelado una lista de 25 activos que, a su juicio, ganarán fuerza en las bolsas por estar llamados a protagonizar la revolución del EV. Y ninguno de ellos es Tesla. La marca asociada en el subconsciente colectivo global a los vehículos sin conductor y eléctricos. Todos ellos, con crecientes demandas como operadores de este tipo de motores. “Existe una multitud de agentes secundarios en el mercado cuyos negocios están vinculados al ecosistema del coche eléctrico y que tocan una variedad substancial de industrias desplegadas por todo el planeta”, escribe el equipo inversor de este banco de inversión. Sus previsiones constatan un alza de ventas actuales del coche eléctrico de sólo el 2% en el mundo, con opciones de elevarse hasta el 11% en cinco años, un 24% en 2030 y hasta el 70% en 2040. Adam Jonas, estratega de Morgan Stanley, enfatiza que el coche eléctrico catapultará su penetración en el mercado de los automóviles. Pero que este salto a la estratosfera dependerá de compañías químicas, de firmas que inventen nuevas baterías, empresas de semiconductores y otras. De ahí que en la terna de sus 25 valores más recomendables se encuentren Contemporary Amperex Technology, que se dedica a la innovación en baterías desde Asia; ENEL , la eléctrica italiana; Samsung SDI, la filial del grupo surcoreano que fabrica baterías; la americana NXP Semiconductors; Iljin Materials, cuyo negocio son los materiales químicos o su rival, también asiática, Posco Chemical.

Entre el puesto undécimo y el vigésimo sitúa a Zhejiang Sanhua, automovilística; LG Chemicals; la minera Glencore; STMicroelectronics; Freeport-McMoRan, del sector de las materias primas minerales; Panasonic, por su división de baterías; Quanta Computer; Delta Electronics y Zeon, de la industria minera asiática. Mientras que su top-ten lo integra Motherson Sumi Systems, del negocio automovilístico indio; Tripod Technology; Petronet LNG; Hota Industrial Manufacturing -las tres instaladas en Asia-; Chroma ATE -otra asiática dedicada al hardware- NTPC, se servicios eléctricos (India); S&T Motiv, automovilística; Komatsu, de maquinaria, NARI Technology, otra eléctrica y New Fortress Energy. Todas ellas operan en el gran mercado continental y se sitúan a la vanguardia de firmas suministradoras de baterías de primera generación y material técnico, industrial y tecnológico para las necesidades actuales del sector automovilístico con motores eléctricos.