Christine Lagarde comienza su cuarto año al frente del Banco Central Europeo estos días como la tercera mujer más poderosa del mundo, según la revista Forbes, que actualizará su lista en el mes de diciembre. Es pionera en las más altas instituciones financieras mundiales, no solo como la primera mujer al frente del BCE, sino también desde su cargo anterior, como directora gerente del Fondo Monetario. Pero nada le había preparado para lo que llegaba en noviembre de 2019.

Lo primero por lo difícil que resultaba sustituir a Mario Draghi, el icónico presidente del BCE, por lo que su perfil fue bajo y continuista desde el minuto uno, con los tipos claramente en negativo. Pero lo que menos se esperaba es que llegar un triple desafío global: pandemia, guerra e inflación, con el que tendrá que lidiar el resto de su mandato.

Mirando atrás lo primero que destacan son algunos tropiezos importantes, mientras señala en su primera comparecencia ante el Europarlamento que su misión era que la inflación alcanzara el 2% con una mente abierta. El primero, no ser consciente de su posición, en varias ocasiones críticas de las que destacamos dos. La primera, en marzo cuando tropezó al ser preguntada por el mercado de bonos italiano y decir que el BCE no estaba allí para ayudarles, con disculpas posteriores.

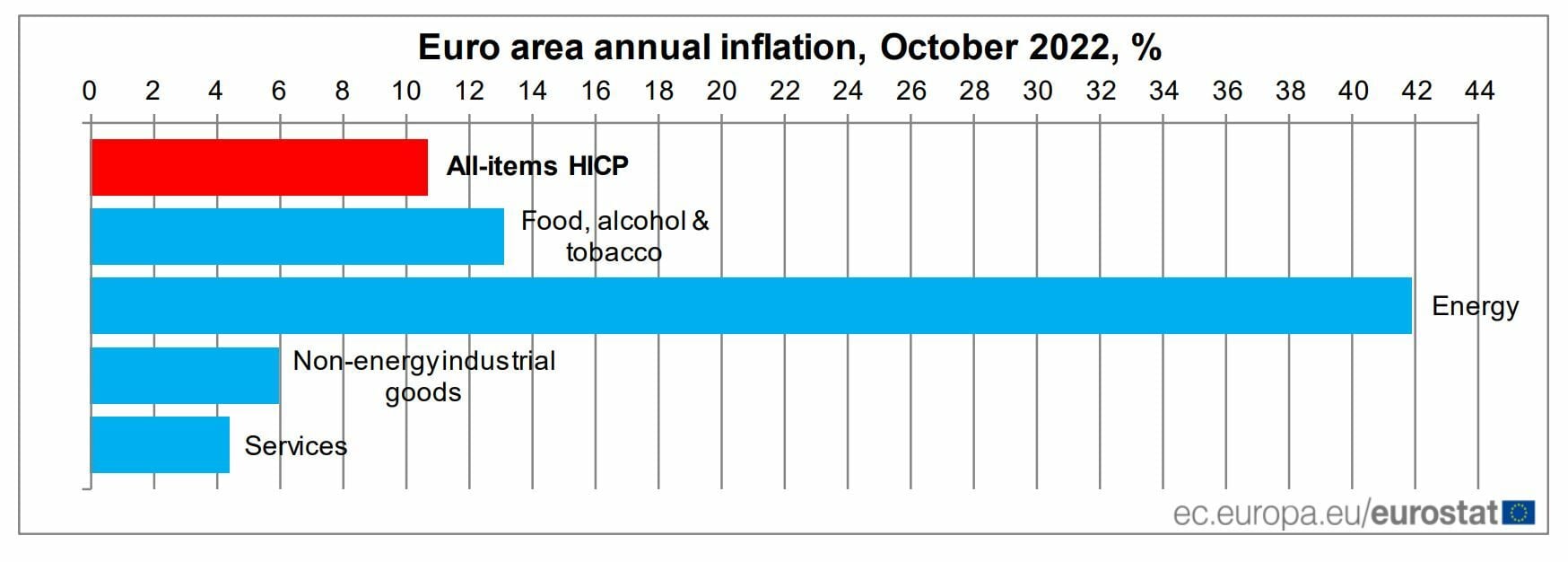

Y es que la palabra de la presidenta del BCE es más que significativa en los mercados. La segunda, hace justo un año, cuando cumplía dos al frente de la institución y señalaba que, era poco probable que el banco subiera los tipos en 2022. Bien es cierto que la inflación, a pesar de que se encontraba en su nivel más alto en 13 años era del 4,1%, nada que ver con el 10,7% récord en la eurozona que conocíamos esta semana.

Es una crítica general lo mucho que ha tardado el BCE en enfrentar la subida, incluso con un retraso más que elevado respecto a la Reserva Federal de Estados Unidos. Como saben el primer paso llegaba en julio, con la subida inesperada y más abrupta del 0,50% para después, en septiembre y noviembre, cuando esos cambios son efectivos y no cuando se deciden, elevar en 75 puntos básicos en cada encuentro el precio del dinero en la zona de la moneda única. El resultado, ese 2% actual que le lleva a indicar que los tipos seguirán subiendo hasta que se controle esa inflación, que como vemos sigue ganando tracción en la eurozona a cada paso.

Para el analista de XTB Darío García “los tres años cumplidos de mandato al cargo del BCE por parte de Christine Lagarde han sido una cruzada en contra de varios factores económicos, principalmente la inflación. Está claro que ha conseguido el beneplácito de los mercados sobre todo en la manera en la que afrontó la crisis del coronavirus que se ha traducido en uno de los periodos de inflacionarios más rápidos en el marco de los tipos de interés al 0%”.

“Inicialmente -destaca Darío García en declaraciones a Estrategias de Inversión- fue puesta en entredicho por su origen vacacional como abogada, sin experiencia en el ámbito de la política monetaria y por suceder a Mario Draghi, un peso pesado histórico del BCE. Que posteriormente ha sabido gestionar bien con el programa de PEPP y más recientemente, por ser la responsable de que el BCE elevara los tipos de interés en 75 puntos básicos por primera vez en la historia. Este contexto le ha otorgado la imagen de un presidente agresivo, a quien no le tiemblan las piernas a la hora de adoptar las medidas que sean necesarias para recuperar la economía”.

Y destaca en su balance sobre estos tres años, el analista de XTB que “en la última decisión, sorprendió a unos mercados que esperaban un atisbo de moderación y que sin embargo mantiene su posición para hacer frente a la sombra de la inflación. Veremos si en este próximo periodo de inflación elevada y crecimiento económico con tendencia al 0%, mantiene su carácter ante la prominente recesión que podría aflorar en 2023”.

Atrás queda una recuperación que se ha quedado por el camino para dar paso, con la invasión añadida de Ucrania por parte de Rusia el pasado 24 de febrero, a un abismo energético y alimenticio, que ha impregnado todas las capas de los precios y ha puesto del revés el avance europeo, en especial el de Alemania, el motor comunitario de consecuencias todavía inciertas, con una recesión en ciernes que todos parecen descontar en la eurozona para 2023.

Por el camino, sus programas de compra, cuando ya se preparaba para su retirada en marzo y junio de 2020 de la deuda de la zona euro, para mejorar la liquidez de los bancos y, sobre todo, apoyar un crecimiento, que ahora está minando con los avances en los tipos. Esos 750.000 millones en compra de deuda para evitar la fragmentación de los mercados.

También ha aprendido a ser críptica como todo banquero central, con el anuncio del todavía difuso TPI, el Instrumento para la Protección de la Transmisión, en sus siglas en inglés, esa política antifragmentación para que las deudas de sur de la eurozona no sean siempre, con sus primas de riesgo, las grandes damnificadas en momentos de crisis, así como la retirada progresiva de los estímulos. Lo último, los cambios en las condiciones de las TLTRO III, las subastas de liquidez a largo plazo para las entidades, en perjuicio de los bancos para evitar sus conocidos como “beneficios extraordinarios”.

Ahora habrá que ver qué pasa en la reunión de diciembre, con la inflación más cerca del 11% presionando y la marcha de los tipos en 2023. Si atendemos a la encuesta de Bloomberg los veremos en el mes de marzo en el 2,5% y el 2,7% en septiembre del año que viene.