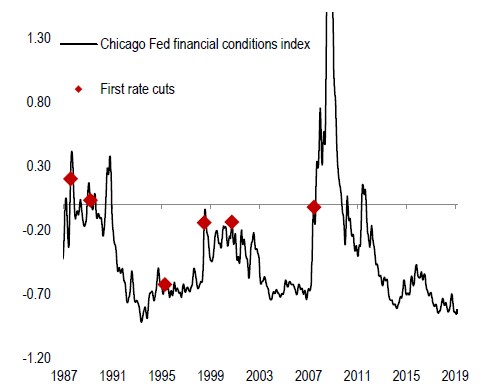

Aparentemente, la Reserva Federal cumple holgadamente con su doble mandato: hay pleno empleo (tasa de desempleo 3,6%) y hay estabilidad de precios (inflación 1,6%). Por si fuera poco, la economía crece (+3,1% en el primer trimestre), las condiciones financieras* son excelentes y la bolsa está en máximos históricos. Bajar los tipos de interés en estas circunstancias saldría bastante del guion habitual del Banco Central Americano. ¿Por qué actuar entonces?La FED no suele bajar los tipos con condiciones financieras tan favorables

*Índice de condiciones financieras en EE.UU. desde 1987. Lecturas inferiores a cero apuntarían a condiciones favorables. Los puntos rojos indican el inicio de un ciclo de recortes de los tipos en el pasado. El índice incluye tipos de interés, el cambio de divisa, los diferenciales en renta fija, valoraciones en bolsa etc. Fuente: Refinitiv, Crédit Suisse

“…una onza de prevención vale una libra de remedios.” J. Powell, presidente de la Reserva Federal, el 19 de junio 2019

El organismo se muestra preocupado por el enfriamiento de la economía global que amenaza con lastrar el crecimiento estadounidense. Por otra parte, y tras años de estímulos, el índice preferido de inflación de la FED (PCE) sigue por debajo del objetivo de 2,0%. Sin que el espectro de deflación sea inminente, “existe el riesgo de que la baja inflación sea aún más persistente de lo que estamos anticipando” (J. Powell, presidente de la Reserva Federal el pasado 10 de julio).

Más allá de estos argumentos, puede que exista otra razón por actuar pronto: el rango actual de los Fed Funds (2,25%-2,50%) es bastante inferior al habitual - 4,5-5% - a estas alturas de ciclo. La conocida aversión de la Reserva Federal a los tipos de interés negativos reduce su margen de maniobra, ya que el “suelo” del 0% está relativamente cerca. En este sentido, la FED querrá sacar el máximo provecho de la escasa “munición” disponible, sabiendo que los recortes “preventivos” suelen ser bien recibidos en los mercados financieros en modo de “risk-on” (tal y como es el caso hoy). Además, la buena sensación podría ayudar a amortiguar posibles efectos adversos de una política de comercio exterior atrevida y alargar el ciclo expansivo.

Lo cierto es que la Reserva Federal no está sola en su cambio de sesgo de la política monetaria: tanto el Banco Central Europeo como el Banco Central de Japón han hecho saber que están preparados para nuevos estímulos monetarios. El hecho de que ambos ya estén en territorio de tipos de interés negativos haría que los posibles recortes (¿-0,1% en Europa?) tuvieran un impacto relativamente limitado. En este sentido, se acompañarían de las ya habituales medidas no convencionales (el BCE ha anunciado otro TLTRO** para septiembre). Claro está que el entorno monetario global vuelve a ser más laxo.

Bolsas alcistas

La renta variable tiene pocas dudas sobre la determinación de los bancos centrales y ha adaptado una narrativa simple: los datos económicos llevan tiempo deteriorándose y los bancos centrales vienen al rescate. Si aún es pronto para conocer el impacto sobre la actividad económica, las bolsas no han dudado en reaccionar. De cara al posible inicio de un ciclo bajista de los tipos de interés en EE.UU., los índices americanos ya han registrado nuevos máximos históricos y otras bolsas siguen su estela, aunque sin marcar récords. ¿Qué podría estropear la buena disposición de la renta variable?

Aparte de los sospechosos habituales (tendencias aislacionistas, populismo, Brexit, Irán…) está el hecho que la bolsa americana ha subido un 20% desde enero; puede que al menos parte de las buenas expectativas ya estén descontadas. Asimismo, el binomio “recorte de tipos - bolsa alcista” viene sin garantías: en este sentido, 2001 y 2007 fueron dos excepciones notables.

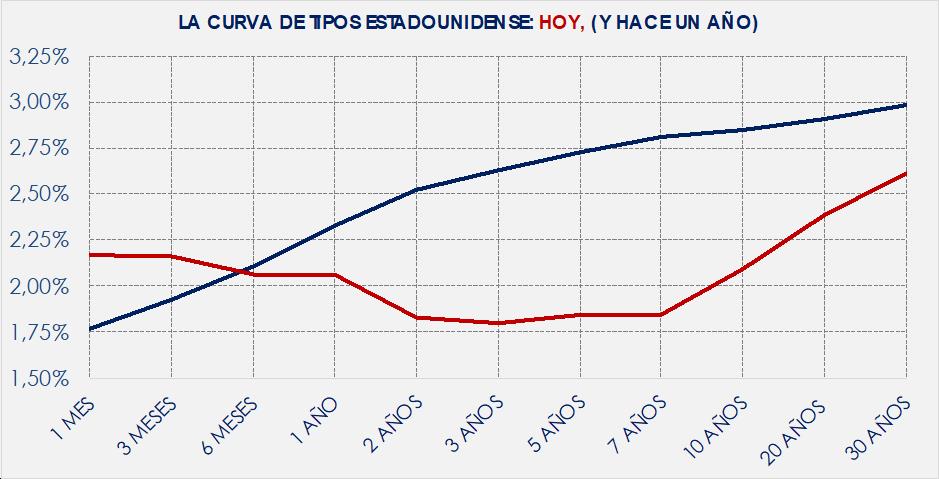

Por otra parte, los beneficios corporativos en EE.UU. parecen poco convincentes: tras un primer trimestre plano, podrían registrar un crecimiento negativo en el segundo y las expectativas para el tercero no pintan mejor. Todo ello coincide con la fase tardía de un ciclo económico americano que acaba de pulverizar su récord de longevidad (120 meses “and counting”). Por mucho que el giro reciente de la política monetaria pueda alargarlo, el riesgo de que la expansión se vaya consumiendo poco a poco crece: puede que la inversión de la curva americana apunte en esta dirección.

Bonos del Tesoro Americano: rentabilidades generalmente más bajas y una curva invertida

Rentabilidad de los bonos del Tesoro Americano (escala vertical) por vencimientos (escala horizontal). Situación en julio de 2018 en azul, situación actual en rojo. Fuente datos: US Dep. of Treasury, gráfico elaboración propia

Sea como fuere, el cambio de sesgo de la política monetaria global vuelve a sostener a los activos de riesgo. Paradójicamente, la subida “asistida” de las bolsas acaba de complicar la vida del inversor: ha de lidiar con una distorsión financiera que perdura (p. ej. con rentabilidades negativas en la eurozona) y que le vuelve a empujar a asumir riesgo para obtener rentabilidad.

**TLTRO = “Targeted Longer Term Refinancing Operations”. Préstamos condicionados a largo plazo por el BCE a los bancos comerciales para mejorar el crédito bancario al sector privado no financiero (sin hipotecas ni préstamos personales). Una variante de estímulos no convencionales para reparar el mecanismo de transmisión monetaria.