Recuerdan en la firma que en la actualidad estamos inmersos en un entorno que complica mucho el análisis. Mientras que algunos índices americanos como el S&P 500 están en máximos históricos, los bonos de países centrales en Europa siguen mínimos no conocidos. ¿Es esto una buena o una mala señal? Por si fuera poco, el entorno político no acompaña.

Apuntan que algunos posibles catalizadores negativos podrían estar dándose la vuelta, como los problemas en el sector bancario, la situación de los bonos corporativos o la situación de la periferia. Sin embargo, ante la mejora de estos factores, el aumento de la incertidumbre política en Europa ha venido para quedarse, sobre todo porque el año que viene habrá elecciones en Italia, Holanda, Francia y Alemania.

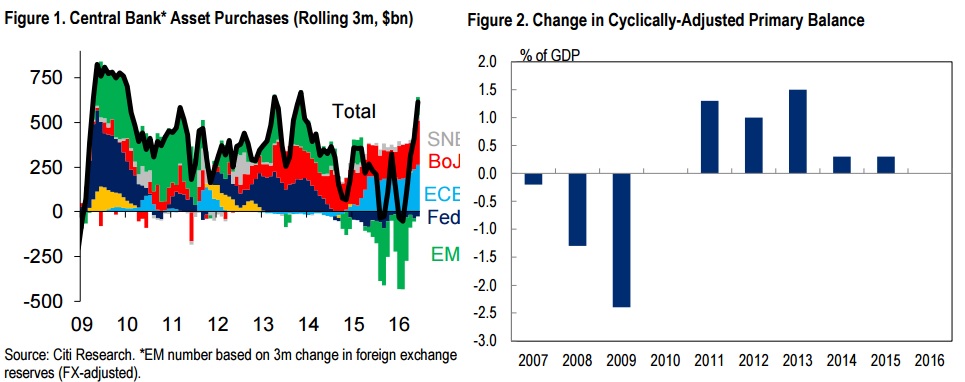

Otro aspecto positivo para los mercados en Europa sería el apoyo del BCE a través de sus programas de expansión cuantitativa (QE). De hecho, en la entidad esperan que tanto el BoJ como el BCE tome medidas adicionales este mismo mes.

En su opinión, estas serían las diez razones que justificarían no caer en el pesimismo:

1- Los bancos centrales de todo el mundo no van a dejar de seguir apoyando la economía. Se esperan novedades en Japón y Europa que vendrán a seguir aumentando un programa de compras que ya ha alcanzado sus máximos desde 2013.

“Los bancos centrales globales siguen manteniendo la estrategia de frenar los riesgos económicos. Desde la Gran Crisis financiera han tenido éxito al evitar recesiones globales”.

2- Se están relajando la aplicación de medidas de austeridad, algo que supone un cambio con lo que ocurrió hace 3 o 4 años. Es más, consideran que pasos que se habían dado para que la situación volvería a endurecerse en países como Japón o el Reino Unido podrían echarse atrás. En Europa parece las exigencias de austeridad no son tan duras como hace un par de año, lo que dejaría a Estados Unidos a expensas de la decisión que tomen las urnas en noviembre, tras las elecciones generales.

3- En opinión de estos analistas, parece que el dólar ha entrado en un nuevo régimen de fragilidad. Consideran que la moneda americana podría fortalecerse si la economía americana crecer de forma abrupta o el resto del mundo se contrae. Con todo, creen que lo más probable es que el dólar pase un tiempo cotizando en el rango actual, lo que beneficiaría el comercio global, los beneficios de las empresas americanas, las materias primas y a varias economías emergentes.

4- Precio del petróleo: Tras la fuerte caída de un 70% del precio del petróleo desde mediados de 2014 a mínimos del primer trimestre de este año, los analistas de la firma consideran que el petróleo se moverá en una media de 60 dólares en 2017. “Esto –dicen- debería ser positivo para la inflación, los mercados de crédito, las previsiones de beneficio y varias economías emergentes”, apuntan.

5- La mejora de las perspectivas para el petróleo será positiva para muchos países emergentes y esto contribuirá a la mayor expansión de la economía global. Dos de los que mejor evolucionarán serán Brasil y Rusia, que podrían abandonar la recesión y esto favorecerá a empresas con exposición a estos países. En Citi, de hecho, acaban de añadir a Telefónica como favorita dentro de su lista de europeas.

6- Mejora de la economía de Estados Unidos, tal y como muestran los últimos datos de PMI.

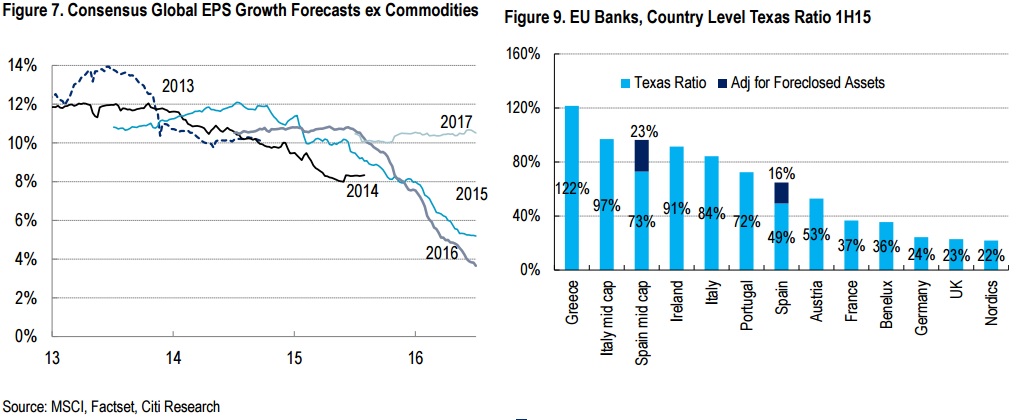

7- Mejora de los beneficios por acción. En el último año y medio las ganancias han caído alrededor de un 10% a nivel global. “Esto ha provocado un empeoramiento de la bolsa europea. Sin embargo si se excluyen las materias primas, la evolución de los resultados ha sido positiva”. Ellos esperan una mejora del beneficio de entre el 0 y el 5% el año que viene. “La vuelta de una mejora de las ganancias hará más difícil que los inversores ignoren la renta variable”, apuntan.

8- La renta variable nunca ha sido más barata frente a los bonos. Apuntan en la firma que esto provocará que en los próximos 12-18 meses, es más probable que veamos subidas en las bolsas, aunque Europa podría sufrir más problemas que otras regiones, por su contexto político.

9- El riesgo del sector bancario en Europa está controlado. “Para nosotros el riesgo se ha reducido en la banca delos países desarrollados, también en Europa donde los países periféricos también han experimentado mejoras”, apuntan. Con todo afirman que hay problemas en varios bancos del viejo continente, sobre todo en Italia.

10- Continuarán las recompras de acciones en los próximos 12 o 18 meses.

QUIZÁ LE INTERESE LEER:

“¿Es usted valiente? Quizá ha llegado el momento de la banca europea”

“Intesa Sanpaolo o Societe Generale para un rebote”