En un mercado cada vez más competitivo como es el de la banca, ofrecer la mejor experiencia al cliente se ha convertido en un elemento estratégico esencial. Así lo entiende Banco Santander. Para la entidad, poner el foco en el cliente es desde hace tiempo uno de los ejes de su modelo de negocio, junto con la combinación de sus escalas global y local y la diversificación geográfica, de negocios y de servicios ofrecidos. Esta estrategia le confiere una ventaja competitiva que le ha llevado a aumentar en siete millones el número de clientes (hasta los 160 millones) y, además, a crecer a doble dígito en ingresos y beneficio.

Según los datos de la entidad al cierre del ejercicio del año pasado, el grupo financiero ha cumplido con gran éxito su Plan Estratégico 2019-2022. Y todo ello a pesar de que los desafíos de la coyuntura mundial no han proporcionado el mejor de los escenarios posibles. La propia presidenta del banco, Ana Botín, hizo mención a estas dificultades durante la última presentación de resultados: “Cuando nos pusimos objetivos, las cosas eran muy diferentes y a pesar de ello hemos cumplido nuestras metas. A pesar de la covid, de la inflación y de la guerra de Ucrania”.

Dos de los objetivos principales del plan estratégico estaban dirigidos a aumentar y reforzar la vinculación de los clientes y a seguir desarrollando la innovación digital. El cumplimiento de esta transformación centrada en el cliente ha permitido al banco situarse entre los tres primeros puestos en satisfacción de cliente en ocho de los países donde opera, según los rankings de recomendación de Net Promoter Score (NPS). Así mismo, se ha constatado un crecimiento constante del uso de servicios digitales, de forma que un 80% de las operaciones se realizaron por canales digitales, mientras que el 55% de las ventas se hicieron en la web o el móvil.

De los 160 millones de clientes con que Banco Santander ha cerrado 2022, más de 27 millones son vinculados, esto es, tienen contratados al menos 3 productos o servicios. Cada vez que la entidad cántabra atrae a un cliente, se beneficia del fuerte “efecto del network”, que combina de manera única elementos como marca, sucursales, equipos y productos, de modo que le permite ofrecer a sus nuevos clientes una media de 2 a 3 productos adicionales.

Según Botín, “el crecimiento de nuestra base de clientes en los últimos años demuestra que estamos creciendo de la manera correcta. Hemos definido unos objetivos ambiciosos para incorporar aproximadamente 40 millones de clientes más en los próximos tres años, incluyendo aproximadamente 26 millones de clientes activos”. Pero para lograr esta meta en un plazo relativamente breve, es necesario satisfacer las necesidades y cumplir con las expectativas de los clientes, y no sólo de los nuevos. Banco Santander apuesta por seguir simplificando su oferta de productos y automatizar completamente sus operaciones front y back-end. “Esto contribuirá a reducir el coste del servicio y nos permitirá ofrecer una mejor experiencia de cliente. Nuestros equipos en la red de sucursales podrán dedicar más tiempo a ofrecer a nuestros clientes el servicio personalizado que demandan, especialmente a la hora de tomar decisiones financieras más importantes, a través de todos los canales”, explica la máxima ejecutiva del banco.

La digitalización, una herramienta para la inclusión financiera

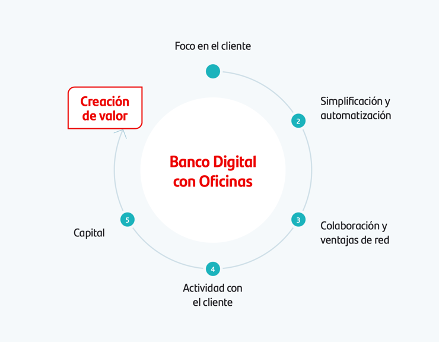

En línea con esta estrategia, el Santander ha apostado por un modelo de banco digital con oficinas. El concepto parte de no considerar a los clientes simples usuarios (caso de muchos negocios digitales), sino personas que confían su dinero a la entidad, que desean un servicio sencillo, personal y justo, y que quieren una experiencia de alta calidad en todos los canales.

El crecimiento de la entidad en clientes digitales (en total son ya más de 51 millones) se ha producido en todas las geografías en las que está presente. En Europa cuenta con 17,45 millones, con un crecimiento interanual del 7%. También en Norteamérica (Estados Unidos y México) los clientes digitales crecen al mismo ritmo y ascienden a 7,24 millones Y también aumentan con fuerza en Sudamérica, donde suman cerca de 26 millones, un 9% más.

En su intervención en la última conferencia del Foro Económico Mundial, Ana Botín afirmó que “la digitalización representa una oportunidad enorme para crecer, reforzar el sistema financiero, llegar a más personas, aumentar la inclusión financiera”. Ahora bien, el aumento de clientes y la optimización de la experiencia de éstos, en un entorno de progresiva digitalización de los servicios, requiere poner en marcha programas de formación, asesoramiento específico y otras medidas que faciliten su empoderamiento digital.

La entidad ha logrado empoderar financieramente a 11,8 millones de particulares y pymes en cuatro años, superando ampliamente el objetivo de 10 millones de personas fijafo para el periodo 2019-2025. Se trata de disminuir al máximo la brecha digital y promover la autonomía de los colectivos en riesgo de exclusión. La estrategia del Santander se basa en tres pilares: acceso a los servicios bancarios, financiación y educación financiera en los distintos países en los que opera. Y sólo el año pasado, el banco facilitó el empoderamiento de un millón de personas a través de iniciativas de acceso (un 14% por encima del ejercicio anterior); apoyó a 1,8 millones de particulares y pymes con dificultades para obtener crédito o en una situación financiera vulnerable (+39%) con financiación a medida; y otros 2,7 millones de personas mejoraron sus conocimientos financieros (+52%).