RESULTADOS 2021

Chevron cerraba el pasado año 2021 con un beneficio de 15.625 M$ frente a las pérdidas de 5.500 millones de 2020. La facturación acumulada mejora hasta 162.465 millones, un 71% más interanual. En el conjunto del ejercicio pasado, la compañía produjo 3,10 millones de barriles diarios de producto equivalente al petróleo, lo que supone un ligero incremento respecto al dato anterior. El precio del barril de Texas se encontraba en más de 88 dólares, y marcaba máximos no vistos en siete años, si bien hay que destacar que ya en marzo de 2022 y debido al conflicto geopolítico entre Ucrania y Rusia el precio del Brent ha tocado los 125,47 dólares mientras que los futuros del West Texas alcanzaban los 122,92 dólares. En ese contexto, el flujo de caja libre anual de Chevron se elevó al cierre de 2021 a unos 21.100 millones de dólares, multiplicando los 1.700 millones con que cerró el ejercicio 2020.

En el cuarto trimestre, la petrolera registró sus mejores resultados desde 2014 y obtuvo un beneficio de 5.055 millones frente a los 665 millones perdidos en igual trimestre de 2020, mientras que sus ingresos casi se duplicaron, hasta 48.129 millones (un 91 % más). Entre octubre y diciembre, el precio medio de venta del barril de crudo y gas líquido natural de Chevron fue de 63 dólares, frente a los 33 dólares de ese periodo en 2020.

En 2021 Chevron generó liquidez por importe de 29.200 millones de dólares vs 11.000 M$ en 2020 y 27.000 M$ 2019).

PERSPECTIVAS DE NEGOCIO

Chevron ha hecho sus cuentas y estima conseguir un aumento de la liquidez anual después de inversiones del 10% hasta 2025, siempre que el barril de petróleo aguante por encima de los 50 USD y ya hemos señalado que ronda a precios de este informe los 125 USD. Obviamente son previsiones realizadas antes del estallido bélico en Ucrania por la invasión de Rusia.

Por otra parte, este optimismo viene después de revisar al alza las sinergias esperadas de la integración de su competidor Noble, además de revisar su objetivo de inversiones de entre 15.000 y 17.00M$. En cuanto a la producción, Chevron espera un aumento de su producción diaria de hidrocarburos hasta los 3,5 millones de barriles en 2025 desde los 3 de 2020.

REMUNERACIÓN AL ACCIONISTA

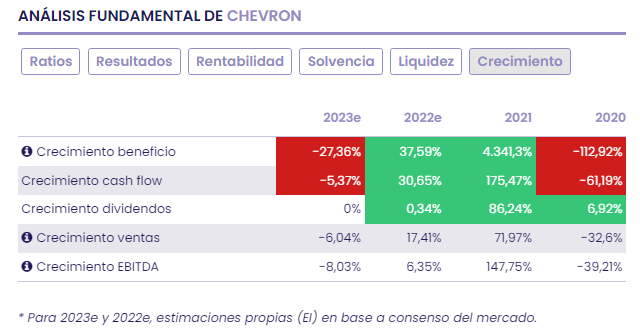

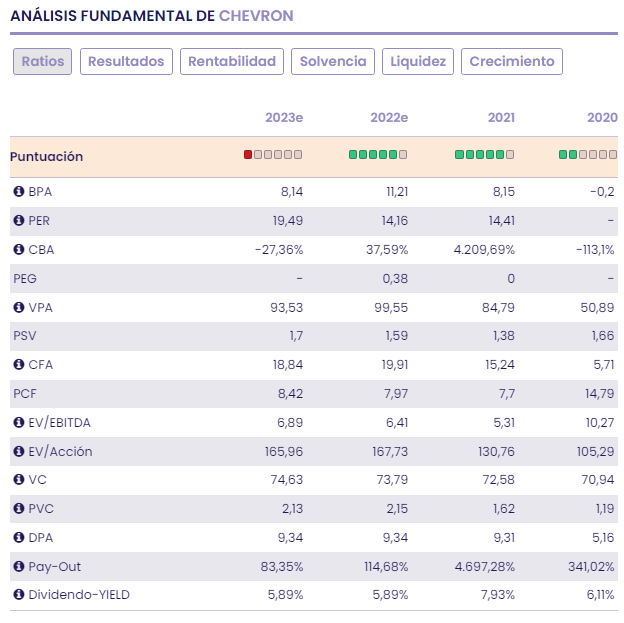

Generosa con sus accionistas y con pago en efectivo repartido trimestralmente. Durante 2021 el pago total fue de 9,31$/acción, frente a los 5,16$/acción de 2020. La rentabilidad sobre dividendo a precios actuales supone un dividendo-Yield del 5,9%. Además, el Grupo complementa la retribución al accionista con importantes recompras de acciones propias.

VALORACIÓN FUNDAMENTAL

Hasta la invasión de Ucrania por parte de Rusia, la reactivación económica impulsaba con fuerza la demanda de energía y dificultaba la producción acelerada por parte de los productores. A estas dificultades por el lado de la oferta para hacer frente a la fuerte demanda hay que unirle ahora el conflicto bélico provocado por un país, Rusia, importante entre los productores de crudo. Todo esto unido es lo que está calentando los precios y enjugando las cuentas de resultados de las petroleras y gasistas como Chevron. Este flujo de ingresos ha favorecido el alza en la remuneración al accionista, tanto vía dividendos como vía recompra de acciones.

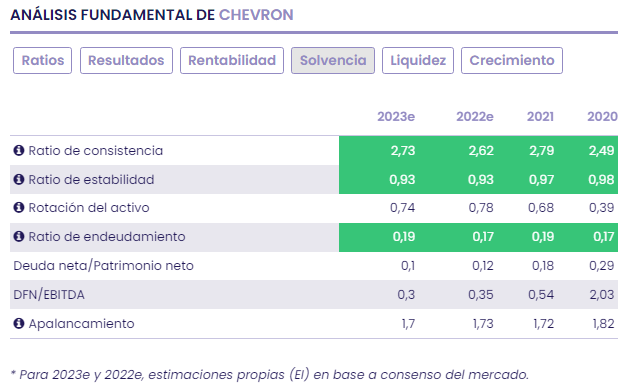

Por otra parte, la reestructuración hacia la producción verde está menos avanzada en EE.UU. que en Europa y Chevron parece que se ha marcado objetivos poco ambiciosos en cuanto a reducción de emisiones, algo que no gusta a los activistas y le genera descontento y presión. En todo caso, la escalada en la demanda de GNL y los sólidos márgenes de refino van a seguir jugando a favor de Chevron que además mantiene un balance robusto, con múltiplos de solvencia en niveles muy holgados, buena consistencia y estabilidad en su balance.

En una valoración por múltiplos y bajo estimación media del mercado con un BPA22e de 11,21$/acción, revisada al alza tras conocer las cifras al cierre de 2021, el mercado descuenta un PER de 14,2v para Chevron. Ajustado el PER por el crecimiento estimado en el BPA, el PEG de Chevron se coloca en 0,38v, muy interesante, recoge la infravaloración del valor por crecimiento de beneficios. Descuento también por EV/EBITDA que se modera a 6,41v bajo estimación de resultados 2022e.

Mantiene además un balance absolutamente robusto y solvente, con DFN/EBITDA inferior a 1v, Ratio de estabilidad por debajo también de la unidad y buena consistencia. Un balance que le permitirá llevar a cabo su plan de crecimiento sin tensiones por el lado de la financiación.

Chevron es la más generosa vía dividendos frente a sus competidores y con diferencia, con una rentabilidad-yield del 5,9%.

En base a una valoración fundamental, la recomendación es positiva para el valor con horizonte temporal de medio/largo plazo.