Telefónica sigue mirando a Brasil donde parece que la petición de rebaja de la compra de su red móvil por parte de Claro, Telecom Italia y Vivo, su operadora, no ha sido bien recibida por Oi, la mayor operadora de Brasil. De hecho, ya ha señalado que adoptará las medidas legales necesarias para impedir que sus compradoras obtengan el pretendido descuento.

Recordemos que la compra se cerró por 1063 millones de euros, de los que 966 ya están pagados y queda un 10% restante que está pendiente de ajustes y potenciales obligaciones de indemnización. De ellos 92 corresponderían a Telefónica en cuanto a los retenidos y, según los cálculos de KPMG, y a 111 millones más de pago adicional por parte de PI, unos 203 en total, el 20% de la operación.

En cuanto a recomendaciones, desde Renta 4 sobreponderan el valor con PO de 5,1 euros por acción, mientras que Morgan Stanley lo rebaja hasta 5,10 euros de recorrido, lo que, sin embargo, todavía le proporciona un margen de mejora potencial en el mercado del 38%. Menos recorrido proyecta sobre la operadora de telecomunicaciones Goldman Sachs que vislumbra un consejo neutral sobre el valor y un PO de 4,5 euros por acción, aunque espera que continúe el impulso de sus ventas en España.

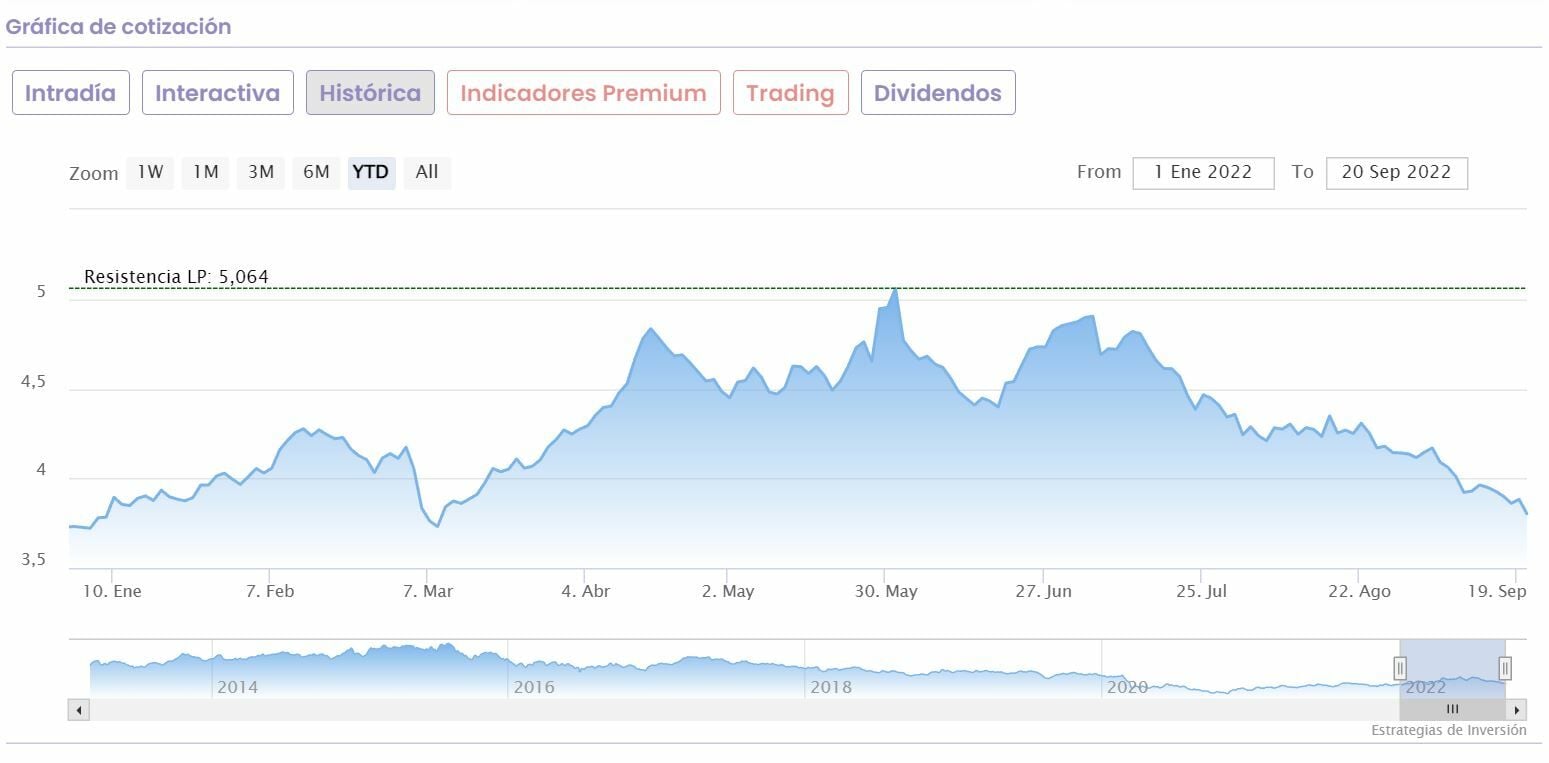

En su gráfica de cotización, Telefónica cada vez se acerca en mayor cuantía, especialmente tras las caídas superiores al 4% tras las dos últimas sesiones, a los mínimos del ejercicio, de los que solo le separa un 2%. Además, se torna ligeramente en negativo, con la pérdida de todo lo ganado en el ejercicio y recortes del 0,7% anual, tras ceder cerca ya de un 9% en el discurrir de su último mes cotizado.

El analista de BiG, José Luis Herrera, de Banco de Inversión Global, en declaraciones a Estrategias de Inversión destaca que “Telefónica arrancó bien el año, parecía que estaba destinado a ser uno de los valores del Ibex 35 este 2022, pero en las últimas semanas, me tiene un poco desconcertado. La operadora tiene una directriz de apoyo que parte de finales de 2022 y en el corto plazo podría irse incluso a la zona de 3,50-3,60, todo el soporte que nos viene determinado por los mínimos del pasado mes de marzo".

Aunque eso sí señala experto que “los malos momentos también pueden suponer una oportunidad, al margen de algún rebote puntual. Oportunidad de entrada alrededor del 3,50-3,60. Telefónica tiene una fuerte sobreventa que en cualquier momento podría propiciar un rebote, pero el fallo que tuvo al no ser capaz de conseguir los 5 euros por acción durante el pasado verano ha acarreado la debilidad por el momento".

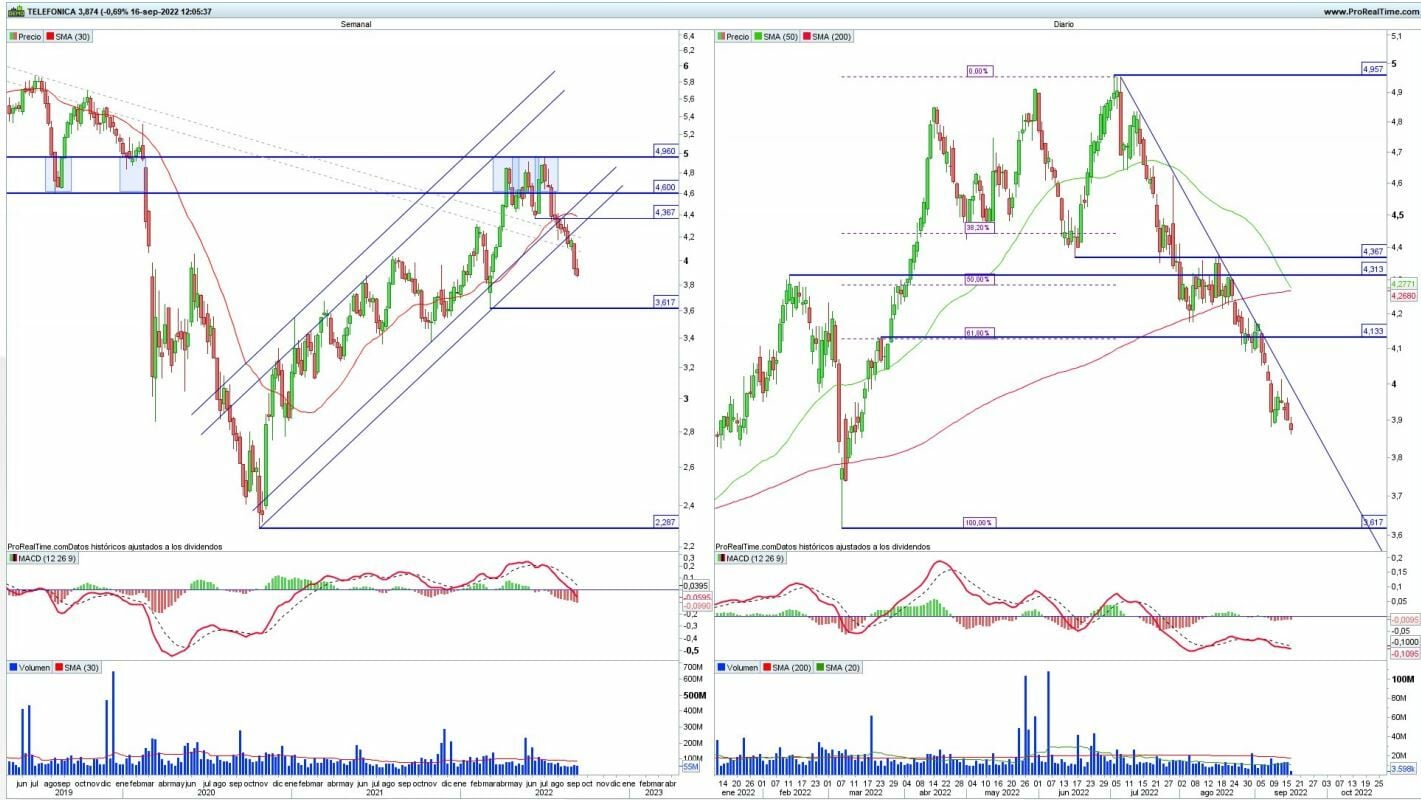

Desde el punto de vista técnico, José Antonio González analista financiero de Ei señala que “desarrolla un fuerte impulso bajista tras la perforación de niveles de soporte que alertábamos importantes. En este sentido, sus medias móviles de medio y largo plazo se encuentran a un paso de cruzarse a la baja en escala temporal diaria, lo que refuerza la idea de priorizar una rotación bajista hasta el mínimo proyectado a partir de los 3,617€ por acción”.

Telefónica en gráfico semanal (Izq.) y diario (Dcha.) con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Mientras los indicadores técnicos que elabora Estrategias de Inversión reducen casi a la mínima expresión la puntuación total del valor que alcanza los 1,5 de los 10 posibles para Telefónica. En positivo solo encontramos el volumen de negocio a largo plazo que es creciente y también la volatilidad a medio plazo que se muestra decreciente.

En el lado negativo destaca la tendencia bajista, a medio y largo plazo, el momento total, lento y rápido negativo, el volumen de negocio a medio plazo que es decreciente, a lo que se suma también el rango de amplitud a largo plazo que es creciente para las acciones de Telefónica.

Para la analista fundamental de Estrategias de Inversión María Mira, Telefónica “en base a una valoración por ratios sobre estimación de resultados media del mercado para 2022, Telefónica cotiza con descuento frente a la media del selectivo Ibex- 35”

Además, destaca que “el PER de la operadora es de 12,22x, frente a una media >20v para las compañías del selectivo; infravaloración también por EV/EBITDA (4,7v) y por ratio sobre ventas (0,6v) y sobre cash flow (2,4v). El mercado paga 1v su valor en libros, con descuento frente a sus competidores y frente a las compañías del selectivo Ibex 35. En base a nuestro análisis fundamental reiteramos recomendación positiva para inversiones con horizonte de medio/largo plazo”.