El calvario veraniego de Melia Hotels se ha terminado. Al menos en vista de sus buenos resultados hasta junio y del interés comprador mostrado por los inversores. Pero no es el único. Además, los analistas aplauden sus cuentas mientras elevan sus precios objetivo aumentando de hecho su potencial para los próximos 12 meses.

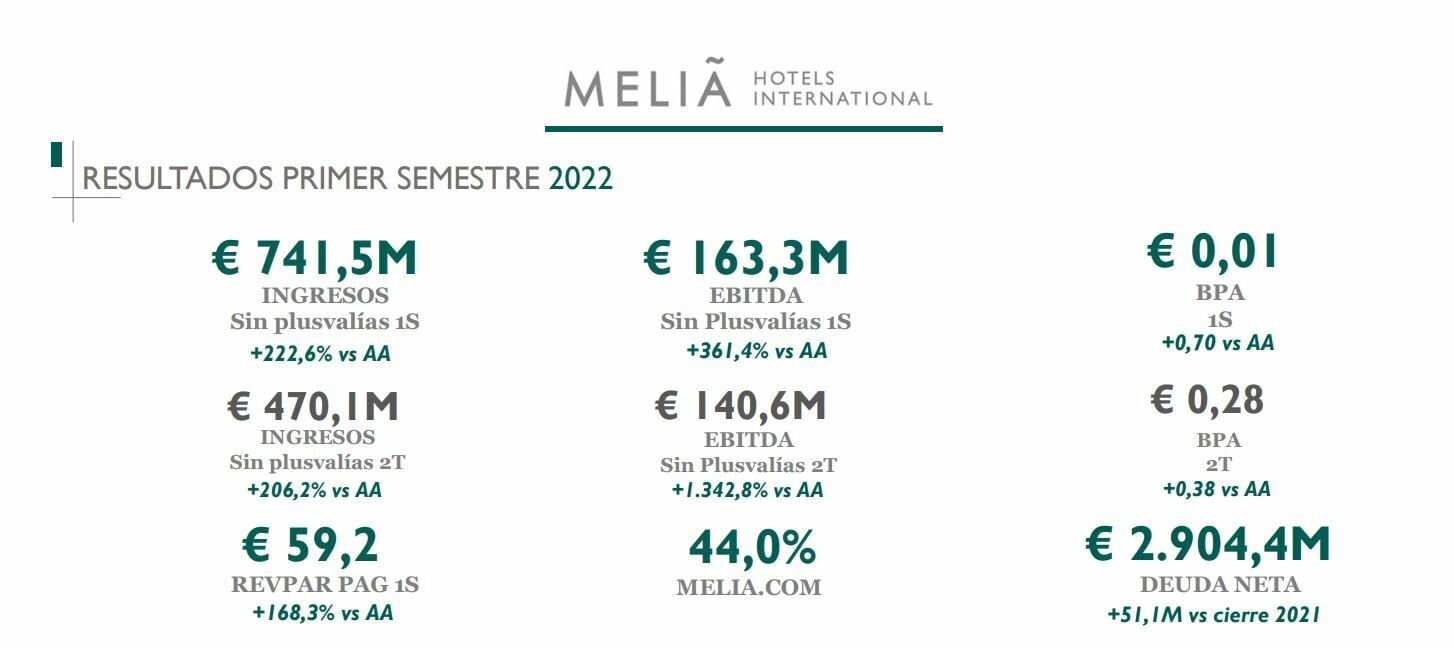

Y es que recordemos que Meliá Hotels ganaba 3 millones de euros hasta junio, de forma que dejaba atrás las pérdidas registradas en el mismo periodo del año anterior, y que superaron los 151 millones de euros. Por su parte sus ingresos superaban los 741 millones en el semestre inicial del año y doblaban, por tanto, los registrados hace un año, mientras que su ebitda alcanzaba los 163,3 millones, frente a los 1,5 del pasado ejercicio.

Los analistas se postulan sobre el valor con largo recorrido y mejora, como en el caso de Renta 4. Su analista Iván San Félix, destaca que las cuentas superan lo esperado y que, además, las perspectivas de cara a este verano eran muy positivas con el consiguiente impacto positivo en su cotización. Sobreponderan el valor con PO de 9,4 euros por acción, con lo que deja un recorrido potencial para las acciones de Meliá Hotels en el mercado del 47%.

En menor medida, la mejora que esperan del valor, Bankinter apuesta por comprar, una vez que los ingresos ya han vuelto a niveles prepandemia y la subida de precios permitirá compensar el incremento de los costes en buena medida para la compañía. Elevan su recomendación de neutral a comprar con precio objetivo de 7,81 euros por acción.

Y ya desde Intermoney, también aconsejan comprar el valor en el mercado, con menos margen. Hablamos de 7 euros por acción de PO que le otorgan, gracias a lo que consideran unos resultados muy buenos y que confirman que, la demanda embalsada existía y que está absorbiendo sin problema alguno las fuertes subidas que experimentan los precios.

En su gráfica de cotización vemos que el valor se asienta claramente por encima de los 6 euros, aunque con camino por delante para mejorar y tras subir un 9% en las últimas 20 sesiones cotizadas y con las últimas cuatro sesiones en positivo, aunque sin demasiado empuje y circundando los 6,3 euros por título. En lo que va de año, Meliá Hotels gana un 5,9%.

Desde el punto de vista técnico, según los indicadores técnicos que elabora Estrategias de Inversión, Meliá Hotels es el peor valor del selectivo con 0 de puntuación total y todos ellos por tanto en negativo. Así, la tendencia es bajista a medio y largo plazo, el momento total, lento y rápido, es negativo, el volumen de negocio se mueve decreciente en sus dos vertientes y, además, la volatilidad se muestra creciente, tanto a medio como a largo plazo para el valor.

Nos señala el analista de mercados financieros José Antonio González que Meliá Hotels “intenta recuperar posiciones al corto plazo desde las proximidades del área de relevancia técnica, que ha funcionado como resistencia, y ahora soporte, de los 5,51 / 5,24€ por acción. Mientras la cotización logre permanecer por encima de dicha referencia, los riesgos a la baja se mantendrán acotados, sin embargo, su perforación dañaría significativamente su estructura de precios de cara al medio / largo plazo”.

Meliá Hotels en gráfico semanal (Izq.) y diario (Dcha.) con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

“En una valoración por múltiplos y ratios bursátiles, bajo previsión de resultados para el cierre de 2022, Meliá cotiza con un PER de 60,2v, que, ajustado por el crecimiento del BPA estimado, sitúa el PEG en niveles de infravaloración (0,54v). El EV/EBITDA se modera a 11,25v e infravaloración por ratio sobre ventas. Pero tendrá que cumplir escrupulosamente la senda de generación de resultados” destaca la analista fundamental de Estrategias de Inversión, María Mira.

Y aclara que “el riesgo, como decimos, viene por el lado del balance y una solvencia muy estresada. En síntesis, la recuperación por el lado de la demanda está ya iniciada, pero las dificultades y los retos por el lado de los costes y de los balances son preocupantes. En base a una valoración fundamental, la recomendación es neutral, con horizonte de inversión de medio/largo plazo”.