Las socimis llegan a esta presentación de cuentas en un contexto de subidas de tipos de interés que no se producía en la eurozona desde 2011 cuando el Banco Central Europeo (BCE) decidió elevar el coste del dinero del 1% al 1,25% el 13 de abril de ese año. Desde 2016 hasta julio del pasado año los tipos de interés se han mantenido al 0%, lo que ha propiciado un aumento de las valoraciones de los activos sólo frenada por el estallido de la pandemia en 2020.

"Se presentan unos resultados muy esperados para determinar si por primera vez desde 2013, ciclo de contracción de los retornos en el sector, se produce una clara corrección en las valoraciones de los activos", comenta Javier Díaz, analista senior de Renta 4.

El banco de inversión español apunta en un informe que la clave de los resultados de las socimis españolas pasa por las valoraciones de los activos. "Determinando así la clásica referencia al relativizar unos niveles de cotización en los que la subida de tipos ha ganado el pulso al desempeño operativo en 2022", indica Díaz.

La entidad financiera cree que 2022 se saldará con un excelente resultado operativo a nivel de crecimiento de rentas, nivel de ocupación tras la pandemia y con ello el aumento de los fondos de operaciones (FFO, por sus siglas en inglés).

"La indexación de los contratos en un entorno de inflación ha permitido registrar sólidos crecimientos de rentas. Por su parte, el crecimiento económico registrado en 1S22 (dejando atrás restricciones mayores por Covid) unido a la escasez de espacios y ubicaciones de calidad en los diversos subsectores inmobiliarios han elevado las ocupaciones. En este sentido, teniendo en cuenta el apalancamiento operativo propio del negocio, los flujos de caja generados en 2022 registrarán sólidos crecimientos, y por ende, “tirarían” al alza las valoraciones. Igualmente, no debemos dejar de prestar atención a la mejora de dividendos en un entorno de inflación", añaden.

Sin embargo, las socimis desde el pasado verano se enfrentan a un escenario más complicado como es el de la subida de tipos de interés, que implica una mejora de la rentabilidad de la renta fija soberana y corporativa y el estrechamiento del diferencial entre la deuda y el retorno que ofrecen los activos inmobiliarios. Este coste del dinero ya se traduce en una moderación de la inversión en activos inmobiliarios.

Renta 4 explica que todo esto supone "un incremento en las tasas de descuento empleadas para el cálculo de las valoraciones" y con ello un posible freno de las valoraciones de las carteras de las socimis españolas.

Grandes resultados durante 2022

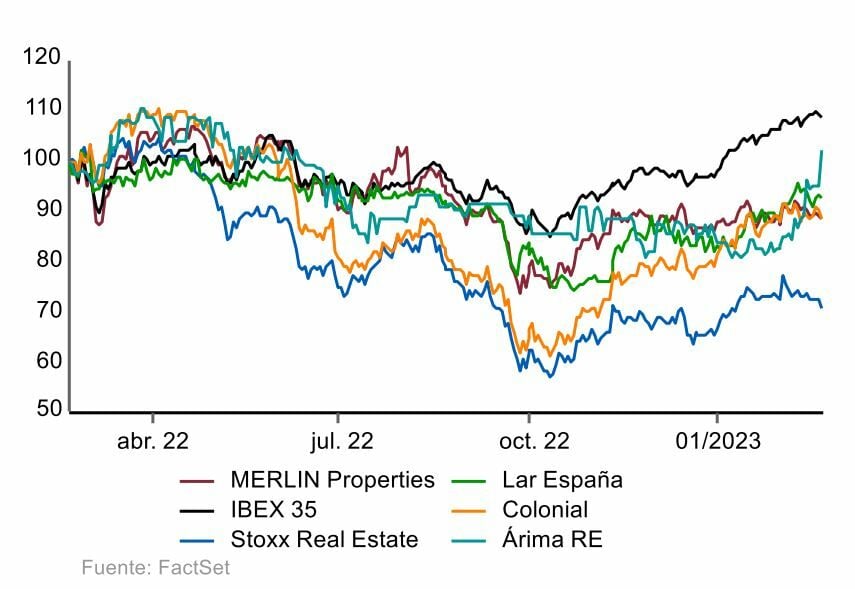

Con todo y a la espera de sus cuentas, en bolsa no han arrancado mal el año. Árima se revaloriza este 2023 un 15,3%, Lar España un 13,6%, Inmobiliaria Colonial un 11% y MERLIN Properties se queda un poco atrás pero se anota un alza del 2,7%.

Precisamente MERLIN Properties obtuvo un beneficio neto de 567,1 millones de euros en los primeros nueve meses del año, lo que supone un alza del 123% respecto al mismo periodo del año pasado, gracias al incremento de la ocupación de sus activos y a la indexación de las rentas por la inflación. En este periodo, la compañía registró unos ingresos totales de 341 millones de euros, de los que 335 correspondieron a las rentas brutas, un 7,6% más, y un resultado bruto de explotación (Ebitda) de casi 250 millones de euros, un 17% más.

Inmobiliaria Colonial cerró los nueve primeros meses del año con un beneficio neto de 398 millones de euros, un 116% más que el mismo período del año anterior. La socimi catalana, de hecho, revisó al alza sus previsiones de beneficios para 2022 tras un tercer trimestre "de récord" gracias a la inflación, la alta ocupación y la entrega de nuevos proyectos. Colonial mejoró los ingresos por rentas un 7% hasta los 262 millones.

Lar España obtuvo un beneficio neto de 68,4 millones de euros en los nueve primeros meses del año, lo que supuso multiplicar por cinco el resultado del mismo periodo del año pasado, gracias a una mayor actividad y a la mayor valoración de sus activos.

En el primer semestre, Árima obtuvo un beneficio neto de 22,5 millones de euros, lo que supone multiplicar por tres los números registrados en el mismo periodo del año anterior, con un aumento de la actividad y de las rentas. En el último trimestre del año se han producido grandes cambios en el capital de la socimi fundada por Luis López de Herrera-Oria. El pasado 29 de noviembre, el fondo británico Pelham Capital vendió su posición cercana al 10% y en diciembre irrumpieron el empresario Víctor Urrutia, máximo accionista de la Compañía Vinícola del Norte de España, y la sociedad madrileña Torrblas, controlada por las hermanas Torrente Blasco.