Indra es uno de los mejores valores, si no el mejor, del Ibex en las últimas 10 sesiones. Y no porque en el rebote de principios de semana haya registrado grandes avances como ha ocurrido en casos como el de IAG. Sus subidas han sido sostenidas, pero continuas, lo que le ha llevado a subir, desde el pasado día 7 de octubre, por encima de un 14%, y de paso, retomando niveles en su cotización, que no veíamos desde finales de julio.

Una buena sintonía con los inversores, recuperada, y que tendrá su colofón el próximo viernes con la llegada de los nuevos consejeros independientes en la Junta Extraordinaria que de nuevo podrá orden en el caos que leían en el mercado con respecto al aumento de la presencia de la SEPI y los cambios de participaciones significativas que alentaban el control gubernamental de la compañía.

Incluso los inversores, apuestan por el valor, aunque han reducido, a cuenta de sus problemas, el margen de mejora en el Ibex. A pesar de ello, Societé Generale con sus 14,30 euros por acción desde los 15,1 anteriores le otorga un recorrido alcista del 64%, mientras que Morgan Stanley coloca su precio objetivo en los 10,15 euros, frente a los anteriores 10,45.

En su gráfica de cotización vemos esa progresión alcista, que le coloca en niveles del 29 de julio pasado, cómodamente en busca de los 9 euros por acción perdidos. En lo que va de año, los títulos de Indra retroceden por encima del 6%.

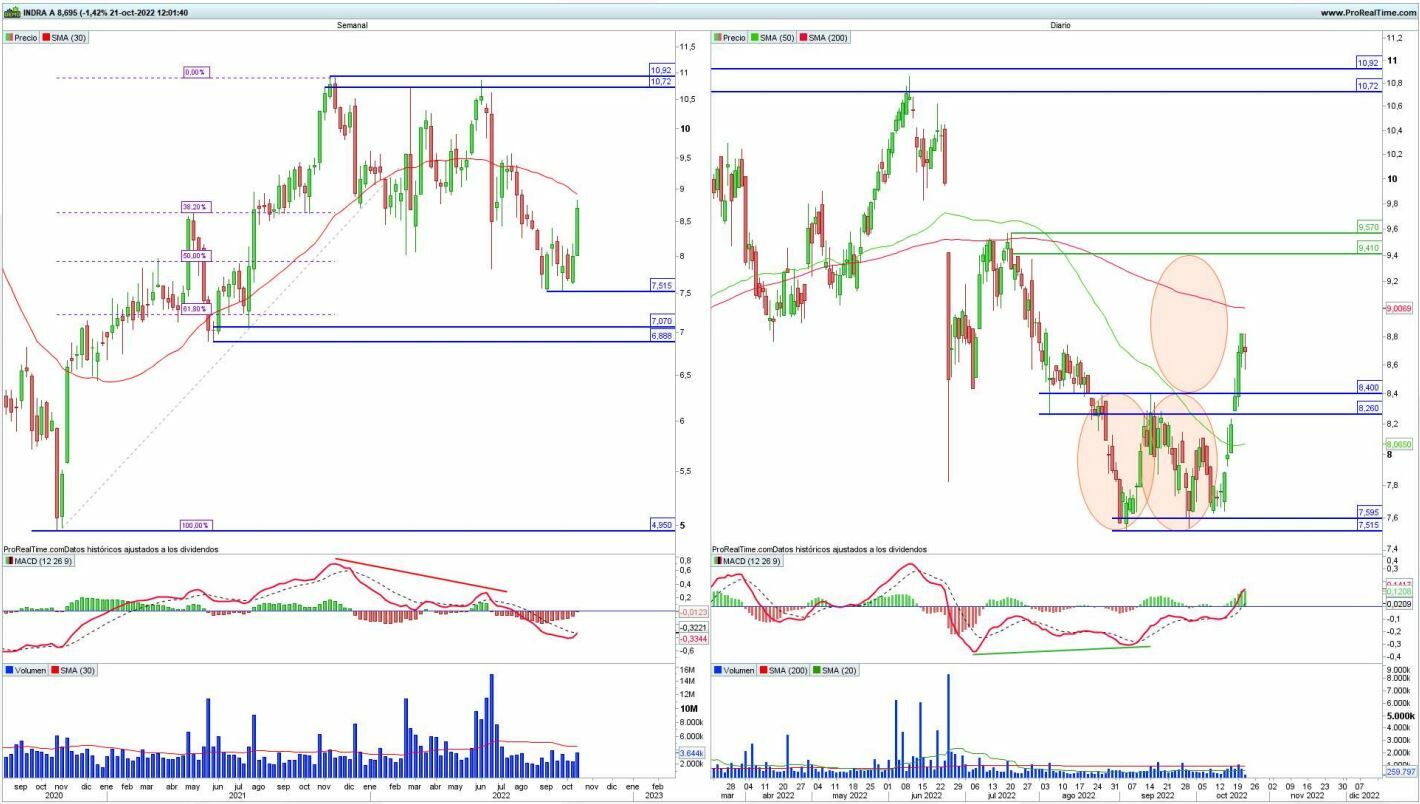

El estratega de mercados Ramón Bermejo destaca que, en el caso de Indra “mantenemos la secuencia de mínimos ascendentes, mientras no perdamos el mínimo de la sesión previa en 8,580 euros, no tendríamos ninguna señal de debilidad. El precio podría seguir avanzando hacia el objetivo teórico de la figura de doble mínimo en 9,39 euros, esto sería una recuperación del 6,44%. Tenemos un hueco en 10,13 euros, que podríamos ir a cubrir, supondría una recuperación del 14,84% desde el precio actual. Como síntoma de fortaleza adicional, tenemos un volumen elevado en la vulneración de la línea de tendencia bajista.

Para José Antonio González, analista de Ei, Indra “a corto plazo activa una figura de acumulación o de implicaciones alcistas en forma de doble suelo, gracias a la superación del área de relevancia técnica, que ha funcionado tanto como de soporte y de resistencia, identificada en torno a los 8,40 / 8,26€ por acción, lo que habilita un objetivo alcista hasta el área de los 9,57 / 9,41€ por acción. El rebote tiene como objetivo purgar excesos bajistas acumulados, movimiento que no alteraría de momento la vigencia de la estructura bajista de medio plazo y, por ende, el escenario principal de potencial perforación del soporte de los 7,515€ por acción”.

Indra en gráfico semanal (Izq.) y diario (Dcha.) con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Y, además, los indicadores técnicos de Estrategias de Inversión colocan a Indra, en modo rebote, que sitúan al valor en una dinámica de mejora de dos puntos hasta los 3 de los 10 en puntuación total. En positivo, se mueve la tendencia a medio plazo que es alcista y el volumen a largo plazo, que es creciente.

En el lado más desfavorable vemos como su tendencia es bajista a largo plazo, que se suma al momento total, en sus dos vertientes, lento y rápido, que se muestra negativo, con volumen de negocio a medio plazo que es decreciente y la volatilidad o rango de amplitud que se coloca como creciente, tanto a medio como a largo plazo.

Además, según la analista fundamental de Estrategias de Inversión, María Mira, Indra “En un análisis por ratios y bajo previsión de resultados para el cierre de 2022, Indra cotiza a un PER en torno a las 7,4v, frente a un ratio histórico para el valor de 14v y una media para las compañías del selectivo Ibex 35 superior. Por Valor contable el múltiplo se modera también y ahora el mercado paga 1,44v, inferior a su media histórica y al múltiplo medio del mercado. El ratio EV/EBITDA es comparativamente moderado frente a sus competidores en torno a 4v”.

Pero la analista de Ei concluye que “en síntesis, los ratios de Indra recogen infravaloración en la compañía y potencial alcista (PEG 0.24v). En positivo además la recuperación del pago de dividendo, congelado desde 2014 y que sitúa la rentabilidad sobre dividendo-Yield, a precios de este informe, en el 1,9% para 2022. En base a nuestro análisis fundamental reiteramos valoración positiva para Indra para un horizonte de inversión de largo plazo”.