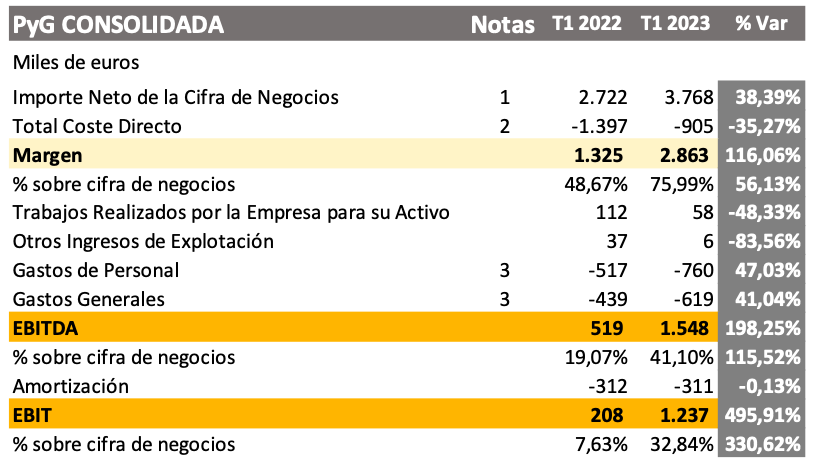

Según las cuentas financieras presentadas por CLERHP Estructuras para el primer trimestre 2023, la compañía cotizada en BME Growth mantiene la mejora de actividad que se viene produciendo desde finales de 2021, produciéndose un incremento de la cifra de ventas de un 38% con respecto al primer trimestre del ejercicio anterior hasta los 3,7 millones de euros.

La cifra de ventas del primer trimestre de 2023 supone el 26,76% de la venta total de 2022 publicada con la Información Anual de fecha 28 de abril de 2023, frente al 19,33% que representaba el primer trimestre de 2022 frente al total de ventas del año. Históricamente, el primer trimestre es el de menor actividad para CLERHP y la cifra de este primer trimestre confirma la tendencia de crecimiento.

Asimismo, CLERHP aumenta su EBITDA un 198,25% hasta los 1,5 millones de euros respecto al mismo periodo del ejercicio anterior. El EBIT se incrementa un 495,91% hasta los 1,2 millones.

El mix de personal propio y subcontratado para la realización de los trabajos ha variado, mejorando la eficiencia productiva.

Los gastos generales se incrementan como consecuencia del aumento de las operaciones en el mercado de República Dominicana.

Adquisición de obligaciones convertibles a Inveready

Por otro lado, CLERHP ha suscrito un acuerdo marco con Inveready para la adquisición de 9 de los 15 bonos suscritos y desembolsados por dichas entidades en virtud de escritura de 21 de febrero de 2019.

La adquisición se ejecutará en distintos lotes, cada uno de los cuales llevará un pago mínimo de 400.000 euros y el precio se determinará teniendo en cuenta los siguientes parámetros:

Valor nominal de los bonos en el momento de la emisión: 100.000 euros por bono.

Al valor nominal se le sumarán los intereses PIK acumulados hasta la fecha que vaya a ejecutarse la compraventa del lote que se trate.

Precio de conversión de los bonos en acciones de 1,40 euros.

Aplicación de un descuento del 25% al valor de cotización ponderado por volumen (VWAP) de las acciones de CLERHP en el trimestre natural vencido previo a la fecha en que vaya a ejecutarse la compraventa del lote que se trate, fijándose un precio suelo de 2,00 euros por acción de CLERHP.

El precio final por bono resultará de multiplicar (i) el precio por acción acordado por las vendedoras y CLERHP por (ii) el número de acciones de CLERHP en las que se convertiría cada bono en atención a su valor nominal más los intereses PIK acumulados.

"La tesorería para afrontar el pago de dichos bonos resultará de la venta de las acciones que RHETO ARQUITECTOS, S.L.P. ha prestado a la autocartera de la sociedad, operación que se pone en conocimiento del Mercado mediante el modelo de notificación de operaciones realizadas por personas con responsabilidades de dirección y las personas estrechamente vinculadas con ellas que se adjunta al presente. Tras el referido préstamo de 250.000 acciones por parte del accionista y Consejero, RHETO ARQUITECTOS, S.L.P., a un precio medio de 2,65 euros por acción, el mismo pasa a ostentar un 0,07% y 8,41 % indirecto de la Compañía. La compañía realizará la venta de estas acciones a otros inversores incluyendo un Lock-Up de 6 meses. La compañía estima que se realizarán operaciones adicionales para completar el acuerdo", según ha anunciado la propia compañía.