Enagás: podría segregar su actividad exterior

Según publica Expansión, Enagás podría estar planeando diferentes opciones para impulsar la creación de valor en su división internacional.

%%%Configura tus alertas sobre ENAGAS|ENG%%%

Para ello, el grupo podría haber recibido numerosas propuestas para llevar a caboun spin off de dicha división para poder incorporar así a nuevos socios financieros e industriales.

Los indicadores técnicos de Estrategias de Inversión dan una puntuación a Enagás de 5 sobre 10, compañía que se encuentra en fase de consolidación.

Prisa: Rhône Capital ofrece menos de 1.200 millones por Santillana

Según publica El Confidencial, citando fuentes financieras próximas a las conversaciones, Rhône Capital ha presentado a Prisa una oferta por debajo de 1.200 millones de euros para adquirir su filial de libros educativos, Santillana.

%%%Configura tus alertas sobre PRISA|PRS%%%

Además, resalta el medio online, la oferta de Rhône Capital es totalmente insuficiente para poder repagar los 1.546 millones de euros que adeuda Prisa, 956 de los cuales los tiene que amortizar en apenas un año, con lo que la oferta del fondo estadounidense dejaría al grupo frente a una ejecución bancaria.

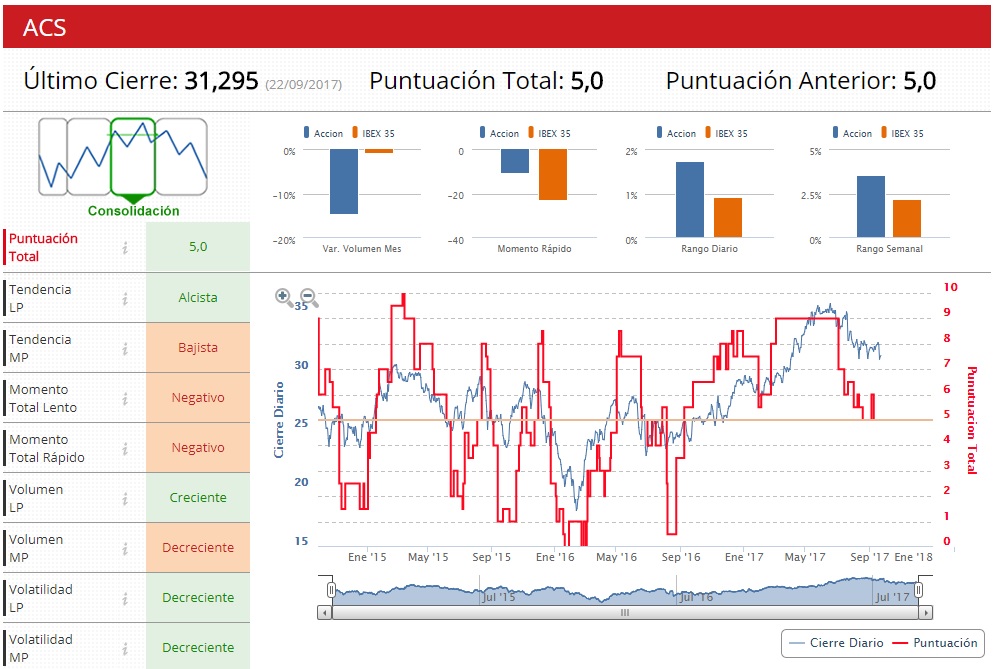

ACS: sigue estudiando una posible opa por Abertis

ACS confirmó el pasado viernes a través de un hecho relevante a la Comisión Nacional del Mercado de Valores (CNMV) que sigue estudiando una posible opa competidora sobre la sociedad Abertis.

%%%Configura tus alertas sobre ACS|ACS%%%

Para ello, informó ACS, que cuenta con asistencia de asesores externos, habiendo mantenido reuniones con posibles inversores y con entidades financieras, sin que hasta la fecha haya tomado decisión alguna al respecto.

Según los indicadores de la zona premium, ACS se encuentra en fase de consolidación, con una volatilidad decreciente tanto en el medio como en el largo palzo.

Banco Sabadell: HSBC mejora el precio objetivo

Los analistas del banco británico HSBC han subido el precio objetivo a las acciones de Banco Sabadell, hasta los 2,04 euros, desde los 2 euros anteriores, lo que supone otorgarle a la entidad un potencial alcista de casi el 19% desde los niveles de cotización actuales.

%%%Configura tus alertas sobre BANCO SABADELL|SAB%%%

La entidad que preside Josep Oliu se revaloriza un 29,7% en 2017, y es uno de los títulos más alcistas del selectivo español junto a Cellnex o CaixaBank.

%%%Configura tus alertas sobre CAIXABANK|CABK%%%

Los indicadores técnicos de Estrategias de Inversión dan una puntuación de 5 sobre 10, compañía que también se encuentra en fase de consolidación.

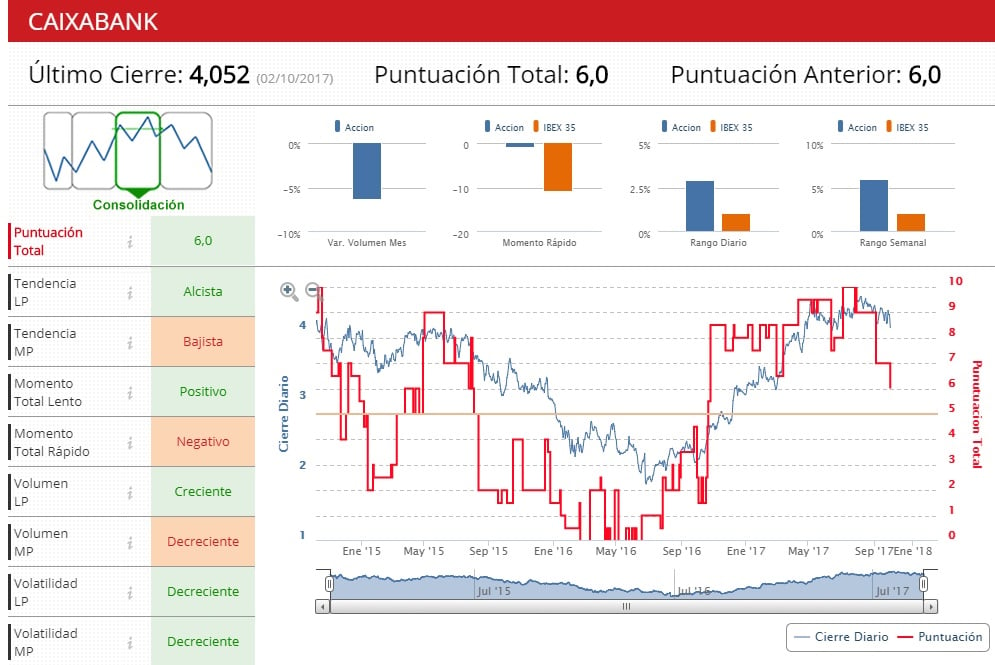

PrecisamenteCaixaBankprotagoniza hoy uno de los mayores descensos del Ibex, al ceder casi un 2%. El viernes HSBC subió el precio objetivo de la entidad hasta los 4,1 euros por acción, desde los 4 euros anteriores.

En lo que va de año, CaixaBank acumula una revalorización de casi el 34%.

CaixaBan, según los indicadores del área premium, se encuentra en fase de consolidación,c on una puntuación de 7 sobre 10.