Según publica Expansión citando fuentes del sector de fondos de inversión y capital riesgo, los asesores de la compañía de construcción y servicios amplían su búsqueda de aliados a los grandes grupos inversores de Asia, un mercado que conoce bien por otras operaciones.

El diario recuerda que el mercado de grandes inversores asiáticos no le es desconocido a ACS, ya que el año pasado el grupo mantuvo extensas negociaciones con varios fondos para la venta de su filial de servicios.

%%%Configura tus alertas sobre ACS|ACS%%%

La opa lanzada por Atlantia sobre Abertis, que está a la espera de recibir el visto bueno de la Comisión Nacional del Mercado de Valores (CNMV), valora a la concesionaria de autopistas española en 16.300 millones de euros, cantidad a la que habría que sumar 15.000 millones de la deuda, lo que eleva el montante de la operación a 31.300 millones.

%%%Configura tus alertas sobre ABERTIS|ABE%%%

Así, para superar esta oferta, ACS debería mejorar el precio de 16,5 euros por acción planteado por Atlantia y acercarse a los 17 euros, lo que elevaría el coste de la operación a 17.000 millones, sin contar la deuda.

ACS registró en la sesión de ayer un descenso del 1,75%, jornada en la que se publicaron diversas informaciones sobre que la compañía analiza la viabilidad económica de su contraopa sobre Abertis.

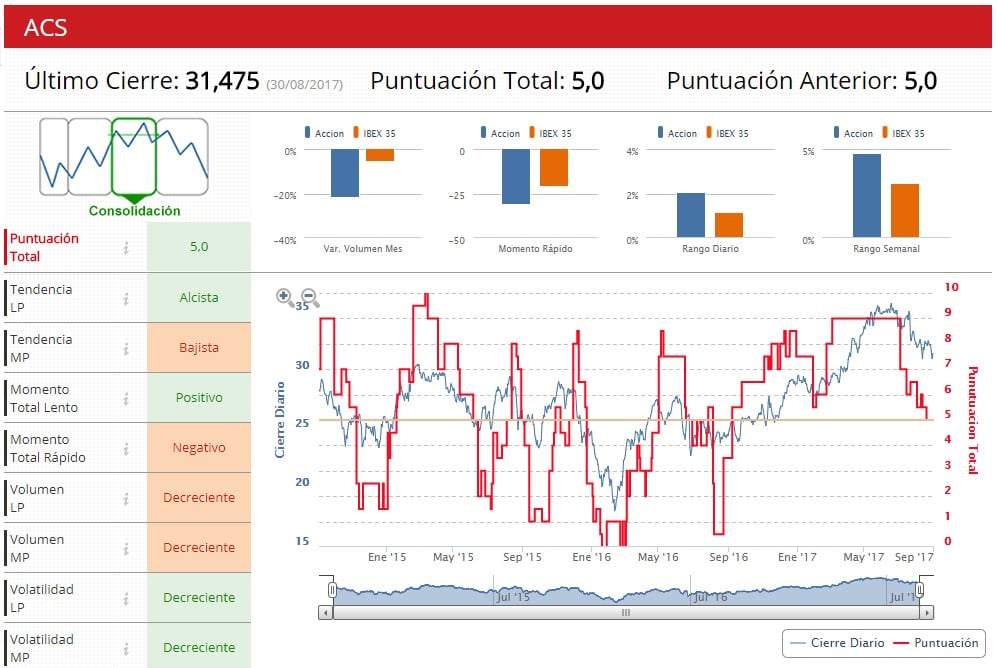

Los indicadores técnicos de Estrategias de Inversión dan una putnuación a ACS de 5 sobre 10, compañía que se encuentra en fase de consolidación.