Estos primeros seis meses del año han estado cubiertos de numerosos titulares bajistas sobre los mercados financieros. No obstante, algunos inversores utilizan esto como una señal contraria mediante el “indicador de revista”. ¿Pero aún funciona en Wall Street?, nos responde Jared Blikre en Yahoo Finance.

JC Parets, CMT, fundador y estratega jefe de allstarcharts.com, se unió a Yahoo Finance Uncut recientemente y analizó la psicología detrás de por qué las revistas impresas, e incluso los nuevos productos financieros, pueden ser señales contrarias.

"Los periodistas tradicionalmente hacen un trabajo increíble al agregar el sentimiento del consumidor y el sentimiento de los inversores", dijo Parets, y enfatizó que las portadas de las revistas y otras características toman tiempo para planificar, desarrollar y, finalmente, publicar.

Y ese lapso de tiempo es donde Parets dice que se encuentra la oportunidad para los inversores.

"Para el momento en que lo pones en la portada, por lo general es bastante tarde en el ciclo", indicó Parets.

Caso en cuestión: justo antes de que las acciones alcanzaran su punto máximo en febrero de 2020, The Economist presentó cinco toros de titanio con logotipos corporativos estampados en sus cabezas: uno para Apple, Alphabet-A, Amazon, Microsoft y luego Meta (Facebook).

“El impulso alcista de 2 billones de dólares de las grandes tecnológicas era el título, y podemos imaginar a esos toros cargando a través del polvo y justo por un precipicio cuando las acciones se desplomaron en un furioso mercado bajista”, destacó Parets.

Quizás el ejemplo más famoso de todos los tiempos es el artículo de portada de Businessweek de 1979: "La muerte de las acciones". Fue un par de años antes, pero esta historia animó muy bien el mercado alcista secular de dos décadas que se desarrolló a lo largo de los años 80 y 90.

Esta portada es tan famosa, de hecho, que Bloomberg, que ahora es dueño de la publicación semanal, escribió un artículo sobre su cuarenta aniversario.

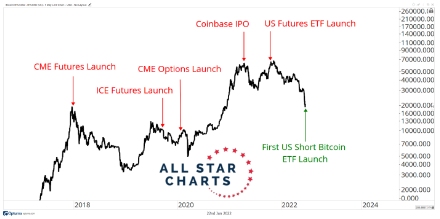

Bitcoin y ETFs

También hay un paralelismo con los nuevos productos financieros, en opinión de Parets, donde las criptomonedas sirven como un instructivo ejemplo reciente.

Los primeros futuros de Bitcoin se lanzaron en diciembre de 2017, justo cuando una criptomanía que casi envió bitcoin a 20.000 dólares alcanzó su punto máximo antes de un "invierno criptográfico" de años de duración.

Después del aumento a niveles récord en 2021, el mayor intercambio de criptomonedas de EE. UU., Coinbase Glb Rg-A, aprovechó el entusiasmo y se hizo público. Después de una caída relativamente leve (según los estándares criptográficos), se lanzó el primer ETF de bitcoin de EE. UU., justo a tiempo para atraer a futuros HODLers.

Desde el lanzamiento en octubre de 2021 del primer ETF de futuros de Bitcoin, ha bajado casi un 70%.

“Las empresas de ETF agregan el sentimiento de los consumidores y los inversores... Para cuando se aprueba todo, por lo general ya es tarde en el ciclo por razones muy similares", añadió Parets.

Y como dictaría el 'indicador de la revista', el ETF ProShares Short Bitcoin (BITI) se lanzó solo el mes pasado después de que Bitcoin se había desplomado un 70%. Parets bromeó: "¿Dónde estaba esto hace un año?"

Si bien muchos entusiastas de las criptomonedas piden que BITI haga un mínimo de bitcoin, este nuevo ETF aumentó un 14 % desde su apertura comercial a fines de junio, y ya es el segundo ETF de bitcoin más grande de EE. UU.

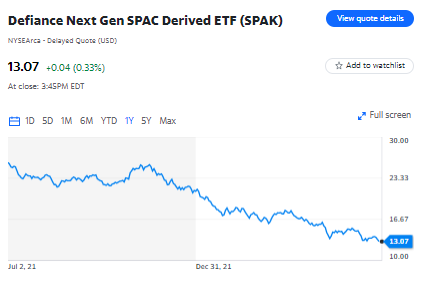

Las SPAC también tienen su lugar

Sin embargo, los ejemplos recientes van más allá de los criptomercados.

A fines de 2020, justo cuando la manía de SPAC realmente se estaba calentando, se incluyó el tan esperado ETF Defiance Next Gen SPAC Derived (SPAK). Después de un repunte a principios de 2021, el ETF alcanzó su punto máximo y ahora ha bajado más del 60%.

Es una historia similar para el ETF Roundhill Ball Metaverse (METV). El fondo se lanzó el verano pasado, alcanzó su punto máximo en noviembre y luego se redujo a la mitad, al igual que Meta Platforms. (Fue Roundhill quien le dio, o tal vez vendió, a Meta su ticker META).

Volviendo al presente, las portadas recientes de Barron's y Businessweek que promocionan la vorágine financiera actual se publicaron el mismo fin de semana después de que se registraran los mínimos más recientes del mercado.

Hoy en día, la mayoría de los comerciantes no creen que este mercado bajista haya terminado. Pero pronto sabremos si estas ediciones presagiaron una vez más un repunte llamativo por el cual los mercados bajistas son famosos. O, tal vez, algo más grande.