La crisis bancaria regional en EE.UU. ha puesto en jaque al sistema. El director ejecutivo de JPMorgan Chase, Jamie Dimon, ha señalado que EE.UU. necesitar terminar con ello. Pero las mayores regulaciones, reglas y requisitos podrían conducir hacia un efecto contrario al deseado, según Jennifer Surane y Francine Lacqua en Yahoo Finance.

“Creo que va a empeorar para los bancos: más regulaciones, más reglas y más requisitos”, dijo Dimon en una entrevista con Bloomberg Television desde París el jueves. “Si se excede con ciertas reglas, requisitos, regulaciones, hay algunos de estos bancos comunitarios que me dicen que tienen más personas encargadas del cumplimiento que oficiales de préstamos”.

Dimon, el único director ejecutivo de un gran banco de la crisis financiera que aún está al mando, ha desempeñado un papel central en la reacción al peor período de tumulto de la industria en más de una década. Aportó su típico estilo directo a las críticas de los reguladores y colegas banqueros, encabezó un salvavidas de la industria para First Republic Bank y finalmente intervino para comprar el prestamista la semana pasada cuando esos esfuerzos resultaron insuficientes.

“Necesitamos terminar con la crisis bancaria”, añadió Dimon. “Lo que sea que la FDIC, la OCC, la FED, lo que sea que necesiten hacer para mejorarlo, deberían hacerlo”.

Cuatro empresas regionales colapsaron en medio de fuertes aumentos de las tasas de interés de la Reserva Federal y salidas de depósitos. La compra de First Republic por parte de JPMorgan y la declaración de Dimon de que "esta parte de la crisis ha terminado" hicieron poco para calmar la preocupación de los inversores sobre la fortaleza de la industria. El índice bancario regional KBW ha caído un 13% desde que se anunció ese acuerdo.

“Se debería haber alentado a los bancos a analizar una gama más amplia de posibles escollos, en lugar de una prueba de estrés anual que recorría cientos de miles de páginas, generando una falsa sensación de seguridad", indicó Dimon. “La propia Fed no estaba prediciendo aumentos de la tasa antes de que comenzara a subir, y luego se sorprendió cuando los bancos también fueron atrapados con el pie izquierdo”.

Dimon dijo que los reguladores deben tener un mejor manejo de la situación financiera de los bancos más pequeños, para “no sorprenderse constantemente”.

“Si bien se debe culpar a los directores ejecutivos y las juntas directivas de los bancos, creo que debe haber humildad por parte de los reguladores”, destacó Dimon. "Deberían mirarlo y decir: 'Está bien, fuimos un poco parte del problema' en lugar de simplemente señalar con el dedo".

“A pesar de la agitación, la industria de los bancos regionales es bastante fuerte, y "esperemos que nos estemos acercando al final del problema, agregó Dimon.

Dimon se unió a un coro de participantes del mercado que cuestionaron el comportamiento de algunos vendedores en corto y dijo que cree que la Comisión de Bolsa y Valores (SEC) debería estar analizando dicha actividad en busca de tácticas "sin escrúpulos".

Dimon reconoció que su propia evaluación está en desacuerdo con los miembros de su personal, quienes le dijeron al director ejecutivo que su análisis de las ventas en corto muestra que dicha actividad no es la culpable de la caída en los precios de las acciones de los bancos regionales. También dijo que no hay evidencia real de ventas al descubierto generalizadas en las acciones de los prestamistas más pequeños.

“Si las personas están coludidas o las personas se quedan cortas y hacen un tweet sobre un banco, deben perseguirlos, y enérgicamente”, afirmó Dimon. “Deberían ser castigados en la mayor medida que lo permita la ley”.

En la amplia entrevista, Dimon se refirió a los preparativos de su empresa para un posible incumplimiento de pago de EE. UU., así como a su evaluación del estado de las relaciones entre EE. UU. y China. El director ejecutivo también ofreció una seria advertencia sobre la probabilidad de que las pérdidas en los préstamos inmobiliarios comerciales conduzcan a más quiebras de bancos regionales.

“Puede que algunos bancos caigan, eso es algo normal”, señaló Dimon, y agregó que algunas áreas metropolitanas, incluidas Nashville, Tampa y Orlando, deberían obtener mejores resultados que ciudades como Chicago, Nueva York y Seattle. "Eso no es anormal".

Dimon dijo que los líderes de EE. UU. deberían evitar recurrir a medidas que limitarían el comercio con China, ya que los inversores están cada vez más preocupados por el impacto de la posible actividad china en Taiwán, así como por la perspectiva de medidas provocativas de EE. UU. para defender la isla. Las naciones del Grupo de los Siete tienen como objetivo enviar una señal a China este mes al anunciar un esfuerzo conjunto para contrarrestar la "coerción económica", pero están luchando para acordar medidas tangibles.

“Estados Unidos y China tienen muchos intereses comunes: el clima, la proliferación nuclear, la lucha contra el terrorismo, la estabilidad global”, destacó Dimon. “Y tenemos diferencias. Somos capitalistas, ellos no. Está bien. Podemos arreglarlo''.

Dimon, quien durante mucho tiempo abogó por la eliminación del techo de la deuda de EE. UU., dijo que JPMorgan convocó una sala de guerra semanal para planificar cómo reaccionaría el prestamista más grande del país ante un posible incumplimiento. “Esas reuniones probablemente ocurrirán con más frecuencia, posiblemente varias veces al día, si el enfrentamiento persiste este mes”.

“Afecta a los contratos, garantías, cámaras de compensación, clientes; afecta a los clientes de manera diferente en todo el mundo”, señaló Dimon. “Es muy desafortunado. Nunca debería suceder de esta manera”.

Los grandes bancos han sido en gran parte inmunes a las presiones que afectan a sus rivales más pequeños con las acciones de JPMorgan ligeramente más altas este año. El banco reportó un aumento inesperado en los depósitos en el primer trimestre en un viaje hacia la seguridad, y superó a otros prestamistas por First Republic después de que la firma con sede en San Francisco se convirtiera en la segunda quiebra bancaria más grande en la historia de EE. UU.

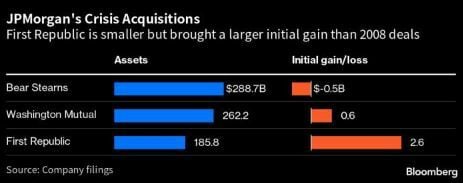

Dimon, de 67 años, ha encabezado adquisiciones a lo largo de sus 17 años al frente de JPMorgan, incluida la compra de la mayor parte de Washington Mutual, cuyo colapso en 2008 es el único más grande que el de First Republic. Ahora puede capitalizar las relaciones de First Republic con clientes ricos para promover su objetivo de expandir las ofertas de gestión de patrimonio de JPMorgan, que ha llamado "una de nuestras mayores oportunidades".

Pero para realizar esa ambición, Dimon primero tendrá que lidiar con un éxodo de asesores de la First Republic que se fueron cuando los problemas aumentaron este año. Horas después de ganar la licitación, Dimon se unió a una llamada con los aproximadamente 230 asesores patrimoniales restantes para convencerlos de que se quedaran con JPMorgan.

Dimon habló desde una conferencia de JPMorgan en París, donde la firma tiene más de 500 empleados de mercados, un aumento de 22 veces desde 2019, antes de que entrara en vigor el Brexit. Antes de eso, Londres había sido el nexo indiscutible de las finanzas europeas, pero en los últimos años el panorama se ha vuelto más fragmentado y París se ha convertido en un centro clave.

JPMorgan Chase cotiza en los 136.19 dólares en verde por debajo de la vela del miércoles y la media móvil de 70 periodos se encuentra sobre la vela del jueves. Mientras, los indicadores de Ei se muestran mixtos.