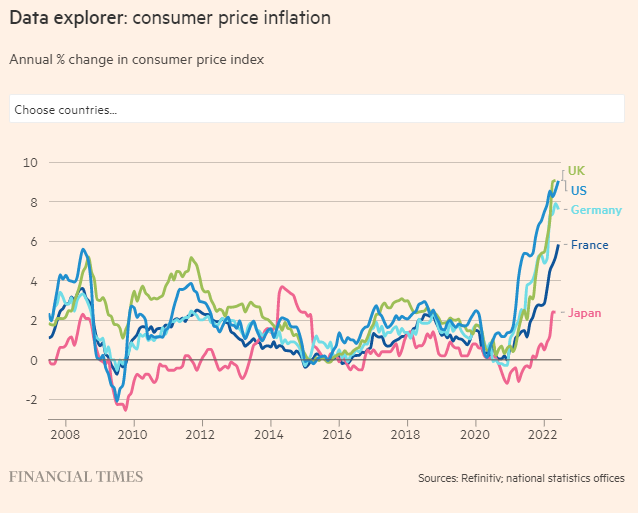

La Reserva Federal de EE.UU. se ha mostrado agresiva con el incremento de los tipos de interés inmerso en un aumento de la inflación sin precedentes. Por ende, numerosos bancos centrales mundiales han optado por lo mismo para impulsar sus monedas y combatir la inflación según Valentina Romei y Tommy Stubbington en Financial Times.

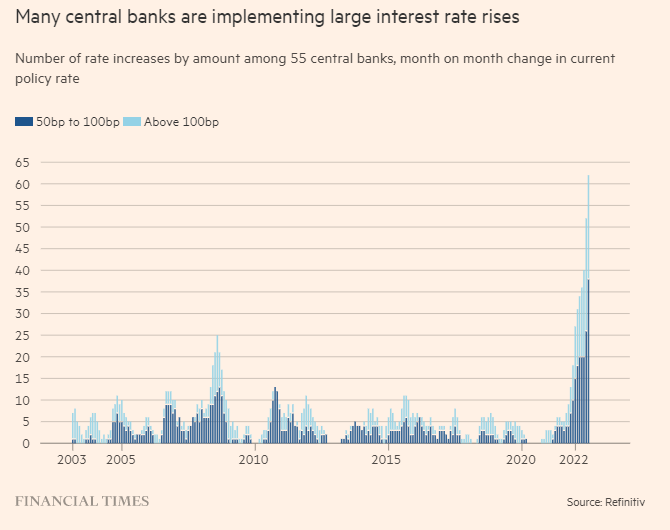

Un análisis del Financial Times encontró que los bancos centrales ahora, más que en cualquier otro momento de este siglo, están optando por grandes aumentos de tasas de 50 puntos básicos o más, dejando al descubierto los desafíos de abordar las presiones de los precios y las tasas más altas de EE. UU.

Las subidas de la FED, incluido su primer aumento de 75 puntos básicos desde 1994, y los temores sobre la salud de la economía mundial han impulsado al dólar estadounidense frente a casi todas las monedas. Dado que muchos bienes se cotizan en dólares en los mercados internacionales, la fortaleza del dólar se suma a las presiones inflacionarias al aumentar el costo de las importaciones, creando lo que los analistas han descrito como una "guerra de divisas inversa" entre los encargados de la política monetaria.

“Estamos viendo un frenesí que alimenta el aumento de las tasas”, dijo James Athey, gerente senior de cartera de Abrdn, una compañía de inversión. “Es lo contrario de lo que vimos en la última década... Hoy en día, lo último que alguien quiere es una moneda débil”.

Los legisladores canadienses se convirtieron en los últimos en sorprender a los mercados con un aumento mayor al esperado, optando por un aumento de 100 puntos básicos el miércoles, el mayor de cualquier economía del G7 desde 1998. Filipinas aumentó las tasas en 75 puntos básicos al día siguiente.

En los tres meses hasta junio, los 55 bancos centrales seguidos por el Financial Times realizaron 62 aumentos de la tasa de política de al menos 50 puntos básicos. Hasta el momento, se han realizado otros 17 grandes aumentos de 50 puntos básicos o más, marcando la mayor cantidad de grandes movimientos de tasas en cualquier momento desde el cambio de milenio y eclipsando el ciclo de ajuste monetario global más reciente, que estaba en marcha. -hasta la crisis financiera mundial.

“Hemos visto este punto de inflexión en el mercado donde 50 son los nuevos 25”, dijo Jane Foley, jefa de estrategia cambiaria de Rabobank.

Los bancos centrales de países sumamente expuestos a la presión del mercado de divisas han aumentado las tasas en cantidades particularmente grandes. Destaca Hungría, con su tasa de política clave que subió 385 puntos básicos en solo dos meses, ya que el país enfrenta inflación y una depreciación de la moneda frente al dólar a tasas de dos dígitos.

“El componente del tipo de cambio es importante en la toma de decisiones de política monetaria para muchos mercados emergentes”, dijo Jennifer McKeown, directora del servicio de economía global de Capital Economics. “Incluían varias economías de Europa emergente cuyas monedas se habían visto afectadas por las preocupaciones sobre la guerra de Ucrania, así como por un entorno general de aversión al riesgo”.

Pero la tendencia es generalizada y también ha afectado a los bancos centrales de los países más ricos. El banco central de Corea del Sur hizo su primer aumento de 50 puntos básicos en julio.

Muchos de los grandes movimientos han hecho que los inversores se equivoquen, incluso en Australia, Noruega y Suiza, donde el banco central hizo un aumento inesperado de 50 puntos básicos en junio. Los mercados habían pronosticado que el Banco Nacional Suizo, tradicionalmente moderado, esperaría hasta más adelante en el año para subir las tasas, pero las preocupaciones sobre la inflación y el tipo de cambio llevaron a las autoridades a actuar antes.

En la mayoría de las economías avanzadas, las tasas están subiendo desde mínimos históricos luego de la agresiva relajación de los bancos centrales durante los primeros meses de la pandemia de Covid-19. Con las tasas aún bajas según los estándares históricos, los economistas esperan que varios de los principales bancos centrales aumenten las tasas en 50 puntos básicos o 75 pb en sus próximas reuniones de fijación de tasas para acercar los costos de los préstamos a los promedios a largo plazo.

McKeown dijo que los bancos centrales debían actuar rápidamente para sacar las tasas del territorio "estimulante", "particularmente en un entorno donde el crecimiento de los salarios y las expectativas de inflación están aumentando y existe el riesgo de que la inacción permita que se desarrollen espirales de salarios y precios".

El Banco de Inglaterra y el Banco Central Europeo aún no han realizado aumentos de tasas tan grandes. Sin embargo, Matthew Ryan, analista senior de mercado de la firma global de servicios financieros Ebury, dijo que el BoE "probablemente tendrá que unirse al 'club de los 50' para sacar a la libra de sus niveles reprimidos actuales".

El euro alcanzó la paridad con el dólar esta semana, pero se espera que el BCE, que se reunirá el 21 de julio, suba las tasas en unos 25 puntos básicos más modestos.

Los sólidos datos de empleo y la inflación superior a la esperada en junio han reforzado las expectativas de otro gran aumento de tasas por parte de la Reserva Federal en su próxima reunión del 27 de julio. El rango objetivo de fondos federales para llegar a entre 3.5% y 3.75% para fin de año.

Los aumentos adicionales de la FED presionarán a muchos mercados emergentes para que se pongan al día, a pesar de que muchos comenzaron a endurecer sus políticas monetarias el año pasado, antes que las economías avanzadas.

Agustín Carstens, director general del Banco de Pagos Internacionales, dijo en una conferencia reciente organizada por el BCE que los mercados emergentes habían "aprendido las lecciones" de los ciclos de ajuste estadounidenses anteriores. Dijo que si bien tradicionalmente los mercados emergentes aumentarían las tasas de interés después de sus contrapartes en las economías avanzadas, “ahora comenzaron muy temprano y lo que se puede ver es que han logrado mantener sus tipos de cambio bastante estables”.