Criptomonedas, blockchain y Finanzas Descentralizadas o DeFi son las piezas de un mismo mecanismo. En base a esta conexión es que se desarrollo Liquitidy MIning, un DeFi para ayudar a atraer usuarios y liquides a estos proyectos. Ya que sin ellos no podría alcanzar el éxito.

El término Liquidity Mining o Minería de liquides en español no ha sido escogido al azar, sino que es la estrategia para conseguir que los usuarios inyecten fondos a los protocolos con la intención de recibir recompensas en forma de tokens o simplemente hacer hodl para aprovechar los avances del precio en el futuro.

Además esto está relacionado con el Yield Farming. Esta estrategia busca generar ganancias al realizar inversiones en distintas plataformas para aprovechar las variables del mercado. Pero la diferencia con este DeFi es que activa una funcionalidad que le permite a los usuarios recibir recompensas por el simple hecho de depositar y bloquear capital en su plataforma.

Estas recompensas son realizadas generalmente en tokens de gobernanza. Los cuales pueden dar derecho a voto o no que ofrecen acceso a intereses o recompensas regulares a sus tenedores. Mientras más dinero bloqueen en la plataforma, más tokens reciben y más recompensas obtienen, haciendo con ello mayores ganancias.

Un poco de historia

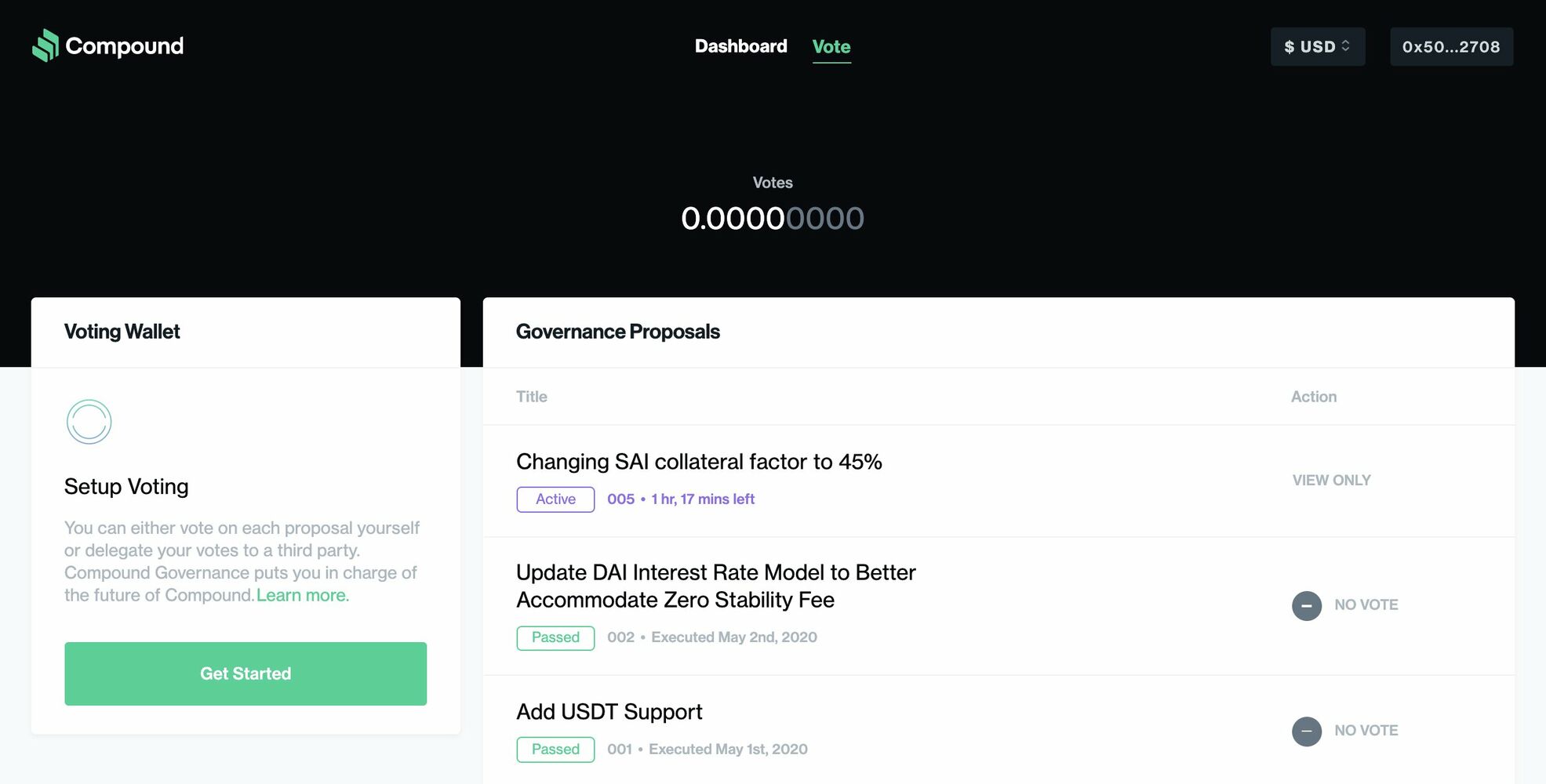

El 15 de junio de 2020, Compound sacó su token de gobernanza COMP con un precio de mercado de 60 dólares y una capitalización de 0 dólares.

Antes de su lanzamiento ya tenía una base importante de usuarios.

Gracias a eso, cinco días después su precio ascendió a 313 dólares y su capitalización supero los 800 millones de dólares. El valor total bloqueado (TVL) o fondos de criptomonedas bloqueados en Compound llegó a superar los 511 millones de dólares.

¿Cuál es su objetivo?

Ya lo dijimos, incentivar la inyección y liquides de cualquier proyecto blockchain.

¿Qué hacen los proveedores de liquides?

Los proveedores de liquidez o LP, al invertir obtienen recompensas por su participación con tokens de la misma plataforma. Estos se generan de acuerdo a la programación del protocolo, y son distribuidos entre los señalados como parte de sus recompensas. Si bien la mayoría de estos no tienen utilidad alguna fuera de la plataforma DeFi que los genera.

La creación de mercados de intercambios y la especulación alrededor de estos tokens hacen que su valor se dispare.

El caso del token YFI

Andre Cronje creó el token YFI que solo funcionaba como token de gobernanza. Por lo que no tiene una utilidad real, pero para la comunidad inversora sí. En octubre de 2020 alcanzó un valor de 13.238 dólares. Incluso llegó a alcanzar los 40.000 dólares.

Estos token son solo distribuidos y generados para quienes participan en la comunidad, dejando claro los dos objetivos del Liquidity Mining:

- Distribuir tokens entre los inversores

- Generar valor de anclaje y captura de los mismos

El liquidity mining crea una relación de “entrada-salida” asociada a una inversión dada por un proveedor de liquidez. Ofrece un valor mínimo del token y el resto lo hace la especulación en los mercados de criptomonedas.

Ventajas y desventajas

Entre las ventajas podemos señalar:

- Incentivar y captar inversores

- Ayudar a crecer las ganancias de la plataforma en poco tiempo

- Protocolos totalmente descentralizados

Y si hablamos de desventajas:

- Plataformas difíciles de usar y altamente técnicas

- La mayoría está desarrollada sobre Ethereum

- Aspectos relacionados a la actividad, como el gasto en comisiones, los índices de colateralidad y las fluctuaciones de las criptomonedas en el mercado

- Sujetas a grandes volatilidades

- Problemas de seguridad en los smart contracts como en el Yield Farming

¿Qué plataformas de Liquidity Mining existen?

Entre algunas de las plataformas existentes podemos señalar:

- Compound: Los proveedores de liquidez ganan tokens COMP por su participación. Estos tokens pueden ser cambiados de forma interna en la plataforma o exchanges (centralizados o descentralizados) para obtener así ganancias en otros token distintos

- AAVE: Gracias a su reciente actualización del protocolo y con la migración de su antiguo token ETHLend al nuevo token AAVE podría reportar mejores ganancias a sus tenedores

- Balancer: Este proyecto, que recientemente decidió actualizar su protocolo, lanzó el token de gobernanza BAL que habilita el liquidity mining en su plataforma

Javier Molina: “Todo proceso de asignación de recursos contiene riesgo”

Le consultamos a nuestro experto y profesor en el curso de inversión en criptomedas, NTF y metaverso algunos detalles de esta modalidad.

-¿En una escala del 1 al 10, cuál sería el nivel de riesgo de operar en Liquidity Mining?

Todo proceso de asignación de recursos contiene riesgo. Aquí tenemos riesgo de plataforma, de los tokens puestos en liquidez y de desconocimiento. Proveer de liquidez requiere de entender muy bien todos los conceptos y operativa involucrada. Para quien no entiende todo, riesgo 10. Para los que sí entienden esos riesgos, yo diría que un 6

-¿Este modelo es una alternativa a las ICOs o tuvo que haber previamente una oferta inicial de moneda antes de utilizar el Liquidity Mining?

Tienen que estar los tokens emitidos y así poder “dejarlos” en liquidity pools.

-¿Por qué se utiliza mayoritariamente la plataforma de Ethereum en estos proyectos?

Entiendo que será por un tema de uso de la red que mayor seguridad ofrezca. El riesgo, no obstante, está en la plataforma utilizada, los activos en sí y el no asumir correctamente los riesgos implícitos.