Las empresas tecnológicas de Wall Street, al igual que muchos otros sectores, no han tenido un buen año. Las últimas declaraciones del presidente de la Reserva Federal, Jerome Powell, en la reunión anual de Jackson Hole no han sido nada halagüeñas para el sector. Ya que se espera un nuevo aumento de tipos de interés, según Jessica Menton en Yahoo Finance.

El Nasdaq 100 registró su mayor caída desde la semana que finalizó el 10 de junio después de que el presidente de la Reserva Federal promocionara el viernes su determinación inquebrantable de aumentar las tasas de interés en territorio económico restrictivo para enfriar la inflación en los máximos de la década.

Los administradores de cartera, incluidos los alcistas a largo plazo en el sector, ven el riesgo de nuevas pérdidas en el futuro para las acciones tecnológicas sensibles a las tasas, ya que todas las señales sugieren que Powell cumplirá su amenaza política dado que los precios de los bienes y servicios siguen siendo obstinadamente altos en todo el mundo.

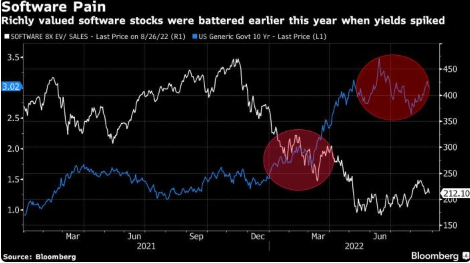

Un rápido aumento en el rendimiento de la nota a 10 años este mes ya ha sacudido las llamadas acciones de crecimiento al tiempo que provocó una venta masiva de activos cruzados después del reciente repunte de las acciones de 7 billones de dólares.

Los inquietos de Wall Street ahora se preparan para que el índice de referencia del Tesoro vuelva a probar el pico cercano al 3.5% alcanzado en junio o suba aún más al 4%, lo que amenaza con nuevos daños para las empresas de primer orden después de que el grupo se recuperó más del 20 % del mercado bajista.

“Si los rendimientos vuelven a subir al 3.5%, eso sacudirá los mercados y será particularmente doloroso para las acciones tecnológicas”, dijo Nancy Tengler, directora de inversiones de Laffer Tengler Investments. “Si llegamos al 4%, todo el mercado de valores cambiará y se recalibrará”.

Todo esto amenaza con tomar desprevenidos a los fondos de cobertura después de que la cohorte de datos de la industria rastreada por Goldman Sachs aumentara las apuestas tecnológicas el último trimestre al nivel más alto desde el comienzo de la pandemia, con la convicción de que una desaceleración económica en ciernes reviviría el comercio de seguridad megacap.

Otra ola de volatilidad sacudió a Wall Street el viernes, después de que Powell se quedara boquiabierto en el simposio de Jackson Hole cuando advirtió sobre una política restrictiva “durante algún tiempo”, dado que la historia “advierte enérgicamente contra la relajación prematura de la política”. Los contratos de futuros que hacen referencia a la reunión de política monetaria de la FED de septiembre cotizaron en 64 puntos básicos de ajuste en un punto el viernes, en comparación con los 59 puntos básicos antes del discurso. Pero el mercado bursátil se llevó la peor parte del mensaje de Powell de que los aumentos en las tasas de interés pueden socavar el crecimiento económico, ya que el Nasdaq 100 cayó un 4.1%, incluso cuando el rendimiento a 10 años se mantuvo estable en términos generales.

En términos generales, las empresas de tecnología son particularmente susceptibles a los temores de aumento de las tasas de interés porque muchas de ellas se valoran en función de las ganancias proyectadas entregadas en los años futuros. El valor presente de esas ganancias futuras vale menos a medida que aumentan los rendimientos.

Las subidas de tipos de interés también encarecen las operaciones de financiación. Ese no es un problema para empresas como Apple y Microsoft que tienen mucho efectivo, pero aumenta los riesgos para las empresas más jóvenes que están quemando efectivo en busca de un rápido crecimiento.

El rendimiento del Tesoro estadounidense a 10 años rondaba el 3% el viernes, frente al 2.57% de principios de agosto.

“Los inversores están buscando un giro moderado, pero no lo obtendrán hasta que la inflación caiga; ciertamente ha alcanzado su punto máximo, pero debe bajar significativamente”, dijo Sean Sun, gerente de cartera de Thornburg Investment Management. “Si se necesita que la FED suba las tasas aún más agresivamente para llegar allí, entonces podríamos ver que los 10 años regresen a alrededor del 3.5%. Esta transición difícilmente será indolora para las acciones tecnológicas”.

Los administradores de dinero con un enfoque a largo plazo son renuentes a deshacerse de las exposiciones tecnológicas debido a la generación confiable de ganancias de la cohorte, los balances saludables y la capacidad de aprovechar las tendencias desinflacionarias.