El mercado de bonos de Wall Street trae a colación el inicio de la crisis financiera de 2007, señalando que no ve fin a la turbulencia actual en la bolsa según Michael MacKenzie en Yahoo Finance.

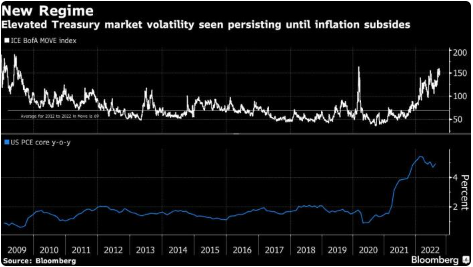

El mercado de bonos más grande del mundo está siendo azotado por su mayor período de volatilidad sostenida desde el inicio de la crisis financiera en 2007, lo que marca una ruptura radical con la estabilidad observada durante la larga era de tasas de interés históricamente bajas. Y la incertidumbre que la impulsa no parece que vaya a desvanecerse en el corto plazo: la inflación aún se encuentra en su nivel más alto en cuatro décadas, la Reserva Federal está aumentando las tasas de interés de manera agresiva y Wall Street está luchando para medir qué tan bien se encuentra una economía aún resistente.

El resultado es que los administradores de dinero no ven un respiro de la turbulencia.

“La volatilidad del mercado de bonos se mantendrá elevada durante los próximos seis a 12 meses”, dijo Anwiti Bahuguna, gerente de cartera y jefe de estrategia de activos múltiples de Columbia Threadneedle. Bahuguna destacó que la FED podría pausar sus alzas de tasas el próximo año solo para reanudarlas si la economía es más fuerte de lo esperado.

La volatilidad sostenida ha llevado a algunos de los principales compradores a quedarse al margen, drenando efectivo de un mercado que se enfrenta a la peor pérdida anual desde al menos principios de la década de 1970. El jueves, los analistas de Bank of America advirtieron que la liquidez del mercado del Tesoro, o la facilidad con la que se negocian los bonos, se ha deteriorado al peor desde el colapso de Covid de marzo de 2020, dejándolo "frágil y vulnerable al shock".

Después de retroceder desde junio hasta principios de agosto, los rendimientos de los bonos del Tesoro han vuelto a subir, ya que una medida clave de la inflación saltó en septiembre al nivel más alto desde 1982 y el empleo se ha mantenido sólido. Esas cifras y los comentarios de los funcionarios de la FED han llevado al mercado a esperar que la FED lleve su tasa a un pico cercano al 5% a principios del próximo año, frente al rango actual de 3-3,25 %.

No se espera que las principales publicaciones de datos de la próxima semana cambien esa perspectiva. Se espera que el Departamento de Comercio informe que un indicador de inflación, el índice de gastos de consumo personal, se aceleró a un ritmo anual del 6.3% en septiembre, mientras que la economía se expandió un 2.1% durante el tercer trimestre, recuperándose de la caída de los tres meses anteriores. Mientras tanto, los funcionarios del banco central estarán en su período de tranquilidad autoimpuesto antes de su reunión de noviembre.

La expectativa generalizada de que la FED promulgará su cuarto 0.75 punto porcentual consecutivo el 2 de noviembre ha generado dudas sobre hacia dónde se dirige la política monetaria el próximo año. Todavía hay un debate considerable sobre qué tan alta será la tasa de referencia de la FED y si conducirá a la economía a una recesión, especialmente dados los crecientes riesgos de una desaceleración global a medida que los bancos centrales de todo el mundo ajustan en concierto.

La incertidumbre se destacó el viernes, cuando los rendimientos de los bonos del Tesoro a dos años aumentaron, solo para caer hasta 16 puntos básicos después de que el Wall Street Journal informara que es probable que la FED discuta planes para reducir potencialmente el ritmo de sus aumentos de tasas después del próximo mes.

“Si hacen una pausa después de que la inflación está cayendo y la economía se está desacelerando, la volatilidad del mercado disminuirá”, dijo Steve Bartolini, gerente de cartera de renta fija de T. Rowe Price. "El día en que la FED haga una pausa debería ver una disminución de la volatilidad, pero es poco probable que volvamos al régimen de baja volatilidad de la década de 2010".

Si bien la alta volatilidad puede brindar oportunidades de compra, cualquier intento de tocar fondo se vio frustrado a medida que los rendimientos aumentaron. Además, los inversores también son conscientes de que las recesiones y las crisis financieras que siguieron a un ajuste monetario excesivo en el pasado se asociaron con picos notables de volatilidad.

“Eso significa potencialmente más dolor para las inversiones financieras apalancadas que despegaron en un mundo de baja inflación, tasas y volatilidad”, dijo Bob Miller, jefe de renta fija fundamental de América de BlackRock. Pero para otros inversionistas "habrá oportunidades para aprovechar las dislocaciones en los mercados y construir carteras de renta fija con rendimientos atractivos por encima del 5%".

Aún así, espera que el mercado continúe afectado por las oscilaciones de precios. “La volatilidad implícita es claramente la más elevada desde 1987 fuera de la crisis financiera mundial”, añadió Miller. “No vamos a volver a la experiencia de la década anterior en el corto plazo”.