El primer semestre del 2022 quedará para el olvido en la bolsa americana que vio como las Big Tech de Wall Street caían con fuerza. Pero el inicio del segundo semestre ha visto recuperaciones en estos valores, pero los inversores se preguntan cuánto durará este repunte según Chris Flood en Financial Times.

Los titanes de la industria tecnológica Apple, Microsoft, Alphabet, Amazon y Tesla sumaron en conjunto 1.3 billones de dólares a su valor de mercado combinado desde principios de julio, y esas ganancias ayudaron al Nasdaq Composite a subir un 14.8% desde principios de julio.

Pero como la Reserva Federal indica que mantendrá su postura de ajuste agresivo de la política monetaria para hacer frente a la abrasadora inflación, algunos analistas tecnológicos advierten que el repunte tecnológico de verano puede ser de corta duración.

“Los rebotes mensuales temporales del 10% o más fueron "algo común" durante el mercado bajista del Nasdaq de 2000-03”, dijo Andrew Lapthorne, estratega cuantitativo de Société Générale. “En cambio, los inversores deberían prepararse para grandes rebajas de las ganancias tanto este año como el próximo”.

“Los informes de ganancias hasta ahora para el segundo trimestre han llevado a ajustes significativos a la baja en los pronósticos de ganancias para el Nasdaq 100, incluido un recorte del 5.5% en la estimación de 2022 y un recorte del 6.5% en el pronóstico de 2023. Esto se traducirá en miles de millones que se eliminarán de las ganancias de las empresas tecnológicas estadounidenses”, agregó Lapthorne.

Pero Jon Guinness, coadministrador del fondo estadounidense Fidelity International de 776 millones de libras, dijo que la venta masiva de acciones tecnológicas en la primera mitad muestra que muchos inversionistas estaban reduciendo sus posiciones anticipadamente en previsión de una desaceleración significativa en las ganancias en todo el sector.

“La narrativa ha cambiado”, señaló Guinness. "Los inversores ahora esperan que la inflación caiga y ahora están preocupados por la amenaza de una recesión, por lo que los sectores económicamente más sensibles, como las acciones de consumo discrecional, tienen un rendimiento inferior".

Fidelity espera que el gasto global en tecnología se mantenga saludable incluso si las empresas retrasan o cancelan algunos proyectos este año.

“Había buenas razones para la exuberancia que se había extendido por todo el sector antes de la liquidación”, destacó Guinness. “Una quinta parte de los autos nuevos producidos en Europa ahora son vehículos eléctricos que son computadoras sobre ruedas. La computación en la nube es un desarrollo de sustancia real que está siendo adoptado por muchas empresas. Los cambios tectónicos que impulsan la adopción de tecnología todavía están presentes”.

Los inversores minoristas también se han vuelto más optimistas sobre el sector desde mediados de julio, según Morgan Stanley, que analiza los datos comerciales disponibles públicamente sobre los componentes del índice Russell 3000.

“La participación de los inversores minoristas tiende a ser mayor en sectores como la tecnología y los servicios de comunicación donde hay empresas que conocen y les gustan”, dijo Boris Lerner, estratega cuantitativo de Morgan Stanley en Nueva York.

Sin embargo, las asignaciones a los fondos negociados en bolsa, un barómetro del sentimiento observado de cerca, indican que el apetito general de los inversores por una mayor exposición sigue siendo moderado.

El ETF de Invesco de 173.700 millones de dólares conocido como QQQ, que rastrea el índice Nasdaq 100, ha acumulado entradas netas de 99 millones de dólares desde principios de julio. Pero los ETF que rastrean el sector más amplio de tecnología de la información de S&P registraron salidas netas de 112 millones de dólares el mes pasado, según State Street, mientras que el ETF Ark Innovation de Cathie Wood también registró salidas netas de alrededor de 385 millones de dólares.

Pero algunos analistas ven el caso a largo plazo para comprar acciones tecnológicas como sólido, incluso si existen obstáculos a corto plazo.

Polar Capital, el administrador de activos con sede en Londres, advierte que los márgenes de ganancias podrían verse afectados por las presiones inflacionarias, el aumento de los costos salariales, los desafíos de la cadena de suministro y la fortaleza del dólar estadounidense. Sin embargo, espera que el gasto en TI a nivel mundial aumente entre un 2 y un 4% en términos de dólares este año.

Ben Rogoff, jefe del equipo de tecnología de Polar Capital, dijo que algunas de las ganancias recientes probablemente fueron impulsadas por la "pesca de fondo y la cobertura corta", que son características de un repunte temporal del mercado bajista. “Pero el equilibrio riesgo-recompensa para los inversores ahora ha mejorado mucho. El gasto en tecnología sigue siendo un imperativo absoluto para las empresas a nivel mundial”.

Hubo un nuevo impulso al sentimiento la semana pasada cuando Thoma Bravo, el administrador de capital privado de EE. UU., acordó pagar 2.8 mil millones de dólares en efectivo para comprar el especialista en seguridad cibernética Ping Identity con una prima del 63% con respecto al precio de cierre del día anterior.

“Es probable que haya más adquisiciones por parte de administradores de capital privado y es algo sorprendente que aún no hayamos visto a más compradores estratégicos (empresas tecnológicas maduras) interviniendo en acuerdos”, destacó Rogoff.

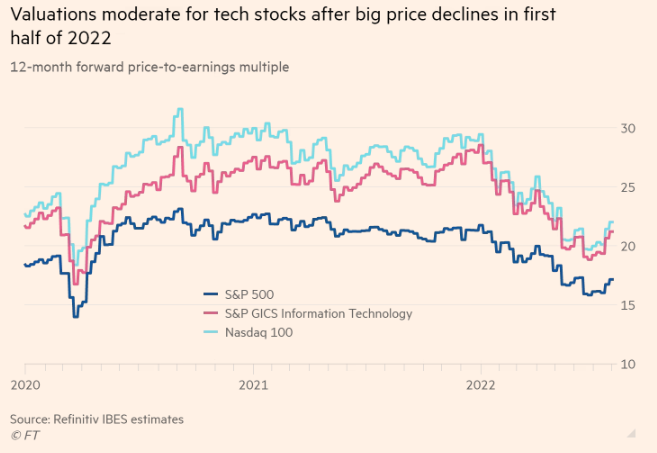

Además, las caídas del primer semestre solo han fortalecido el atractivo del sector tecnológico, dicen los optimistas. El sector de tecnología de S&P cotizó con un múltiplo de precio a ganancias a 12 meses de 28 veces a principios de enero, pero había caído a 19.2 a fines de junio, según estimaciones de Refinitiv. Incluso con las ganancias recientes, se cotiza solo con 21.2 veces las ganancias futuras.

Jonathan Curtis, codirector del Fondo de Tecnología de 7.400 millones de dólares de Franklin Templeton, dijo que el sector tecnológico todavía cotizaba con una prima frente al mercado de valores de EE. UU., pero esto estaba justificado por sus fundamentos superiores.

“La prima de valoración actual del sector tecnológico no es excesiva”, indicó Curtis. “Refleja el aumento en los márgenes de beneficio del sector en los últimos 12 años, niveles crecientes de ingresos recurrentes y una fuerte dinámica de crecimiento secular”.