Apple trata de solventar esta semana corta con cierta mejora tras el varapalo con el que ha empezado el año. Nada como perder la soñada cota de los dos billones de dólares en capitalización, algo que no se veía en el valor desde los malos tiempos registrados en su cotización en el pasado mes de mayo. Pero muestra a las claras, que en este 2023, al menos en este inicio, las cosas no han variado en el desempeño negativo que le llevó a perder casi un 27% en el pasado ejercicio con un diciembre de caídas superiores al 12%.

Lo último que se ha calculado es lo que ha perdido en el último año, que sumado a los recortes del 3,74% registrados en su inicio de 2023, dan como resultado una pérdida de valor bursátil, en capitalización para la primera en este ranking en Estados Unidos no lo olvidemos, de casi 900.000 millones de dólares, lo que da una clara idea de que no solo es testimonial e importante, que haya perdido la cota de capitalización de dos billones de dólares. Y recordemos que brevemente hace un año alcanzó un valor de mercado de hasta 3 billones.

Aun así, no lo olvidemos, Apple podría comprar tranquilamente Amazon, Berkshire Hathaway y Tesla…y le sobraría algo de dinero de bolsillo para seguir de compras. Eso significa, dicen los expertos, que no hay pies de barro debajo de la fachada de Cupertino y de Tim Cook.

Varios son los factores que venimos contando durante todo el año que han agravado su situación y sus recurrentes mínimos interanuales que no se cansa de batir a la baja. Desde los problemas en China a cuenta del ensamblaje de sus iPhones 14 y los tiempos de entrega, primero con los confinamientos y después con las reubicaciones y las consecuencias de la apertura del país sobre el Covid 0, cuyo desenlace veremos en las cuentas del último trimestre que se publicarán el 26 de enero.

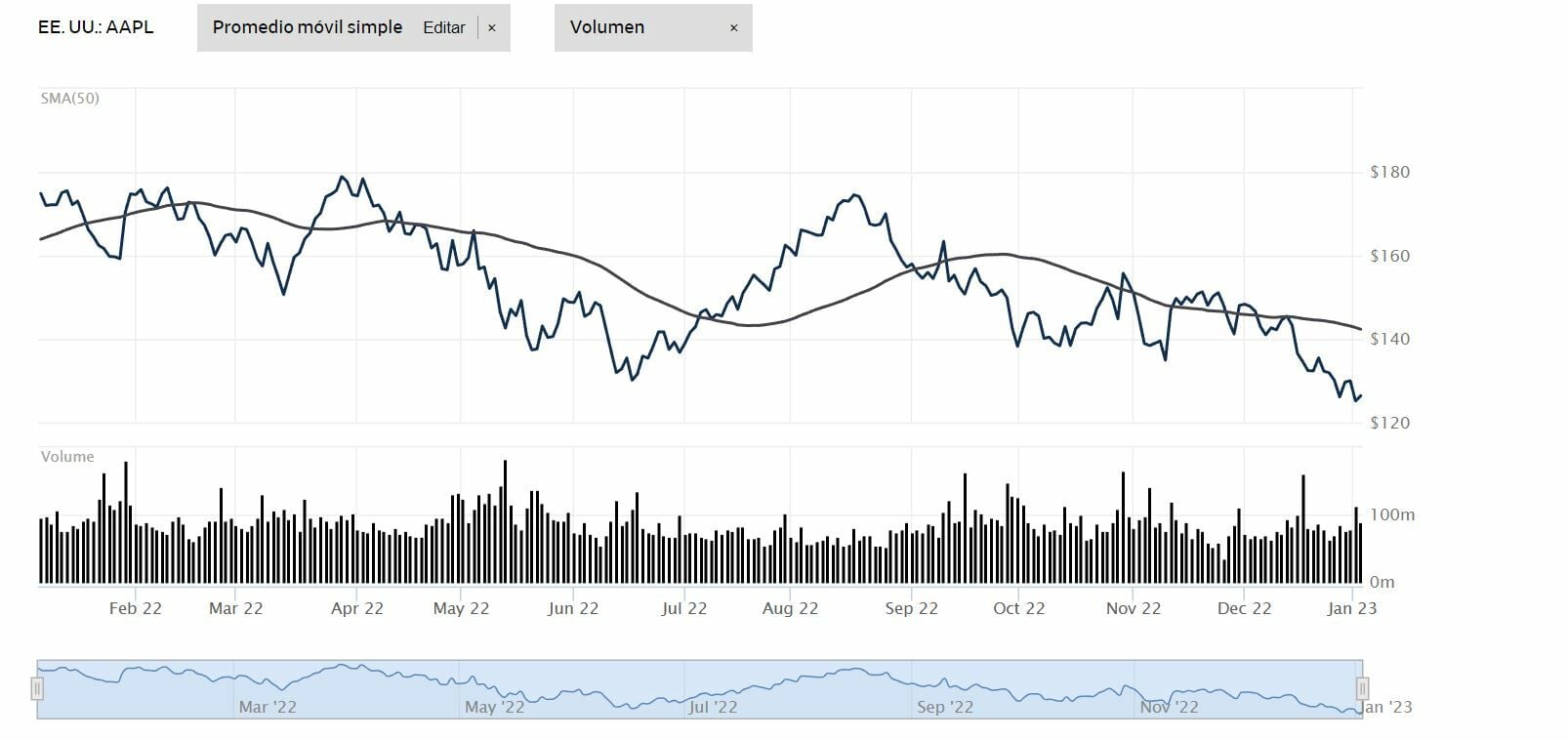

Entonces de poco le servirá el hecho de no publicar guías, algo que no hace desde la pandemia. Un devenir inteligente que no ha servido para relajar el nerviosismo de los inversores que siguen vendiendo el valor en el mercado. De hecho, en su gráfica de cotización vemos que el valor pierde un 2,51% en la última semana, con recortes mensuales del 11,4% y trimestrales que alcanzan el 13,1%. En lo que llevamos de año las caídas alcanzan el 2,75% y en interanual se elevan hasta el 26,5%.

Pero hay más problemas que subyacen. Está el latente desde que en marzo pasado la Fed comenzara a elevar los tipos de interés en Estados Unidos y, desde junio, hacerlo de forma exponencial hasta acabar 2022 en una banda de entre el 4,25% y el 4,5% que puede llegar hasta el 5% en este 2023 ante lo señalado por Jerome Powell. Un hándicap para toda empresa tecnológica en General y las más grande como Apple en particular.

Y un tercer factor. Que sus nuevos productos no resulten como se esperaba. Y es que llega la desaceleración económica que puede acabar en recesión, para una empresa en la que el consumo es el elixir de vida y en la que la confianza de los que compran, de los consumidores está mermando a marchas forzadas, lo que podría afectar a su demanda futura. De hecho, algunos me dios señalan que Apple ha indicado a los proveedores que fabriquen menos componentes para sus Apple Watch, sus AirPods y su MacBook.

En este ambiente, en cuanto a recomendaciones, desde Tipranks vemos que, de los 27 analistas que sigue el valor, 22 se decantan por comprar el valor en el mercado y 5 más por mantener sus acciones en cartera. Su precio objetivo medio, alcanza los 176,70 dólares, con una potencial mejora de casi el 40%.

Confianza entre los expertos que sigue remitiendo como en el caso de Credit Suisse que coloca su precio objetivo en los 184 dólares por acción, por lo que su analista Shannon Cross destaca que las cadenas de suministro se han relajado en China y que existe menor congestión en las redes de envío, con menores tiempos de entrega, que se han reducido en un 50% tras Navidad. Por esos factores, mantiene la recomendación de sobreponderar el valor.

Mucho peor lo ve en el horizonte Exane BNP Paribas que acaba de reducir su recomendación a neutral desde mantener, con el comienzo del nuevo año, con un precio objetivo que rebaja hasta los 140 dólares por acción.

Nivel entre ambos es el que descuenta Needham sobre Apple, con recomendación de compra y PO de 170 dólares por acción. Han reducido sus ganancias por acción para 2023 hasta los 6,07 dólares desde los 6,34 anteriores ante la previsible caída del consumo global, la escasez de la cadena de suministro y las tensiones geopolíticas entre Estados Unidos y China. Aunque ven un rayo de luz en el desarrollo de su flujo de ingresos en la CTV, en la publicidad de la televisión conectada con un margen de ganancias brutas superior al 70%.