Dejando desde las primeras líneas de lado que la tendencia de fondo del mercado es alcista... el Ibex 35 se ha dejado por el camino un 2,3% en la última semana hasta perforar la cota de los 10.700 puntos. Ciertamente, cuando el Día de la Independencia americana cotizaba aún por encima de los 11.000 nadie creía que pensaríamos en una corrección de las bolsas tan temprana. Pero ¿y si los cortos ya están aquí? ¿Hay papel en los 10.700 puntos? Y si es así, ¿cuánto?

Está demasiado extendida

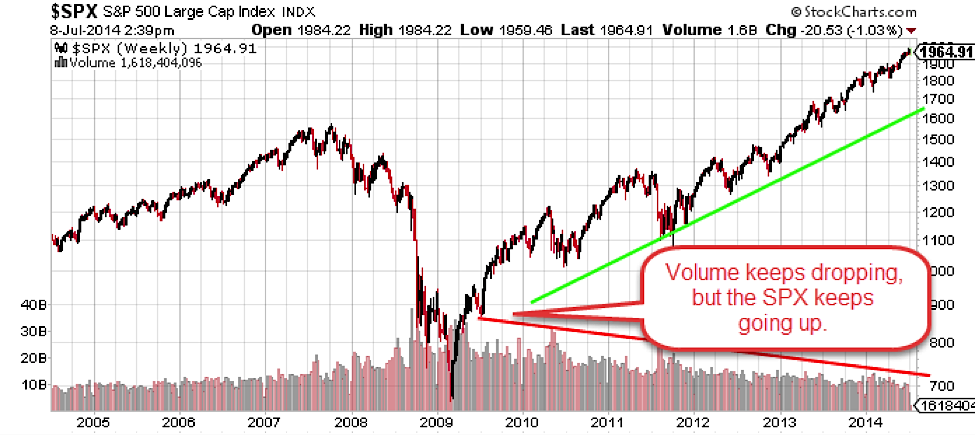

la creencia de que un bajo volumen de negociación deriva necesariamente en el fin del mercado alcista, como versaba un artículo publicado este miércoles por See It Market.com. Pues bien, la Historia demuestra que no es así.

Ryan Detrick, analista de la casa, se remonta al año 2009 para demostrar que el S&P 500 ha mantenido su tendencia intacta durante los años posteriores hasta la actualidad. Otra cuestión es que los expertos normalmente no contemplen otras variables, es decir, que crean que, en el momento, en el que las bolsas comienzan a perder volumen de contratación ese dinero va a ninguna parte. Detrick asegura que "el volumen en futuros y opciones continúa subiendo, lo que nos hace pensar que el volumen sencillamente se está moviendo hacia otros activos al tiempo que quizás los traders se estén volviendo más sofisticados. Es algo que tiene sentido para mí", concluye. (Ver: ¿Miedo a la sobrecompra?)

Renta variable sube, mientras cae el volumen de negociación (FUENTE: SEE IT MARKET)

Siete expertos para los 700 puntos

Los analistas consultados por Estrategias de inversión coinciden en que las posiciones cortas deberían haber comenzado en los 10.850 puntos del Ibex 35, pero para aquellos que perdieran el tren de las ventas... ¿qué les queda?

"La evidencia histórica nos dice que en media, antes de la formación de un techo de mercado, los precios se dedican a consolidar niveles durante un periodo de tiempo amplio que ronda el año", afirma Luis Francisco Ruiz, director de Análisis de Estrategias de inversión, y esto "todavía no ha llegado".

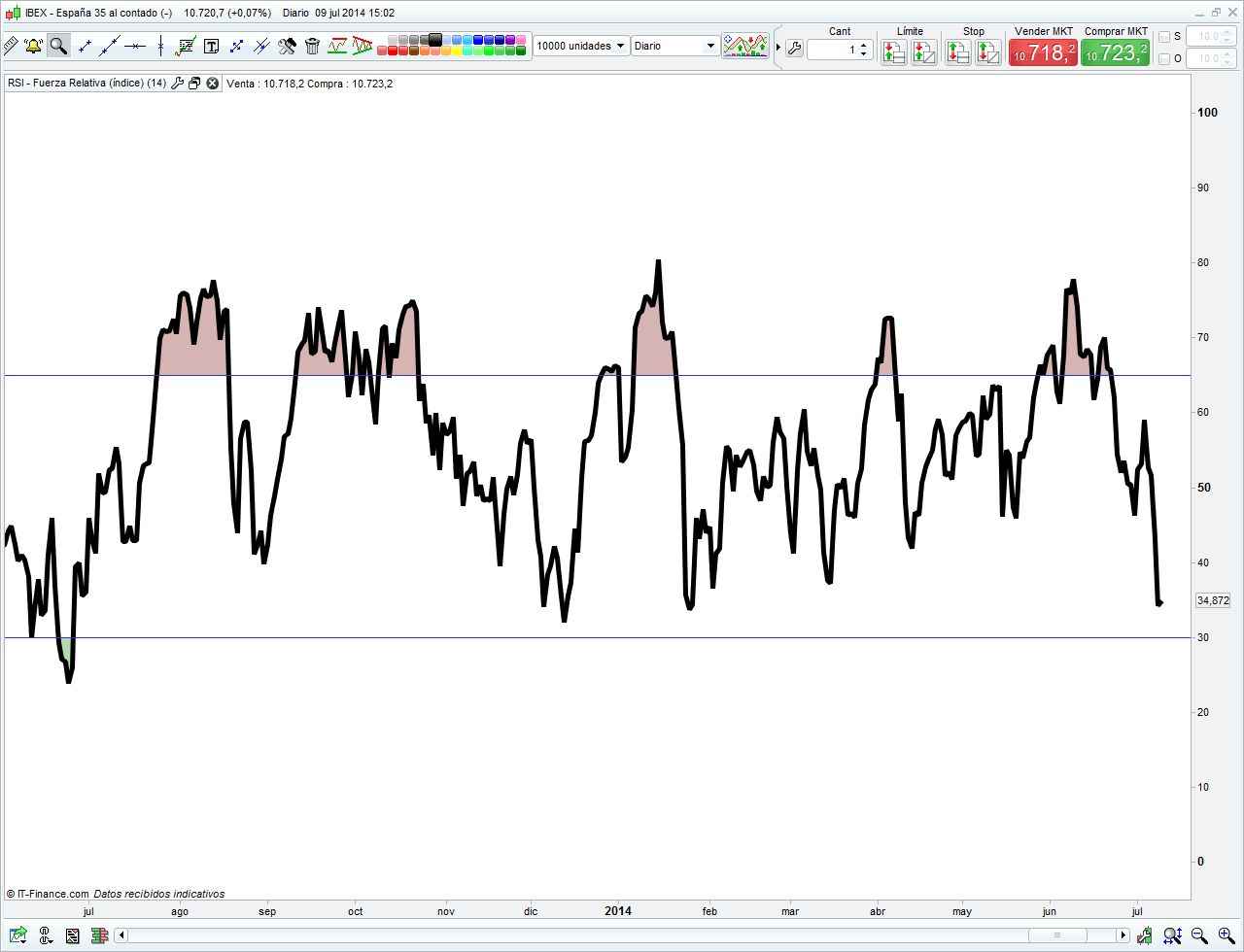

Si bien hay quien dice con mucha sorna que la sobrecompra o sobreventa del Ibex le importa poco, el RSI es un indicador a considerar en el momento actual. Daniel Pingarrón, estratega de Mercados de IG, reconoce que no ve al selectivo nacional en una situación de sobreventa dado que "técnicamente el RSI a 14 periodos está ahora a 35 puntos" y para que se entienda que pasa a estar acusando el papel debería colocarse por debajo de 30. "Hubo una fortísima sobrecompra a principios de enero, también en abril", afirma el analista, pero ahora mismo nos encontramos en niveles de sobreventa que no se ven "desde el 6 al 11 de junio del año pasado".

RSI Ibex 35 2013/2014

Pero, entonces ¿por qué los traders de BNP Paribas recomiendan posicionarse cortos en el Ibex 35, Cac 40 o Eurostoxx? Porque hay que conocer el momento de entrada para poder emprender. "En los 10.760 puntos con un stop de protección en los 10.869 puntos" sería su idea....con un primer objetivo en 10.547 puntos y un segundo, en el nivel de 10.450 enteros.

En todo caso, el nivel que se antoja clave son los 10.700 puntos para el consenso de analistas una vez se ha dejado atrás el nivel de los 10.850 puntos. Luis Lorenzo, analista de Dif Bróker, asegura que con el escenario actual se plantean dos opciones: o bien esperar a la vuelta a ese nivel puesto que "es el soporte que realizó el Ibex el 30 de junio, también el 25 de ese mismo mes" para luego "rebotar hasta los 11.100 puntos", todo con la intención de aprovechar los rebotes; o bien, "en la ruptura del soporte" que presenta ahora mismo "en 10.650 puntos, mínimos de este martes y del 2 junio y del 16 de mayo. En teoría esos dos serían los niveles", concluye.

Sara Carbonell, responsable de clientes y analista de CMC Markets, amplía el abanico. Si los cortos quieren entrar, en su opinión, pueden hacerlo desde la pérdida de los 10.800 puntos. "El objetivo son los 10.600 puntos", asegura.

Pero también hay quien considera que los cortos deberían haber pisado antes el freno para entrar porque, de lo contrario, ha pasado su oportunidad. Si Pingarrón cree que hasta los 10.300 puntos no volverá a abrir el mercado la puerta del papel, Andrés Jiménez, CEO de Enbolsa.net, reconoce estar "pensando en entrar largos" en el mercado. "Vemos a los índices europeos que ya ha hecho toda la fase correctiva. Ya tienen la estructura completa". ¿Cuáles son esas figuras? En opinión de estos analistas, tanto el Cac 40 como el MIB italiano ya han completado la corrección en cuatro fases, A-B-C-D, mientras que el Dax Xetra y el Ibex han cerrado estas tres primeras fases y no espera una cuarta. De hecho, han "tomado posiciones largas en Cac", afirma.

"La única duda que tenemos es que el Ibex pudiera dilatar toda la corrección hasta niveles de 10.550 puntos", afirma.

Roberto Moro, de Apta Negocios, calcula que todo lo que sea "estar por debajo" de los 10.700 puntos puede dar un recorrido a esos cortos de entre un 3% y un 4%. Es por ello -y no es el único- que ve una mejor oportunidad en el mercado germano. "Es mucho más fácil la entrada en el DAX", afirma, considerando un cierre por debajo de los 9.700 enteros que daría "un objetivo de caída del 8%", el doble de lo que sacar en el mercado nacional.

Desde IG circunscriben esta estrategia al recorrido que podría tener el Dax desde los 10.050 enteros y a la baja.

¿Qué hay de la volatilidad?

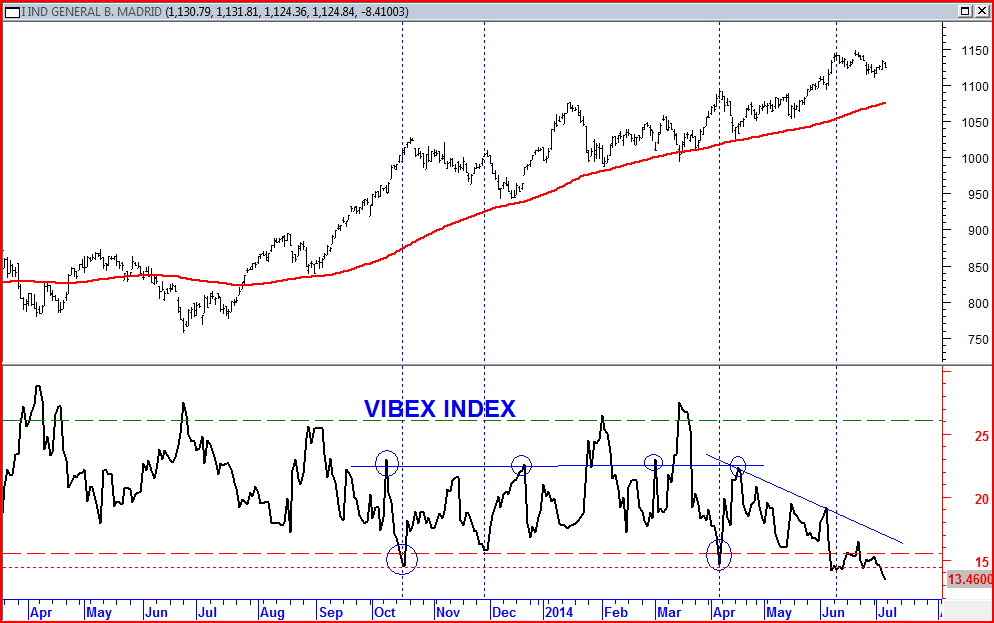

Conocido es el VIX, pero el nacional se llama VIBEX y, aunque no tenga la misma relevancia ni por asomo, cabe tenerlo en cuenta para calcular un posible techo de mercado.

El indicador del miedo nacional "marcó el pasado viernes un mínimo de 13,46 puntos", asegura Andrés Jiménez, siendo esta una zona que "no se veía desde abril del año 2007, más de siete años atrás".

VIBEX (FUENTE: Enbolsa.net)