Eso es lo que dice Brian G. Belski, estratega jefe de BMO Capital Markets. Explica en unas declaraciones que recoge News Max Finance que los inversores

“tienen que mirar el cuadro más grande de los ciclos económicos con cierta perspectiva” algo que es muy necesario en la dirección de los mercados “en un momento de crecientes tipos de interés” y la caída “de los precios de las materias primas”

.

"Un gran número de nuestros clientes institucionales no han vivido a través de un ciclo de inversión como la que creemos que se está desarrollando", asegura en un informe publicado el 7 de agosto obtenido por el citado medio estadounidense. "Es decir, un ciclo impulsado por las acciones de Estados Unidos, el crecimiento del y la estabilidad fundamental que ambos proporcionan", analiza a lo largo del texto.

Los mercados están llegando a enfrentarse a la posibilidad de que la Fed comience un ciclo de subida de tipos por primera vez desde 2004. El banco central los ha mantenido cerca de cero desde el año 2008 como parte de un esfuerzo para ayudar a la economía de Estados Unidos a que se recupere de su peor caída desde la Gran Depresión.

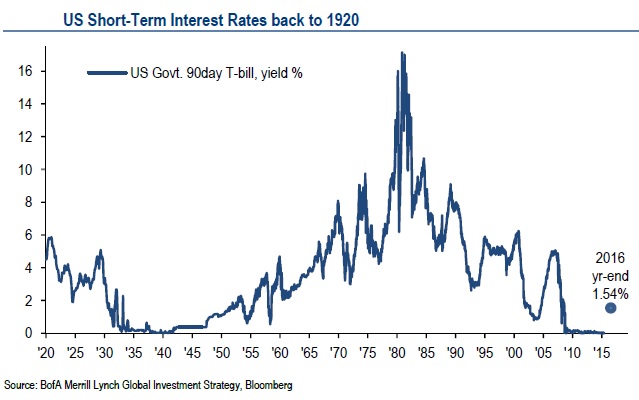

Evolución de los tipos de interés en Estados Unidos desde 1920. Fuente: Merrill Lynch

La posibilidad de un alza de los tipos de interés ha ayudado a impulsar el valor del dólar frente a otras divisas, y al mismo tiempo poner presión a la baja sobre los productos básicos, como el oro, el petróleo y los metales industriales. Mientras tanto, el S&P 500 ha subido un 0,9% este año, lo cual es su actuación más floja a estas alturas desde 2011.

Belski dice que el nerviosismo del inversor actual es "un resultado directo de excesos y calamidades derivadas de dos recesiones, dos burbujas, múltiples guerras, y un descenso en Estados Unidos del nivel de empleo, de la confianza y del dinero”, explica.

Los inversores tienen que cambiar su forma de pensar a reconocer que un dólar más fuerte no es un presagio de un débil desempeño del mercado de valores en comparación con períodos anteriores, dice Belski.

"Hemos sido sorprendidos por los inversores que han argumentado que el continuo impulso del mercado económico y social requiere de un dólar más débil", añade. "La dirección del dólar estadounidense por sí solo no tiene un impacto significativo en el desempeño del mercado", concreta.

Además, el aumento de los tipos de interés debe ser recibido positivamente como un signo de una economía subyacente más fuerte, según el punto de vista del analistga. "De acuerdo con nuestro análisis, los resultados son significativamente mejores en los períodos de subidas de tipos de interés", analiza. “Las perspectivas de crecimiento económico han mejorado (…) El precio del dinero más alto debe ayudar a difundir las presiones inflacionarias potenciales”, termina.

QUIZÁS LE INTERESE LEER: Se acabó el tiempo de Google… Demos la bienvenida a Alphabet