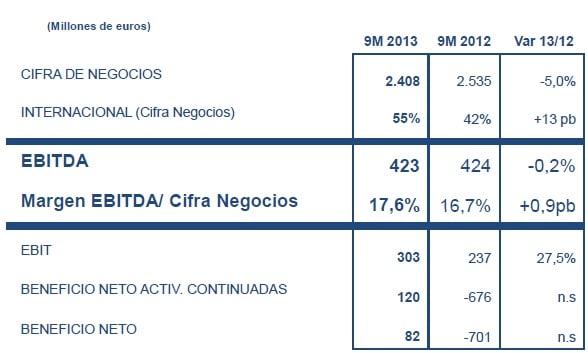

Desde hace meses, Sacyr nos tiene acostumbrados a ocupar una silla en los primeros puestos del Ibex 35, sin embargo, hoy viaja a penúltima posición. La constructora cotiza en negativo las cuentas de los nueve primeros meses del año, periodo en el que obtuvo un beneficio neto de 82 millones, frente a los números rojos de 701 millones que registró el año pasado

. Esta entrada en números negros viene justificada por su actividad exterior y su participación en Repsol.

No obstante,

su cifra de negocio descendió un 5% entre enero y septiembre, hasta 2.408 millones de euros, por culpa del descenso de actividad en el mercado doméstico.

EVOLUCIÓN OPERATIVA SACYR:

Fuente: Sacyr

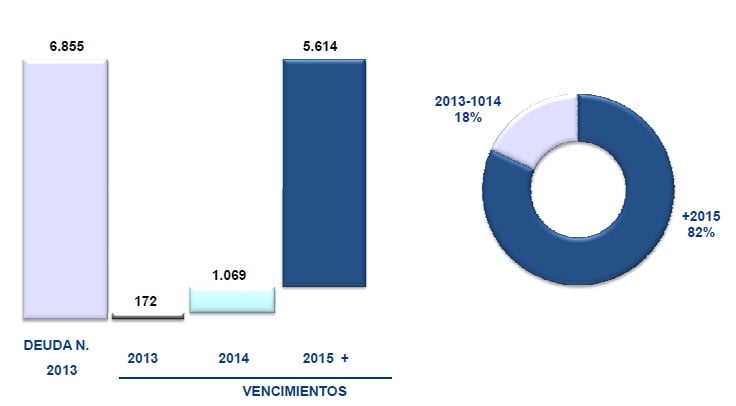

El principal problema de Sacyr es su elevado apalancamiento, de 16,3 veces sobre Ebitda. Marc Ribes, co-fundador de Blackbird, explica que “durante el año 2013, Sacyr tiene unos vencimientos de la deuda de asumibles. Más complejo tiene el 2014, puesto que tiene 1.069 millones en vencimientos, más de dos veces el Ebitda. Y, a partir del año 2015, tiene más de 7.000 millones en vencimientos, lo que será nuevamente un problema para la constructora”. De hecho, la compañía se ha puesto las pilas y está realizando desinversiones constantes, aunque la que más le urge es la venta de Vallehermoso, por la que asume una mayor deuda (aunque la desconsolidación del perímetro del grupo Vallehermoso evitó que los resultados 9M registraran la pérdida de 35 millones con que esta sociedad concluyó este periodo). Precisamente, José Ramón Iturriaga, gestor de Abante Asesores, defiende su fuerte apuesta por Sacyr en sus fondos porque “el problema de deuda sólo se reducía a su línea de negocio Vallehermoso y el cash flow de las otras líneas de negocio sirve para cubrir el interés de dicha deuda. Además, como consecuencia de la transmisión de deuda de los bancos a la SAREB la deuda facial -1.300 millones, de los que 300 son obra terminada y 1.000 suelo- el 60% de la deuda del suelo se la llevaba el SAREB con un descuento de un 60%. Por ello, los inversores interesados en esta línea de negocio pueden aceptarle un nivel de deuda distinto al nominal que tiene”.

VENCIMIENTOS DEUDA SACYR:

DISTRIBUCIÓN DEUDA SACYR:

.png)

Fuente: Sacyr

Otra susceptible desinversión es la de su participación en Repsol. Gracias a la exposición del 9,38% en la petrolera, Sacyr obtuvo hasta septiembre un beneficio de 121 millones de euros. Según Iturriaga, su participación en Repsol, es una call gratis porque, por encima de 20 euros, todo lo que dé, es beneficio para esta inversión financiera”.

(Ver: Charla magistral de JR Iturriaga: ¿dónde está el valor en la renta variable española?)

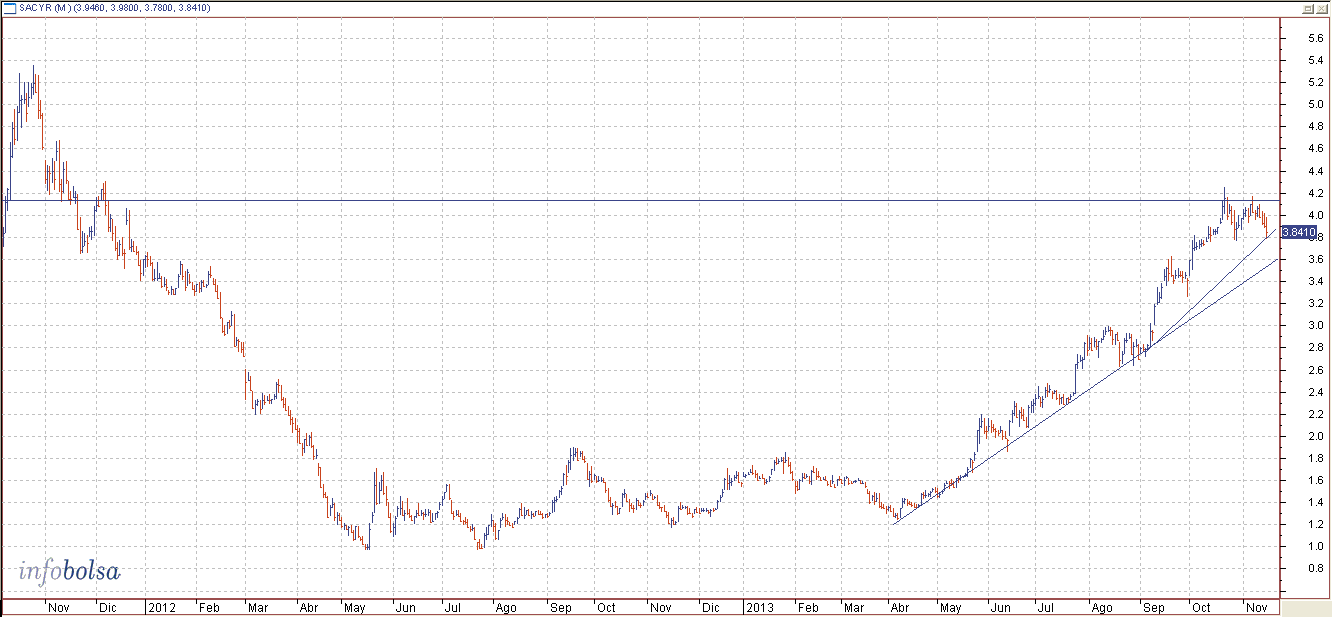

Sacyr cotiza estas cuentas con una caída del 1,41%, cotizando en 3,84 euros. Precisamente en estas inmediaciones encuentra un soporte (3,81 euros), mientras que la resistencia la encontraría en los máximos anuales marcados hace unos días en 4,148 euros. En los que va de año Sacyr se revaloriza un 195%, aunque ha llegado a subir un 223%.

COTIZACIÓN SACYR: